FX168财经报社(北美)讯 周四(7月20日),美国公布的初请失业金人数意外减少9000人,美联储7月加息之后继续加息的预期因此有所升温。有分析师更是提出了利率通往6%的路径。受此影响,美元指数大幅跳升超90点至101关口下方不远处。日内,中国方面也有大消息,央行、国家外汇局决定将企业和金融机构的跨境融资宏观审慎调节参数从1.25上调至1.5,这一消息推动人民币兑美元大涨超600点,不过A股涨势仅昙花一现。

美联储利率将升至6%?

财经网站Forexlive分析师Adam Button撰文称,关于7月或9月将是美联储本轮周期的最后一次加息,人们展开了一场有趣的辩论,但对市场而言,这并不重要。5.25-5.50%或5.50-5.75%的终端率并不重要。

有趣的是在6%以上,这是有路径的。

今天发布的三个数据点说明了这一点:

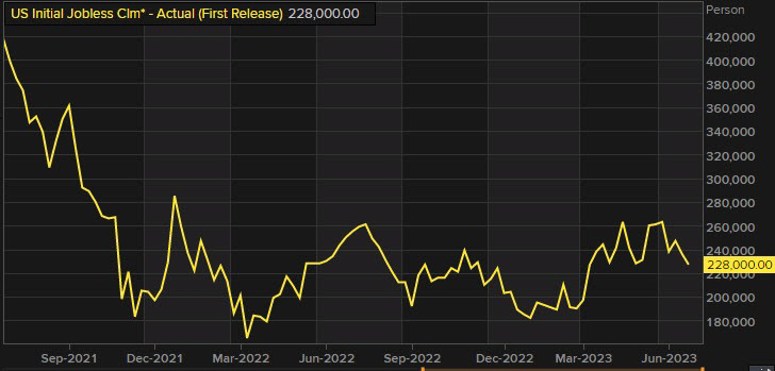

1)初请失业金人数

美国截至7月15日当周初请失业金人数经季调后减少9000人至22.8万人,低于市场预期24.2万人,为5月份以来的最低水平。虽然劳动力市场仍然紧张,但上周的下降很可能是由于数据难以根据季节性模式进行调整所造成的夸大效应。

(图源:Forexlive)

越来越多的迹象表明,失业率将保持在低位。

初请失业金人数再次下降,远低于美联储希望看到的30万的最低数字。就业市场很紧张,目前没有迹象表明它会明显放松。是的,JOLTS职位空缺数量有所下降,但仅仅因为炙手可热的就业市场已经结束,并不意味着工资压力已经消失。

美债收益率今天在上升,这在很大程度上要归功于这份报告。根本没有疲软,如果我们在6个月后仍然处于这些水平,那么美联储将继续加息。比尔·格罗斯曾经说过,如果他只能有一个经济指标,那就是这个,这对未来几个月来说是一个很好的建议。

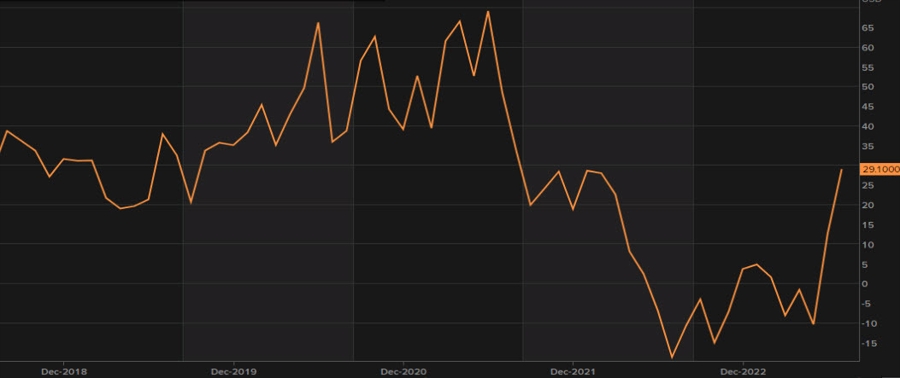

2)制造业

如果说美国经济有哪个领域处于衰退,那就是制造业。随着生产萎缩,这些数字不可否认,一旦汽车库存完全恢复,这些数字更有可能出现。但是今天引起Button注意的是费城联储制造业调查的6个月指数。

费城地区7月制造业活动连续第11个月收缩,且比预期更加严重。7月费城联储制造业指数录得-13.5,低于市场预期的-10,前值-13.7,制造业活动继续萎缩。

接受调查的制造商中,超过30%的企业表示7月份业务状况恶化,17%的企业表示业务状况有所改善。新订单指数降至-15.9,为连续第14次录得负值。装船指数从6月份的9.9大幅降至-12.5。就业指数从-0.4降至-1,反映出7月份就业水平基本稳定。物价支付指数下滑1点至9.5,仍低于长期平均水平。

(图源:Forexlive)

未来乐观指数已迅速改善,并突显出制造业衰退将很快结束。大流行后的经济正慢慢受到拉锯战效应的影响,但企业发现需求已经企稳。此外,库存下降的趋势可能很快就会逆转。

美国正在酝酿大量的财政刺激措施,而2024年制造业的复苏对美联储来说将是一个重大的危险信号,尤其是如果对原材料的需求推高了大宗商品价格的话。

3)住宅建设

房地产是经济活动的主要推动力,有强烈的理由认为,它将在2024年回升。房屋建筑商今年进入谨慎期,他们减少了地块选择,并担心利率上升。他们发现,在两年内,短期买断将抵押贷款利率降低几个百分点,这对购房者来说是一个成功的组合。

信心正在增长,今天,美国住宅建筑商D.R. Horton提高了其收入预测。今天的成屋销售数据也强调了美国最容易被误解的经济指标——待售房屋的短缺。

(图源:Forexlive)

日内公布的数据显示,6月份成屋销量为416万户,低于预期的420万户,也低于5月份的430万户。继5月份增长0.2%之后,6月份收缩3.3%。房主们坚守他们3%和4%的抵押贷款,导致现房销售下滑,库存跌至谷底。由于现房被挤出市场,新房正在抢占市场份额。因此,从经济活动的角度来看,房地产行业的近期前景比6个月前要光明得多。

根本没有足够的住房。

解决办法是什么?建筑。当建筑发生时,它创造了大量的经济活动。假设你买了一栋50万美元的房子,所有的支出都在一年的时间里花出以用于建造它,而偿还它的信贷是在30年内创造的。这是巨大的经济杠杆,对建筑工人、银行和大宗商品有大量的附带影响。

清单上的最后一个是问题的关键。

随着我们进入2024年,制造业和住宅建筑业的回升很有可能导致新一轮的大宗商品通胀。Button预计CPI报告中的同比价格将在今年剩余时间内徘徊在3%左右,在其他条件相同的情况下,随着2023年初的一些不利因素被克服,2024年将开始下跌。

风险在于,制造业、住宅建筑和就业市场的新动能将导致经济走强,同时大宗商品价格上涨。2023年抑制经济增长的部分原因是对经济衰退的预期,以及随之而来的所有企业和个人的退缩。美联储加息的魔力部分在于制造了对经济衰退的担忧。

我们正在没有经济衰退的情况下接近所谓的美联储终端利率。相反,企业和消费者正在松一口气,这意味着更多的支出和投资。

Button认为7月份的风险是美联储主席鲍威尔转向鹰派立场。他或将强烈暗示未来还会有更多的加息,尽管加息的步伐可能会继续有所节制。这意味着11月1日将加息至5.50-5.75%,并可能在明年1月底或3月继续加息。

(图源:Forexlive)

通往 6%的道路看起来像是2月份同比通胀率为2.8%,同时有迹象表明制造业和住宅建设加速,就业和消费者支出继续保持弹性。要证实这一点,大宗商品价格也必须上涨。

现在,鲍威尔可能决定容忍2.8%的通胀率,同时希望货币政策的长期可变滞后效应发挥作用,同时预测2025年通胀率将回到2%。这是有道理的,但同样有道理的是,他们继续加息至6%甚至更高。鉴于鸽派的市场定位,Button认为风险倾向于更高的利率和更高的美元。

错误可能出在哪儿?

Button指出,尽管美国经济有很多恢复的迹象,但并非所有地方都是如此。更高的利率对全球消费者的打击更大,而其他地区,尤其是欧洲,经济更加疲软。鸽派的观点是,即使美国保持强劲,欧洲和一些新兴市场的衰退也会导致全球经济疲软。这将使大宗商品价格保持在当前水平或更低水平。经济体之间的差异也会推高美元,使进口商品更便宜,并给价格带来下行压力。

这是一个完全合理的结果,部分取决于中国刺激经济的力度。目前,他们采取的是一种零敲碎打的方式,这并没有让市场满意,但在中国通胀率较低的情况下,他们有很多手段可以动用。

汇市:美元跳升超90点 人民币张超600点

美元兑一篮子货币周四走高,此前数据显示美国上周初请失业金人数意外下降,增强了美联储可能继续升息的预期。

美国劳工部公布,截至7月15日当周初请失业金人数经季节调整后减少9000人,至22.8万人。路透调查的经济学家此前预计,上周初请失业金人数为24.2万人。

该数据公布后,美联储在市场普遍预期的下周升息25个基点后继续加息的可能性小幅上升。联邦基金期货交易员预计,美联储将再加息34个基点,高于周三加息32个基点的预期。

“市场一直在寻找美国裁员的迹象,但这些迹象根本没有出现,”ForexLive首席汇市分析师Adam Button表示。“今天的首次申请失业救济人数再次强调,美国的劳动力市场非常强劲,美联储还有更多工作要做。”

投资者将关注美联储主席鲍威尔下周三宣布利率决定后的言论,以寻找有关9月份是否可能再次加息的新线索。

上周公布的消费者和生产者通胀数据显示,价格压力可能更接近美联储2%的通胀目标,此后美元暴跌。

美市盘中,美元指数涨幅扩大至超0.6%,触及100.91高点,较日低拉升超90点。欧元/美元下跌0.6%,至1.1126。

(美元指数30分钟走势图,来源:FX168)

周三公布的数据显示,英国的通货膨胀率为7.9%,为一年多来的最低水平,这可能会在一定程度上缓解英国央行继续大幅加息的压力,英镑继续下跌。

英镑/美元汇率下跌0.7%,至1.2839低点,较上周四触及的2022年4月以来的最高水平1.3144下跌。

美元/日元上涨0.6%,至140.48高点。

6月就业数据连续第二个月好于预期,为澳洲联储进一步升息敞开大门,澳元走强。澳元/美元最新上涨0.66%,报0.6817。

在岸、离岸人民币兑美元周联袂大涨。离岸人民币兑美元涨超600点或0.90%,在岸人民币兑美元日内涨近600点或0.82%;截至19时23分许,在岸、离岸人民币兑美元分别报7.1650、7.1670。

周四,中国维持贷款基准不变,中国央行补充称,已将跨境融资宏观审慎调节参数从1.25上调至1.5,该比率决定了任何公司可以借款的最高比例(占其净资产的比例),从而允许国内公司利用海外市场筹集资金。

东方金诚首席宏观分析师王青表示,跨境融资宏观审慎调节参数越高,意味着企业和金融机构可跨境融资的上限越高。这既有利于中小企业、民营企业更好地利用国际国内多种渠道筹集资金,也会直接增加境内美元流动性,缓解人民币贬值压力。

“短期人民币汇价将出现明显反弹,后续人民币汇率走势将主要取决于稳增长政策出台节奏、力度,以及三季度宏观经济走势。”王青认为,从基本面走势来看,下半年美联储将停止加息,美元指数易降难升。后期人民币汇率存在由弱转强潜力,年底前有望再度进入7.0以下区间。

股市:美股升跌不一、欧股集体上扬、A股震荡收跌

周四,美国股市普遍走低,不过道琼斯工业平均指数攀升了超300点,有望连续第9个交易日上涨,这将是该指数近6年来最长的连续上涨。

标准普尔500指数和纳斯达克综合指数分别下跌0.2%和1.2%。道琼斯工业股票平均价格指数逆势上涨301点,涨幅0.9%。

(道指30分钟走势图,来源:FX168)

道琼斯工业平均指数今年大部分时间都落后于标准普尔500指数和纳斯达克指数,但在过去两周有所攀升。道琼斯市场数据显示,这一蓝筹股指数正走向2017年9月20日以来最长的单日涨幅。

Murphy & Sylvest财富管理公司的高级财富顾问和市场策略师Paul Nolte表示,这是价值股和其他落后的市场板块似乎正在“奋起追赶”的最新里程碑。不过,FactSet的数据显示,道指今年迄今的涨幅仍远远落后于标准普尔500指数,该指数自1月1日以来上涨了6.6%。

“我们终于看到了价值的转变,”他说。“道琼斯指数正在追赶标准普尔500指数和纳斯达克指数。”

周三晚些时候,网飞公司(Netflix Inc.)公布了收入低于预期的财报,周四科技股表现落后。特斯拉公司(Tesla Inc.)公布盈利能力下降,导致该公司股价下跌。周三,标准普尔500指数和纳斯达克指数收于近16个月来的最高水平。

德意志银行(Deutsche Bank)策略师Henry Allen表示:“Netflix未能达到销售预期,发布的第三季业绩指引低于预期,而特斯拉的业绩显示,利润率受到挤压,盈利能力正在萎缩。”

与此同时,IBM公司(IBM Corp.)和强生公司(Johnson & Johnson)的收益均超过预期,推动道琼斯指数走高。

Netflix的坏消息似乎也影响到了其他市值巨大的科技公司,比如Alphabet Inc.。该公司的A类股票和C类股票下跌,苹果公司(Apple Inc.)和微软公司(Microsoft Corp.)的股价在本周创下新高后也出现了下跌。

投资者还消化了美国航空(american Airlines)和黑石集团(Blackstone)在开市前公布的财报。收盘后,投资者将听到Capital One(COF)、CSX (CSX)和第一金融银行(FFBC)以及其他一些公司的消息。

欧洲股市日内集体收涨:德国DAX 30指数收涨0.59%,报16024.22点。法国CAC 40指数收涨0.79%,报7384.91点。意大利富时MIB指数收涨0.36%,报28815.75点。英国富时100指数收涨0.76%,报7646.05点。

A股三大指数则高开低走,集体收跌。早间,三大指数集体高开,开盘后短暂拉升后,早盘基本呈现横盘震荡走势,沪指早盘盘中一度重回3200点,午后,三大指数成单边下挫走势。截至收盘,沪指跌0.92%,报3169.52点,深成指跌1.06%,报10816.27点,创业板指跌0.99%,报2155.65点。