“这确实是一个疯狂的世界”!投行:“一些非常奇怪的事情”致使经济衰退推迟

文/夏洛特2023-07-21 05:32:09来源:第三方供稿

FX168财经报社(北美)讯 自美联储去年开始大举加息以来,越来越多的经济学家警告称,美国经济衰退迫在眉睫。

但经济衰退尚未到来,即使在收益率曲线倒挂等可靠指标亮起红灯后,也没有迹象表明衰退即将来临。

法国兴业银行(Societe Generale)周四(7月20日)表示,“发生了一些非常奇怪的事情”,这解释了美国经济衰退为何被推迟,而这与企业采取的一些及时举措有关。

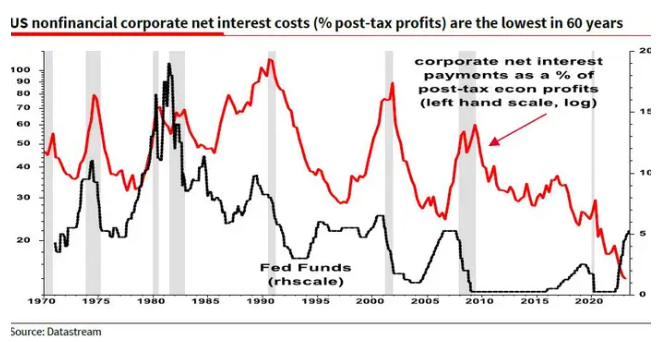

该行强调,至少从1975年开始,随着美联储加息,企业净利息支出将上升。但很长一段时间以来,这是第一次没有发生。相反,随着美联储在过去15个月加息,企业的净利息支付实际上有所下降。

“通常情况下,当利率上升时,净债务支付也会上升,从而挤压利润率,减缓经济增长,”Albert Edwards在周四的一份报告中表示,“但这次不会了。”他指着一张图表说,这是他很长时间以来见过的“最奇怪的”图表。

(图源:法国兴业银行)

那么,到底发生了什么?

事实证明,在接近零利率的时期,特别是在大流行之前和大流行期间,企业利用并将大量负债再融资为长期、低利率的固定债务。

美国银行(Bank of America)今年早些时候的数据显示,企业为应对更高的利率赢得了一些时间。标准普尔500指数成分股公司的债务构成中,短期浮动利率债务仅占6%,长期浮动利率债务仅占8%,短期固定债务占10%,而长期固定债务则高达76%。

Edwards说,这“有助于解释经济衰退的迟滞”,他强调,在历史上本应大幅上升的净利息支付下降了25%。

Edwards说:“公司有效地利用了收益率曲线的反向作用,成为了高利率的净受益者,去年利润增加了5%,而不是像往常一样从利润中扣除10%以上。”

利润没有下降意味着企业不必诉诸大规模裁员,而裁员可能会打击经济并使其陷入衰退。

企业持有的低利率长期债务,再加上它们在高通胀时期的定价权,意味着大多数企业能够大幅增加利润。

“利率根本不像以前那样起作用。这确实是一个疯狂的世界,”Edwards总结道。

如果企业不得不以更高的利率为其债务再融资,这一切都可能发生变化。但由于它们的大部分债务要到2025年、2026年、2027年及以后才会到期,从现在到那时,利率可能会走低,使企业能够继续享受低利率带来的好处,最终避免经济衰退。