FX168财经报社(北美)讯 周四(8月31日),美国公布的PCE物价指数仅小幅增长,初请失业金人数有所下降,美元指数和美股三大股指齐涨,现货黄金承压下跌。中国方面也传来了一则重磅消息,人民币受到提振上扬。

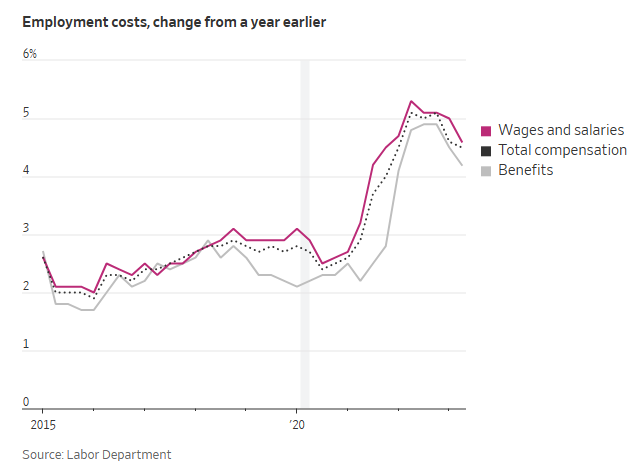

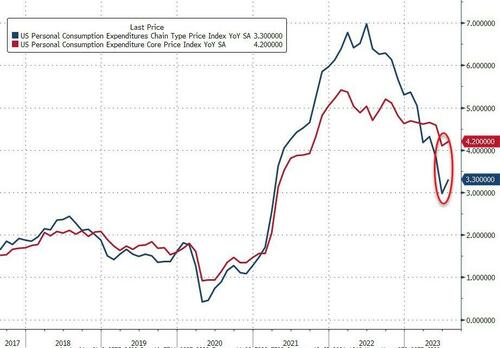

美联储青睐的通胀指标7月份小幅走高,扭转了上月的部分大幅下跌,美联储正努力将通胀拉回到2%的目标水平。

美国商务部周四公布的数据显示,剔除食品和能源成本的个人消费支出指数(PCE),即所谓的“核心”个人消费支出指数,7月份同比增长4.2%,符合经济学家的预期,高于6月份的4.1%。核心个人消费支出是美联储首选的通胀衡量指标。

在包括所有类别的总体基础上,7月份个人消费支出指数同比上涨3.3%,高于上月的3%,符合预期。

剔除波动较大的食品和能源部分的核心PCE物价指数月率连续第二个月录得上涨0.2%。整体PCE物价指数也录得增长0.2%。上个月,经通胀调整后的实际个人消费支出继6月份强劲增长后本月增长了0.6%,这是今年年初以来最强劲的增长。

(图源:彭博社)

7月份个人支出强劲增长,增幅为0.8%,高于6月份的0.6%,这在一定程度上是由于“Barbenheimer”两场公演以及泰勒·斯威夫特(Taylor Swift)和碧昂斯(Beyonce)的巡回演唱会大获成功。

“尽管实际需求明显强劲,但通胀压力继续缓解,”牛津经济研究院(Oxford Economics)经济学家Paul Ashworth周四在给客户的一份报告中写道。

美联储主席鲍威尔上周在杰克逊霍尔经济研讨会上说,通货膨胀仍然太高。

他说:“美联储的职责是把通货膨胀率降至2%的目标,我们会这样做的。”他警告投资者,利率将“在更长时间内走高”。目前,美国利率仍在5.25%至5.50%的区间内,为2001年3月以来的最高水平。

鲍威尔说:“尽管通货膨胀率已经从峰值回落——这是一个可喜的进展——但仍然过高。”“我们准备在适当的情况下进一步提高利率,并打算将政策维持在限制性水平,直到我们确信通胀正在朝着我们的目标持续下降。”

Ashworth指出,周四的核心个人消费支出数据受到投资组合管理价格月度涨幅7%的提振,这往往与7月份股市延续的2023年涨势一致。

Ashworth的研究显示,7月份,过去三个月的核心个人消费支出年化通胀率降至2.8%,为两年半以来的最低水平。

Ashworth写道:“这仍然高于(美联储的)2%的目标,但考虑到即将到来的住房通胀放缓,到2024年年中很有可能会回到目标水平。”

尽管如此,美联储主席表示,在未来的加息决定中,美联储将“谨慎行事”。

在7月份个人消费支出数据出炉之前,CPI通胀显示,7月份消费者价格同比涨幅高于上月,7月份整体CPI同比上涨3.2%,较6月份3%的同比涨幅略有加快。

与此同时,周四公布的官方数据显示,美国上周初请失业金人数降至22.8万人,低于预期的23.5万人。这为周五公布的8月非农就业报告奠定了基础,该报告被视为美联储缓解物价压力决策的关键。

(图源:彭博社)

经济学家预计,8月份美国经济增加了16.8万个就业岗位,而失业率预计将保持在3.5%的水平。交易员们抱着这样的希望,即该报告将表明经济正在明显放缓,并最终让央行有理由暂停基准利率的上调。

汇市

美国数据显示美国经济喜忧参半,美元周四上涨,而欧元则因欧洲央行鹰派人物的谨慎言论而承压。

本周公布的一系列数据,包括7月职位空缺降至近两年半以来的最低水平,引发了人们对经济放缓的担忧。

“今日的数据显示美国经济的杯子仍是半满的,美元表现较好,”Convera资深市场分析师Joe Manimbo表示。

然而,“美元本周仍处于弱势,这是因为本周早些时候的疲软数据让人怀疑美联储是否会再次加息。”

日内稍早,美元指数一度上涨超0.5%,至103.73高点。上周五,该指数创下6月1日以来的最高水平104.44。

(美元指数30分钟走势图,来源:FX168)

芝加哥商品交易所集团(CME Group)的美联储观察工具显示,联邦基金期货交易员认为,美联储在9月会议上维持利率不变的可能性为89%,11月加息的可能性为44%。

欧元周四下跌,此前欧洲央行主席施纳贝尔表示,欧元区经济成长弱于预期,但这并不意味着无需进一步升息。施纳贝尔被认为是欧洲央行最鹰派的成员之一。

“我们听到欧洲央行管理委员会中最有影响力的鹰派人士采取了谨慎得多的语气,”Trader X分析师Michael Brown表示,“我认为,她在暗示经济增长面临下行风险,这给欧元带来了一些下行压力。”周四公布的数据显示,欧元区通胀本月持稳,但基础物价增幅如预期般下滑,这一喜忧参半的情况令欧洲央行的处境复杂化,其正在经济增长明显放缓的情况下权衡暂停升息的利弊。与此同时,德国8月份失业率增幅超过预期,显示出此前一直非常有弹性的劳动力市场出现了首次裂缝。

货币市场目前预计,欧洲央行在9月会议上维持利率不变的可能性为70%。

欧元/美元汇率最新下跌0.7%,至1.0845。欧元/美元守在上周五触及的1.07655上方,这是6月13日以来的最低水平。

美元/日元下跌0.4%,至145.56,低于周二触及的10个月高点147.375。

股市

美国股市周四开盘走高,此前最新数据暗示,美联储正在寻找的通胀有所缓解。

道琼斯工业股票平均价格指数上涨0.5%,涨幅近170点,软件巨头Salesforce公布了由人工智能推动的盈利报告,该股大涨也提振了道琼斯工业股票平均价格指数。标准普尔500指数上涨0.3%,而以科技股为主的纳斯达克综合指数上涨0.5%。

(道指30分钟走势图,来源:FX168)

周四公布的最新个人消费支出(PCE)指数显示,美联储青睐的通胀指标7月份小幅上升,整体和核心数据均符合预期。

“尽管实际需求明显强劲,但通胀压力继续缓解,”牛津经济研究院经济学家Paul Ashworth在给客户的报告中写道。

“市场对通胀报告泰然自若,”LPL Financial首席经济学家Jeffrey Roach表示。“尽管今天报告的细节有些令人失望,但美联储不太可能在9月会议上改变维持利率不变的计划。”

股市有望连续第五个交易日上涨,以结束8月份的下跌。本周公布的一系列数据显示,美国经济出现软着陆的迹象,令投资者感到振奋。这促使人们押注美联储可能在即将到来的9月会议上放慢加息步伐。

黄金

金价周四转而小幅下跌,此前美国通胀降温和就业数据疲弱强化了对美联储今年将维持利率不变的预期。

现货黄金一度跌破1940美元/盎司关口,但仍距离周三触及的8月2日以来最高位1948.79美元不远。

(现货黄金30分钟走势图,来源:FX168)

RJO Futures资深市场策略师Bob Haberkorn表示,虽然周四公布的PCE和初请数据“不可怕”,但也“不太好”,可能意味着美联储明年初将有能力停止升息。

Haberkorn补充称,黄金目前处于观望状态,美债收益率下跌可能促使金价走强。

中国

中国宣布降低购房者的首付款要求,并将允许贷款机构降低现有住房贷款的利率,采取新的重大举措来遏制中国住宅房地产市场的低迷。

根据中国人民银行和国家金融监督管理总局周四发布的联合声明,首次购房者最低首付款比例为20%,第二次购房者最低首付款比例为30%。

新规定为大城市可能大幅降低最低首付规定铺平了道路。据华泰证券称,中国十几个较大的城市将新房的最低限购率设定在30%或更高。传统上,中国的银行要求的首付比例高于发达经济体。

中国房地产行业承受着越来越大的压力,大型开发商碧桂园控股有限公司本周公布了创纪录的亏损。尽管风险已蔓延至规模达60万亿美元的中国金融体系,但官员们一直没有采取大规模救助银行业的措施,这引发了更广泛的经济担忧,并使政府5%的增长目标面临风险。

“整个一揽子计划是朝着正确方向迈出的一步——这些都是稳定措施,将有助于防止信心进一步下滑,”Pantheon Macroeconomics的中国经济学家Kelvin Lam表示。

虽然中国降低了基准利率,但大多数中国家庭并没有看到任何好处,因为银行通常要到年初才会对现有贷款进行重新定价。新的指导方针预计将被国内的大银行采纳。

FX168财经本周早些时候报道了下调存量房贷利率的计划。据中泰证券称,这是2009年以来首次下调存量房贷利率。彭博经济估计,降息可能会使GDP增长提高0.1至0.2个百分点。

国家监管机构周四表示,地方政府将根据地区市场情况设定自己的首付门槛和利率下限。

住房贷款政策因城市而异。在北京,一些首次购房者需要支付房屋价值的40%的首付款,而在较小的城市,这一要求是20%。

至于住房贷款利率,中国央行在最新的季度货币政策报告中表示,截至6月份,中国343个城市中有100个城市降低了新房贷款的下限,或者取消了最低要求。受此影响,中国6月份的平均住房贷款利率为4.11%,较上年同期下降0.51个百分点。

中国人民银行在一份声明中表示:“降低现有住房贷款利率,可以节省借款人的利息支出,有助于扩大消费和投资。”

上周,中央政府允许地方政府取消一项规定,该规定规定,曾经有过住房贷款的人(即使已全额偿还)不能被视为主要城市的首次购房者。此后,至少有四个主要城市采用了这种做法。

中国央行采取措施支持陷入困境的房地产行业后,人民币兑美元周四升至两周半以来的最高水平。

中国人民银行表示,从9月25日起,将允许降低存量房贷利率。

公告发布后,美元兑在岸人民币一度下跌0.4%,至7.2485,为8月14日以来的最低水平。离岸人民币兑美元一度升至7.2682。

(美元/人民币30分钟走势图,来源:FX168)