美国正经历一场市场熔断!法国兴业分析师:23家大型美企申请破产 美联储引爆违约恐慌

文/小萧2023-09-16 09:20:38来源:FX168

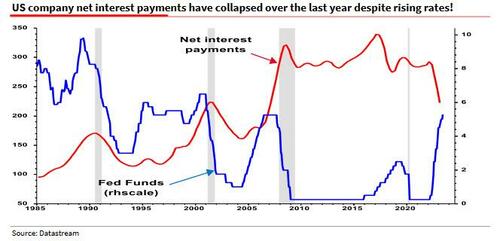

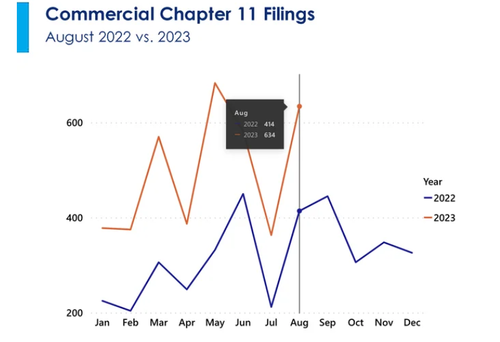

FX168财经报社(香港)讯 法国兴业经济分析师阿尔伯特·爱德华兹(Albert Edwards)表示,美国正经历一场市场熔断,8月份有23起大型公司破产申请,负债至少5000万美元起,标志着自2000年以来最繁忙的周期。他称,投资者普遍不存在警觉性,但美联储较高的利率导致净利息支付的空前崩溃,新常态显得“特别异常”。

爱德华兹观察到,美国企业界将标准普尔指数推至距历史高点仅一步之遥,然而这场熔断却造成这些公司的状况不佳。据彭博社汇编的数据,美国破产法院记录了8月最后一周提交的大量申请。他说道:“如果我们看一下大盘股的下方,利率上升会引发企业破产激增,这肯定会压低整体经济。”

为此,爱德华兹写道:“我们发现,相对于正常的紧缩周期,如今颠倒的现象使美国企业利润提高约15-20%,而企业利润大幅下滑是经济衰退的一个关键先行指标。”

(来源:ZeroHedge)

“然而,这并不是每个人的新常态,正如我最近指出的那样,只有非常大的股票才会经历这样的利好。事实上,中小型企业确实遇到了麻烦,只要看看破产数量的飙升就知道了,”他继续补充称。

由于这些公司推动经济发展,尤其是就业,爱德华兹警告说,破产率往往会导致公司债券利差,应受到当局密切监控。爱德华兹预览了即将发布的8月份破产数据,根据第11章提交的申请环比增加了约17%,同比大幅增加54%。

(来源:ZeroHedge)

美国破产研究所顾问埃德·弗林(Ed Flynn)认为,破产数量的增加可归因于利率上升。

ZeroHedge报道称,其他破产专家也同意,大多数公司仍然生活在利率上升带来伤害的现实世界中。爱德华兹写道,全球金融危机后的量化宽松政策和直接的新冠大流行救助,让如此多的僵尸企业得以维持生命。他称:“最近利率的急剧上升确实可能导致破产数量的惊人增加,这超出了所有的担忧。”

自爱德华兹最新报告发布以来,还发布了其他重要数据,包括今年第二季总体经济企业利润。美国企业利润在第二季再次下降,尽管其中大部分是由美联储的损失造成的,法国兴业银行策略师认为“这包含在企业利润数据中”很奇怪。

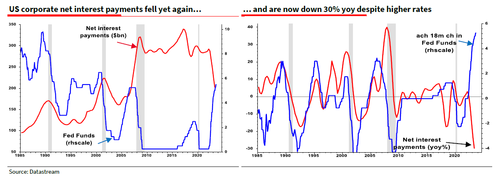

在美国企业净利息支出方面,今年第二季环比又下降9%,目前与一年前相比下降30%。正如法国兴业银行总结的那样,“这真是疯狂”。

(来源:ZeroHedge)

另外,爱德华兹之前指出的这一周期奇怪现象,可能有助于解释美国债券收益率与供应管理协会脱钩等奇怪现象。

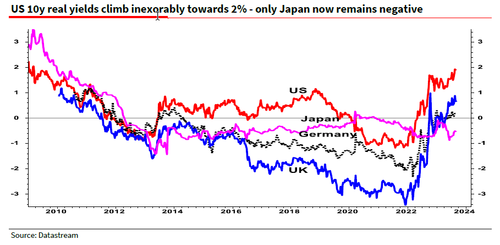

这导致爱德华兹提出了问题:“经济衰退是否被推迟或避免?观察直接测量的实际收益率TIPS,表明市场认为经济衰退已被避免。”

(来源:ZeroHedge)

与此同时,投资者对软着陆以及美国将避免硬衰退的信心不断增强,这与通胀受到控制的高度信心不符。爱德华兹表示,投资者似乎正在考虑“金发姑娘”(Goldilocks)的结果。

与此同时,法国兴业银行策略师指出,许多评论员也认为,日本央行放松收益率曲线控制(YCC)政策,继日本国债收益率走高之后,美国债券收益率也随之走高。该理论认为,日本的通货紧缩已被击败,因为核心消费者物价指数(CPI)通胀已与美国和欧元区趋同。

然而爱德华兹在此指出,日本CPI指数的主要核心指标不包括能源,而只包括新鲜食品。排除所有食品,像美国和日本的核心CPI仅为2.7%。过去在增值税上调之前就看到过这样的水平,只是日本央行打破了它。这让法国兴业银行不禁要问:“日本这次真的摆脱了通货紧缩吗?”