FX168财经报社(北美)讯 周二(9月19日),美国公布的数据显示,由于房贷成本居高不下,8月份新屋开工年率大幅下降11.3%。本周,在市场静待包括美联储在内的主要央行的货币政策决定之际,美元指数在下挫至104.81低点后触底反弹,美股三大股指下跌,现货黄金维持窄幅交投。

美国8月新屋开工大降11.3%

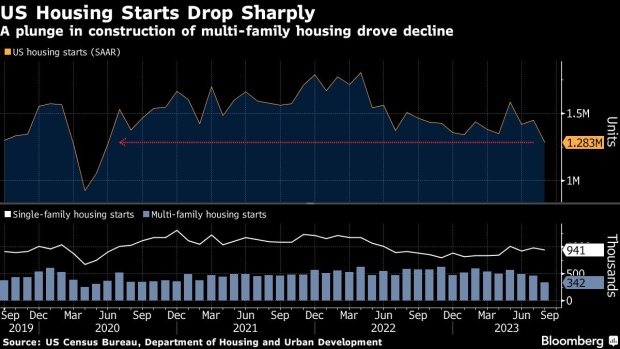

美国8月份新屋建设降至2020年6月以来的最低水平,突显出住房负担能力下降的代价。

周二公布的政府数据显示,上月新屋开工年率下降11.3%,至128万套。新屋开工率下跌主要是由于多户住宅建设急剧下降。

(图源:彭博社)

营建申请(未来建筑的代表)上升至154万份,为近一年来最多的一次。独栋房屋的建造许可加速至2022年5月以来的最快速度,表明对未来需求的乐观态度。

最近房贷利率的上升将住房负担能力推至创纪录低点,从而抑制了需求。购房贷款申请目前处于上世纪90年代中期以来的最低水平,而且不清楚借贷成本何时会回落。

随着越来越多的美国人买不起房,建筑商的信心已降至五个月来的低点。尽管如此,由于现房库存仍然非常有限,建筑商仍有机会吸引更多潜在买家。

彭博经济学家Eliza Winger表示:“多户住宅推动了8月份住房许可的增长,因为超过7%的房贷利率迫使许多潜在买家退出了单户住宅市场。”

多户住宅建设跌至疫情爆发以来的最低水平,而这些项目的申请增长了近16%,为一年多来的最高水平。

从地区来看,除了东北部以外,所有地区的房屋开工率都大幅下降,其中西部地区的降幅最大。牛津经济研究院在一份报告中称,这可能与上月重创加州的飓风希拉里有关。

本月晚些时候将公布的成屋和新房销售数据,将为美国房地产市场前景提供进一步线索。

美元上演V型反转

美元兑一篮子货币周二走软,交易商正等待本周一系列央行利率决定出炉,其中包括美联储周三的利率决定。

衡量美元兑六种主要货币汇率的美元指数交投于平盘附近,现报105.15,日内稍早一度触及104.81低点。

(美元指数30分钟走势图,来源:FX168)

上周,该指数连续第九周上涨,为近十年来最长的连涨纪录。

近几周,美国经济强劲增长推动美元反弹,不过这波涨势可能会受到一系列经济数据和美联储周三利率决定的考验。

美元兑欧元周二承压,此前有报告显示欧洲央行可能很快开始讨论如何抽走银行体系的部分过剩流动性。日元兑美元跌至近10个月低点。

路透社周一援引六位消息人士报导称,有关银行业数万亿欧元过剩流动性池的辩论可能从下月开始。

过剩的现金减少了对存款的竞争,从而减弱了欧洲央行加息的影响,并导致一些央行支付巨额利息以及随之而来的损失。

欧元兑美元约持平于1.06915,盘中一度升至1.0718高位。

不过,一些分析师预计美元将进一步走强。

Monex Europe外汇分析主管Simon Harvey表示:“如果我们观察一下价格走势,就会发现,令美元承压的通常是一些次要消息,比如欧洲央行昨日公布的最低准备金。”

“当美国例外论的主流言论和美联储发出的更可信的利率在更长时间内位于高位的信息再次发挥作用时,这对美元的压力不大,”Harvey说。

根据芝加哥商业交易所(CME)的美联储观察(FedWatch)工具,交易员预计美联储将在即将召开的会议上维持利率不变,不过焦点将放在美联储的前瞻指引上。

澳元兑美元上涨0.43%,此前澳洲联储最新公布的政策会议纪要显示,未来还会有更多的加息。

加元兑美元周二升至六周高位,这是因为投资者押注加拿大央行在通胀数据强于预期后进一步加息。

日元兑美元汇率最新下跌0.07%,至147.70。日元的跌势目前吸引了很多关注,日本央行准备在周五召开会议讨论货币政策。

日元上一次如此疲软是在去年秋天,当时日本当局出手干预,提振了日元。

市场预期日本央行将维持其超低利率政策,并向市场保证货币刺激政策将维持不变,至少目前是这样,尽管日本央行行长植田和男引发了有关日本央行即将改变当前政策立场的猜测。

与此同时,英镑兑美元上涨0.12%,至1.2399,徘徊在三个月低点附近,周四英国央行将做出利率决定,预计这将是当前周期内的最后一次加息。

加密货币方面,比特币上涨0.68%,至26951美元,接近三周高点。

美股三大股指下跌

美国股市周二继续下跌,在美联储周三决定利率之前,石油价格和债券收益率上升。

道琼斯工业股票平均价格指数下跌167点,跌幅0.5%。标准普尔500指数下跌0.6%,纳斯达克综合指数下跌0.5%。

(道指30分钟走势图,来源:FX168)

市场普遍预计,周三的货币政策会议结束后,美联储将把政策利率维持在5.25% - 5.50%的区间。问题在于猜测接下来会发生什么。

在持续的通胀压力下,交易商对未来加息的指引持谨慎态度,这令10年期指标美国国债收益率接近2007年以来的最高水平。

Raymond James首席经济学家Eugenio Aleman在接受电话采访时表示,市场“正在寻找确定性,而美联储不想给他们确定性”。

Aleman指出,Raymond James预计2023年将再加息一次,2024年第三季度将首次降息。通胀威胁依然存在,其中最主要的是油价。Aleman指出,石油和天然气价格是消费者通胀预期最重要的决定因素之一。

雪佛龙(Chevron)首席执行官Mike Wirth周一预测,油价有可能回到100美元/桶。周二,10月份交割的WTI原油价格升至92美元/桶以上。美国汽车协会的数据显示,汽油平均价格为3.88美元/加仑,高于一年前的3.67美元/加仑。

太平洋投资管理公司(PIMCO)的Erin Browne表示,随着美国决策者试图实现经济软着陆,原油价格飙升是可能冲击股市的因素之一。该公司多资产策略投资组合经理Browne认为,股票投资者未将经济衰退的概率考虑在内,而油价走高等威胁因素则可能推动标普500指数下跌15%左右。“石油是美联储面临的最大挑战之一,”Browne表示。虽然决策者关注的是核心通胀——不包括食品和能源等波动性因素——油价上涨将推动耐用品价格走高,并损害经济,使得美联储难以满足市场对明年降息三次的预期。随着经济增速优于预期,Browne加入了其他华尔街预测机构的行列,也下调了年内经济衰退的预期。

美国周二公布的数据显示,美国8月份新屋开工下降11.3%,而7月份经修正后为增长2%。由于房贷利率超过7%,需求下降至2020年6月以来的最低水平。

“我们正处于货币政策转折的风口浪尖,”拉扎德(Lazard)首席市场策略师Ronald Temple在周二的一份报告中写道。本周,美联储、英国央行、日本央行和其他十几家央行都将制定货币政策。除了日本央行之外,大多数发达经济体都处于或接近加息周期的尾声,在这些决定之后,这一点应该更加明显。但由于通货膨胀在结构上可能比大流行前更持久,利率极不可能回到零,更不用说负值了。”

Vanguard首席全球经济学家Joe Davis表示,“软着陆仍有可能,但在我们看来可能性不大,因为这需要一个不太可能的'无痛的反通胀过程',在经济需求不放缓的情况下实现目标。”Davis预计美联储周三将再次暂停政策,但在美联储真正结束紧缩政策之前,可能还需要加息三次。

黄金维持窄幅交投

黄金期货周二连续第四个交易日,触及逾两周最高收盘价,眼下交易商正等待本周美联储的决定,以寻找有关利率的线索。

COMEX 10月黄金期货收涨不到0.01%,报1935.30美元/盎司。美市盘中,现货黄金交投于1930美元一线,日内在不到10美元窄幅区间内波动。

(现货黄金30分钟走势图,来源:FX168)

自春季以来,金价基本呈横盘走势,9月份迄今累计下跌约0.5%。由于美国国债收益率上升且美元走强,黄金承压。较高的收益率提高了持有黄金等非收益资产的机会成本,而美元走强使大宗商品对其他货币的用户来说更加昂贵。

City Index和FOREX.com的市场分析师Fawad Razaqzada在市场评论中表示:“要想让持有黄金的机会成本下降,债券收益率就必须迅速下降。”“否则,金价很有可能从目前的水平开始再次走低。”

他表示,投资者“对美元持谨慎态度,尽管美元已脱离最佳水平,但仍保持强势。”

Razaqzada指出,指标美国10年期国债收益率周一一度触及2007年以来的高点,随后回落。美联储周三的利率决定,以及本周其他几家央行的利率决定,可能会导致全球债券收益率大幅波动。这进而可能决定金价的走向。”

美联储周三结束为期两天的政策会议后,预计将维持政策利率不变,但投资者将寻找有关未来是否会加息的线索。

Oanda资深市场分析师Craig Erlam在一份报告中称:“黄金交易商现在面临的问题是,美联储是愿意承认可能已经完成加息,就像我们上周听到的那样,还是继续坚持可能会再次加息。”

“点阵图将是关键,但一如既往,交易员将密切关注鲍威尔的每一句话。美联储的鹰派基调可能会让1900美元处于危险之中。”点阵图显示的是美联储政策制定者对利率的预测。