美联储“鹰”声响彻全球!金融市场为之巨震 金融圈大咖们如何解读?

2023/09/21 04:24来源:FX168

FX168财经报社(北美)讯 周三(9月20日),美联储维持利率不变,但强化了其鹰派立场,预计今年年底前将进一步加息,到2024年的货币政策将比此前预期的要紧缩得多。

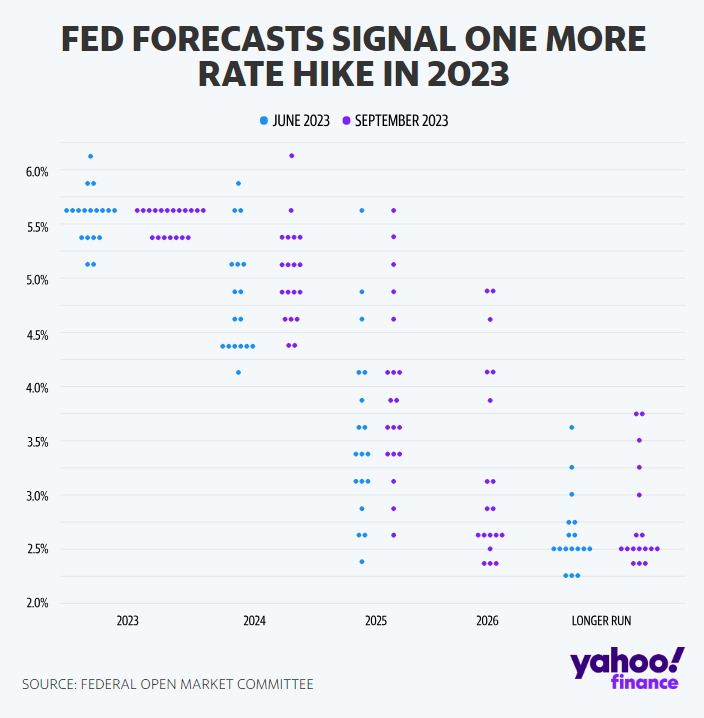

与6月份时的预测一样,美联储政策制定者仍认为,基准隔夜利率今年将在5.50%-5.75%区间见顶,仅比当前区间高出0.25个百分点。

但从这一点来看,美联储最新的季度预测显示,到2024年,利率只会下降半个百分点,而6月会议上预计的降息幅度为整整一个百分点。

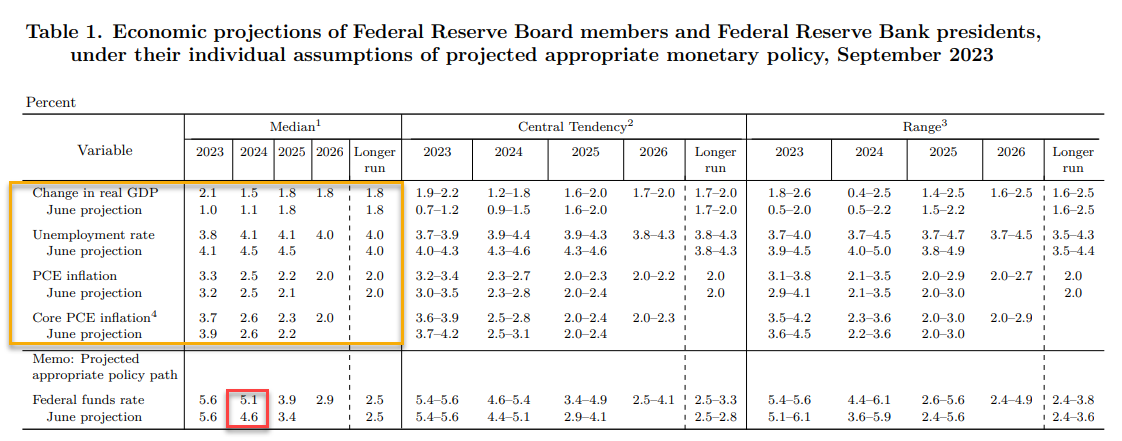

(图源:美联储)

(图源:美联储)

联邦公开市场委员会(FOMC)声明及鲍威尔发布会重点一览:

1. 利率水平:一致同意维持利率在5.25%-5.5%区间不变、继续缩表计划、保留“额外收紧政策”的措辞。

2. 利率前景:点阵图显示年内还有一次加息,2024年的潜在降息幅度从100BP缩水至50BP,2026年的利率预期为2.9%,高于长期预期。鲍威尔称如果合适,将进一步加息。未打算就任何降息的时间点发出信号;中性利率或已上升,并可能高于长期利率。

3. 通胀前景:仍致力于将通胀恢复至2%。点阵图略微上调2023年PCE通胀预期,但下调核心PCE预期;预计2026年达到通胀目标。持续的高能源价格将影响通胀预期,但倾向于忽略短期波动。

4. 经济前景:将今年美国GDP增速预期从1%大幅上调至2.1%、全线下调2023-2025年失业率预期;近几个月就业增长放缓,但依然强劲。鲍威尔称不会将软着陆作为基本预期,但视为主要目标。

5. 市场反应:声明公布到鲍威尔讲话结束期间,黄金整体下行、美股震荡走低、美元冲高。纳指在鲍威尔讲话接近尾声时跌近1%。美债2y升至5.15%,创2006年以来最高水平。

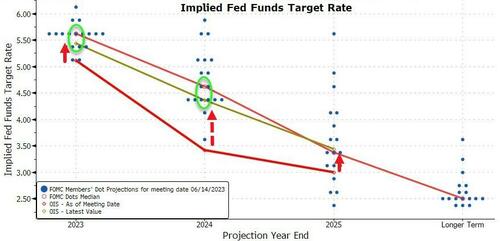

6. 最新预期:截至发稿,利率掉期显示美联储首次降息时间推迟到明年9月份,此前为明年年中;11月加息概率近30%,预期到明年底的利率为4.7%。

(图源:美联储)

市场反应:

FOMC声明出炉后,美联储11月加息25BP的概率有所上升。据芝加哥商业交易所(CME)的美联储观察工具:美联储11月维持利率在5.25%-5.50%区间不变的概率为67.0%,加息25个基点至5.50%-5.75%区间的概率为32.3%。到12月维持利率在5.25%-5.50%区间不变的概率为55.9%,累计加息25个基点至5.50%-5.75%区间的概率为37.5%,累计加息50个基点至5.75%-6.00%区间的概率为6.0%

股票:美联储公布鹰派点阵图预期,鲍威尔仍为进一步加息留有余地,美股三大股指周三收盘普跌,道指收跌约76点,纳指收跌1.5%,标普500指数收跌0.94%。

(道指30分钟走势图,来源:FX168)

债券:美国10年期国债收益率下跌3.8个基点,报4.33%。

外汇:在利率决定公布后,美元指数持续攀升并刷新日高至105.44,较日低拉升近80点。

(美元指数30分钟走势图,来源:FX168)

黄金:现货黄金自日内稍早触及的1947.42美元高点大幅回落至1930美元/盎司略上方交投。

(现货黄金30分钟走势图,来源:FX168)

机构及市场人士评论:

威斯康辛Annex Wealth Management首席经济学家Brian Jacobsen

“他们从7月份犹豫加息,到9月份鹰派暂停。虽然他们的点阵图显示还有一次加息,但我们都知道得更清楚。他们将尽可能长时间地保持利率不变,可能比必要的时间更长。好消息是,美联储认为我们距离实现其目标只有两年多的时间。”

多伦多Corpay首席市场策略师Karl Schamotta

“这不是‘暂停’,而是‘跳过’。由于经济表现好于预期,通胀压力持续存在,美联储官员在今天下午的声明和点阵图中选择维持鹰派的数据依赖偏向。”

“决策者显然正试图在沟通策略上从‘更高’转向‘更久’,因为他们正在努力防止金融环境出现适得其反的宽松。但基本面也支持这一战略——美国经济中到处都是需求过剩的迹象,而且逆风仍然非常微弱。”

“随着交易员将货币宽松预期进一步推至2024年,美元和美国国债收益率将飙升。”

纽约道明证券美国利率策略主管Gennadiy Goldberg

“看起来,美联储正试图发出尽可能鹰派的信号。现在的问题是,市场是否会半信半疑地听取他们的意见。在经济周期的这个阶段,美联储希望我们相信这一点,也需要市场相信这一点。这只是一个数据如何演变的问题。”

“在某种程度上,空谈是廉价的。我确实认为他们将继续依赖数据,你可能会在2点30分的新闻发布会上听到鲍威尔的这句话,之后也会这样说。所以,是的,他们在谈论在更长时间内维持高利率,但真正重要的是经济。如果经济开始走软,我认为这些点阵图预测实际上站不住脚,所以我们肯定会等待和观察。”

亚特兰大Globalt Investments高级投资组合经理Tom Martin

“这实际上比我想象的要鹰派得多。它肯定会持续更长时间,我只是不认为这些指标在意料之中。”

“利率不会很快得到缓解,所以这意味着利息成本将保持在高位,可能比人们预期的时间更长。”

芝加哥Transunion美国研究和咨询主管Michele Raneri

“此前,美联储似乎暗示将采取激进措施,甚至可能在今年年底前还将多次加息,以继续努力压低通胀。虽然他们很可能在今年年底前继续加息,但本周的声明表明,美联储可能认为目前最好的行动是继续监控经济,以及之前加息的影响,以确定是否以及何时需要进一步加息。”

“目前不加息的决定可能会对整个信贷市场产生影响。例如,在抵押贷款市场,一直在拖延的消费者可能会开始受到消息的激励,考虑购买他们一直在等待的房屋。”

“拥有信用卡的消费者也可能会从这一声明中看到一些短期好处。这是因为当美联储宣布加息时,信用卡利率通常会紧随其后,这可能会导致信用卡持有人每月最低还款额增加。虽然这次不加息的决定暂时缓解了这种担忧,但更多的加息可能即将到来。出于这个原因,消费者继续保持与他们每月能够支付的金额一致的余额是一个好主意,并考虑到进一步加息的可能性以及这些支付可能会发生的变化。”

Principal Asset Management首席全球策略师Seema Shah

鉴于经济数据依然强劲,鹰派暂停和11月加息的挥之不去的威胁不应令任何人感到意外。相反,2024年的预测才是“所有乐趣所在”。新的预测表明,美联储对经济软着陆的前景有相当强的信心,相应地,明年放松政策的空间将非常小。她补充道:“明年的点阵无疑传达了更高的利率在更长时间内维持的信息,并反映出如果他们过早、过快地松开刹车,可能令通胀反弹的持续警惕和担忧。”

凯投宏观首席北美经济学家Paul Ashworth

凯投宏观Paul Ashworth报告称,美联储希望我们相信“更高的利率将持续更长时间”,为了证明未来几年加息的预测是合理的,官员们不得不大幅上调他们的经济预测。该行对未来12个月的经济增长是否会接近那么强劲的水平表示怀疑,更有可能的结果是温和的衰退或接近衰退。