FX168财经报社(北美)讯 周四(10月12日),美国劳工部公布的数据显示,9月消费者价格指数(CPI)上涨0.4%,略高于经济学家预期的0.3%。与此同时,剔除波动较大的食品和能源价格的核心CPI为0.3%,与预期一致。数据公布后,美元指数持续攀升,较日低拉升超100点;美股震荡走低,三大股指现均下跌超0.5%;现货黄金则回落至1870美元下方。

美国CPI数据高于预期

美国消费者价格指数(CPI)连续第二个月快速上涨,强化了美联储维持高利率、抑制通胀的意图。

美国劳工统计局周四公布的数据显示,美国9月消费者价格指数(CPI)同比上涨3.7%,涨幅与8月持平,但高于经济学家此前预期的3.6%;美国9月CPI环比涨幅为0.4%,较8月0.6%的涨幅略有放缓,但高于预期的0.3%。

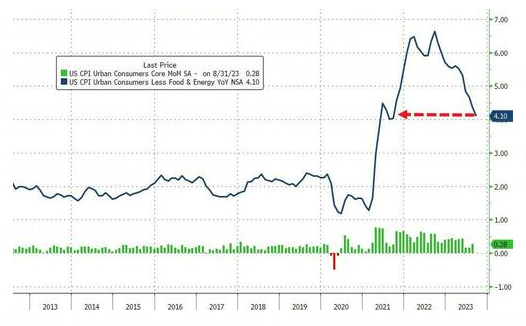

(图源:彭博社)

剔除波动较大的食品和能源价格后,9月核心CPI同比上涨4.1%,环比上涨0.3%。经济学家认为,核心指标比整体CPI更能反映潜在通胀。

(图源:彭博社)

具体来看,9月占CPI比重约三分之一的居住成本环比上涨0.6%。食品价格环比增长0.2%,涨幅与8月持平。能源价格环比上涨1.5%,其中汽油价格环比上涨2.1%。

最近的通胀数据突显出强劲的就业市场如何支撑消费者需求,这可能使物价压力保持在美联储目标上方。在上个月的会议上,大多数官员认为今年有必要再加息一次,如果通胀没有进一步降温,他们可能会维持这种倾向。

尽管如此,本周几位美联储官员的言论表明,美联储可能在11月1日的会议上维持利率不变,其中一些人暗示可能没有必要进一步加息。

Principal Asset Management首席全球策略师Seema Shah表示,“虽然通胀正在缓慢下滑,但强劲的就业市场意味着通胀抬头的威胁不容忽视,这让美联储保持警惕。”“关于是否会再加息一次的问题还没有答案。”

这一增长反映了住房成本、汽车保险和体育赛事门票等娱乐服务的上涨。二手车的跌幅是今年年初以来最大的,汽车零部件的跌幅也是有记录以来最大的。

住房价格约占整体CPI指数的三分之一,占月度涨幅的一半以上,并受到两年来酒店入住人数最大增幅的提振。一项衡量住房成本的关键指标以2月份以来最快的速度增长。展望未来,这一类别的持续放缓对核心通胀的下行轨迹至关重要。

根据彭博社的计算,不包括住房和能源在内的服务价格较8月份上涨0.6%,为一年来的最高水平。虽然美联储主席鲍威尔和他的同事强调了在评估美国通胀轨迹时考虑这一指标的重要性,但他们是根据另一个指数来计算通胀的。

这一指标被称为个人消费支出价格指数(PCE),它是根据CPI报告和生产者价格指数(PPI)的数据编制的。上月生产者价格指数的涨幅也超过预期,部分原因是汽油价格上涨。

与服务业不同,商品价格继续减速。CPI数据显示,不包括食品和能源商品的所谓核心商品价格下跌0.4%,创下疫情初期以来的最大跌幅。在年度基础上,它们几乎没有变化。

彭博经济学Anna Wong和Stuart Pau表示:“9月份的CPI报告不会让大多数美联储官员相信利率已经足够严格……我们的基准是美联储在今年剩余时间内保持利率稳定,但我们认为再次加息的风险不可忽视,市场可能低估了这一点。”

在美国CPI报告公布后,“新美联储通讯社”Nick Timiraos认为,放缓通胀的进展在9月份陷入了停滞,这一迹象表明,要想完全消除物价压力的道路可能崎岖不平。如果有更强有力的证据表明物价压力和经济活动正在降温,官员们可能会对维持利率稳定的决定感到更加放心。但现在的处境是,他们仍无法排除12月加息的可能性,不太可能宣布进入暂停加息的阶段。Timiraos强调,在11月决议前还有一项非常关键的数据,就是美联储最青睐的通胀指标——PCE物价指数的报告,届时可能起到更为重要的作用。

与此同时,美国上周初请失业金人数几乎没有变化,保持在历史低位,这再次表明美国就业市场在利率上升的情况下依然强劲。

美国劳工部周四表示,截至10月6日当周,初请失业金人数为20.9万人,基本符合预期,但略高于前值的20.7万人。

截至9月29日当周,续请失业金人数为170.2万人,较前一周的167.2万人增加了3万人。普遍预测增幅较小,为168万。

剔除周间波动的初请失业金人数四周均值下降3000人,至20.625万人。这些数字继续表明美国工人享有非凡的工作保障。

当美联储去年开始提高基准利率以控制飙升的物价时,许多经济学家预计美国将陷入衰退。不过近期通胀压力缓解和就业状况良好的结合,让人们燃起了美联储能够实现所谓软着陆的希望。

美股三大股指下跌

美国股市周四震荡下跌,投资者在评估最新的消费者价格数据,这些数据显示通胀居高不下。

标准普尔500指数下跌超0.5%,道琼斯工业股票平均价格指数下跌超180点,跌幅超0.5%。这两个指数都有望结束连续四天的上涨势头。纳斯达克综合指数下跌超0.5%。

(道指30分钟走势图,来源:FX168)

三大股指周三连涨第四个交易日,道指创下8月底以来最长连涨时间,股市从9月受长期美债收益率大幅上升推动的抛售中反弹。

尽管股市在CPI数据公布后回落,但纳斯达克综合指数在早盘中段回升,因“壮丽七巨头”(Magnificent Seven)的成分股走高。这组大市值股票包括苹果(Apple)、Meta(Meta )、Alphabet的A类和C类股票、亚马逊(Amazon)、特斯拉(Tesla)、英伟达(Nvidia)和微软公司(Microsoft)。在最近的交易中,只有特斯拉和微软股价下跌。

分析师说,通胀数据并没有为美联储的下一步行动提供太多指引,但基于市场的12月份加息的可能性有所上升。芝加哥商品交易所的数据显示,数据公布后,对加息的预期从一天前的26%上升至近35%。

“一份喜忧参半的报告让美联储束手无策。CPI涨幅略高于预期,核心CPI则相反,”Toggle AI总裁Giuseppe Sette在电子邮件评论中表示:“我们可能会再加息一次,或者根本不会加息。”

信安资产管理公司(Principal Asset Management)首席全球策略师Seema Shah称这份报告“平静得令人放心”。

她在电子邮件评论中表示:“由于核心CPI符合预期,并延续了反通胀的说法,通胀报告中没有任何内容应该会影响美联储的立场。”

Evercore ISI的Krishna Guha等人则表示,这些数据可能会使美联储抗击通胀的努力复杂化。

“9月CPI报告对美联储来说不太好,但将令美联储保持观望状态,其在经济成长强于预期的背景下权衡反通胀和劳动力再平衡的进展更为艰难,而近几个月国债收益率上升则进一步拖累经济,”他在电子邮件评论中称。

美元拉升近100点

美元周四走强,此前美国9月消费者物价指数升幅高于预期,令美联储在一段时间内维持高利率的前景增强。

美市盘中,美元指数上涨超0.8%,刷新日高至106.60,较日低拉升超100点;欧元/美元下跌0.8%,至1.05345。

(美元指数30分钟走势图,来源:FX168)

“尽管9月份是一个小插曲,但我不认为它否定了通胀下降的总体情况。我不认为这会导致(美联储)加息,”Wizman说。“市场唯一缺少的是,它不知道美联储将怎么放弃在长时间内维持高水平。”

美元近期的疲软受到美国国债收益率下降的推动,美联储在未来加息问题上的立场变软,导致债券价格上涨。债券收益率与价格走势相反。

10年期美国国债收益率上升4.2个基点,至4.6388%。基准债券上周触及2007年以来的最高水平4.887%,但本周已下跌约25个基点。

对汇市投资者而言,周四的另一个影响因素是疲弱的英国经济成长数据。该数据显示,英国经济在7月大幅下滑后,8月部分复苏。

英镑/美元最初没有明显反应,但随后下跌超1%,至1.21812。

英镑是今年上半年表现最好的G10货币,这得益于好于预期的经济数据和持续的通胀,这促使人们预期英国央行将比大多数同行加息的时间更长。

随着这些因素的逆转,9月份出现了一年中最糟糕的一个月,直到本月企稳。

“如果经济成长没有回升,通胀可能会继续向英国央行的目标回落,鉴于当前经济疲弱,今年最终升息看起来风险很大,”Monex Europe外汇市场分析师Nick Rees表示。

“外汇市场似乎也持类似观点。”

黄金高位跳水

随着美元和美国国债收益率上扬,金价周四回吐涨幅。美国9月消费者物价指数涨幅超过预期,引发对美联储可能在一段时间内维持高利率的担忧。

现货金小幅下跌0.3%,至1867.96美元,稍早一度触及9月27日以来的最高水平1885.06美元。

(现货黄金30分钟走势图,来源:FX168)

纽约独立金属交易商Tai Wong表示,“CPI数据可能足以令金价涨势放缓至盘整,但本身不应引发严重抛售,尤其是在地缘政治高度紧张的情况下。”

根据芝加哥商品交易所(CME)的美联储观察工具,交易员目前认为美联储12月加息的可能性为40%,而报告发布前的可能性约为28%。

以色列与巴勒斯坦激进伊斯兰组织哈马斯(Hamas)之间不断升级的冲突令投资者紧张不安,为避险黄金提供了支撑。

在政治和金融不确定时期,黄金被用作一种安全的投资,但较高的利率提高了持有无收益黄金的机会成本。

“仍有一些迹象表明美国经济放缓,这应该有利于黄金。我预计近期价格可能在1860 - 1920美元区间交投,”OANDA资深市场分析师Edward Moya表示。