“习拜会”前中国经济传重磅!拜登关门敲警钟、穆迪对美降级 黄金显现极端超卖 美元与比特币同下挫

2023/11/14 09:34来源:FX168

FX168财经报社(香港)讯 周二(11月14日)亚市,美元指数回跌至105.68,黄金则在1946美元保持疲软,技术称金价显现极端超卖迹象,比特币快速跌向36350美元。避险情绪降温,市场焦点转向周二的10月份消费者物价指数(CPI),以及周三的零售销售数据。美国总统拜登政府关门临近,穆迪对33万亿美元美国债务降级。拜登与中国国家主席习近平会面前,中国的货币和贷款数据仍然没有显示出持续好转的迹象,实际M1停滞不前,策略师警告房地产仍然是中国经济复苏的最大风险因素之一。

美国CNBC报道称,在经历了中美紧张局势又一个动荡的一年后,中美领导人将于本周举行自拜登上任以来的第二次会面。在美国总统选举周期正式开始之前,这将是一次罕见的峰会。

(来源:CNBC)

在美国国务卿安东尼·布林肯(Antony Blinken)终于于6月对北京进行了一次高风险访问之后,今年夏天的情绪开始有所改善,随后其他几位高级官员也相继访问了北京。10月初,美国参议院多数党领袖查克·舒默(Chuck Schumer)和另外5名代表共和党和民主党的参议员,与习近平进行了80分钟的会面。

美国商务部长吉娜·雷蒙多(Gina Raimondo)在8月份的一次访问中,对中国减少管制的要求“说不”,并称其为“国家安全问题”。据报道,中国国务院副总理何立峰11月10日在旧金山与美国财政部长耶伦(Janet Yellen)举行的筹备会议上提出了这些问题。

拜登政府表示,美国正在与中国竞争,同时希望确保“不会陷入冲突”。在拜登和习近平计划于当地时间周三在旧金山举行亚太经合组织(APEC)峰会之前的几周内,善意努力有所增加。例如,美国和中国之间的更多直飞航班正在从较低的基数上恢复。

据美国驻北京大使馆发布的消息,中国大宗商品进口商于10月签署了自2017年以来的首份批量购买美国农产品的协议。中国商务部上周宣布,正在收集信息,以解决在华外国企业与国内企业受到不平等待遇的问题,这是企业长期存在的抱怨。

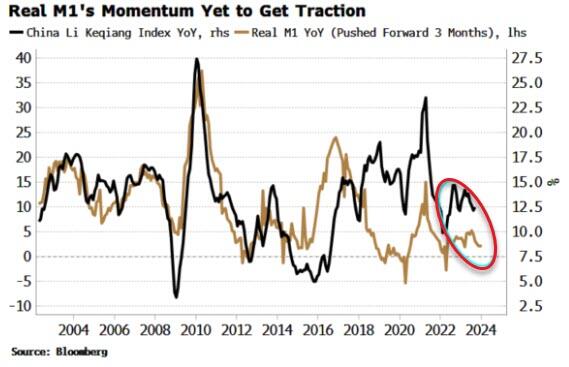

彭博社宏观策略师西蒙·怀特写道,中国的M1同比增长1.9%,低于预期的2.5%,而M2则符合预期,为10.3%。实际M1停滞不前,为了让人们对中国正处于可持续好转的边缘充满信心,它需要表现出更决定性的上升。

(来源:ZeroHedge)

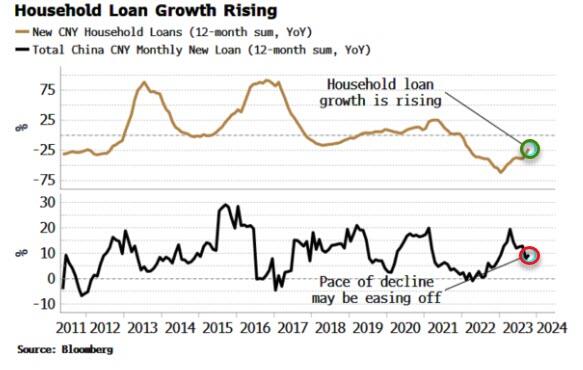

他指出,中国的货币和贷款数据仍然没有显示出持续好转的迹象。贷款增长也低于预期,但月度数据嘈杂。要了解趋势,最好将其视为12个月滚动总和的年度百分比变化。在此基础上,新增贷款总额正在下降,但减速可能正在放缓。

更明确的积极因素是家庭贷款增长,虽然仍然为负,但正在上升,按照目前的速度,几个月后就会出现正增长。这反映出疫情期间加剧的失衡正在得到纠正,因为政策制定者以牺牲家庭部门为代价,重点支持工业和出口部门。

(来源:ZeroHedge)

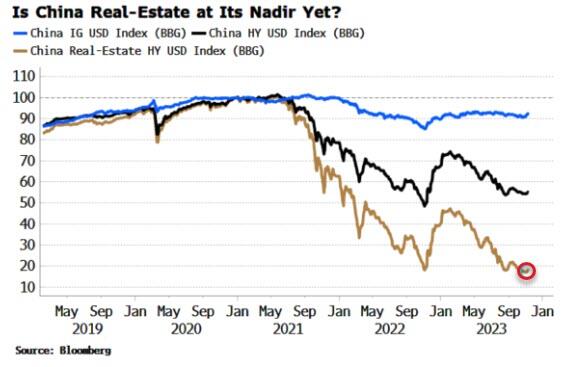

房地产仍然是中国经济复苏的最大风险因素之一,因此值得关注,房地产债务目前正在近期创下的新低附近反弹。

(来源:ZeroHedge)

中国房地产开发公司碧桂园几周前未能支付美元债券利息,另一方面,也有一些积极的迹象,比如新开工面积增长加快,房价年增长率加快,尤其是一线城市。不过,股市看起来可能已经吸收了所有可能的坏消息,并且正在触底,负面消息逐渐减少可能足以让它们继续上涨。

穆迪将美国33万亿美元债务前景下调至“负面”,且共和党和民主党政客均拒绝后,债券市场的借贷成本维持了上周的上涨势头。BullionVault的Atsuko Whitehouse 写道,新任众议院议长迈克·约翰逊(Mike Johnson)计划从本周末开始防止美国政府关门。

美国政府债券价格维持上周的跌势,使30年期国债收益率保持在4.70%左右。上周四,在拍卖新债但未能在贷方中找到足够的需求后,借贷成本飙升15个基点。

评级机构穆迪将美国政府债务前景从“稳定”调整为“负面”,理由是偿债成本急剧上升,目前每年已突破1万亿美元,加上2024年之前“持续的地缘两极分化”选举中,名誉扫地的前总统特朗普看起来可能会与年长的现任总统拜登对抗。

美国目前总债务达33.7万亿美元,今年迄今已增长7.3%,几乎所有增长都是自5月底达成债务上限协议以来,以避免在美国地区银行股出现小型危机。今年5月达成的协议旨在避免联邦政府现金耗尽并需要关闭,约翰逊周末提出一项“权宜之计”,为一些联邦机构提供新年资金。

但约翰逊领导的共和党和白宫民主党的政治家都拒绝了他的计划,前者要求削减支出,后者称其“超级复杂”。白宫发言人周末表示:“穆迪改变美国前景的决定是国会共和党极端主义和功能失调的另一个后果。”

国会共和党领袖约翰逊反驳道:“我们33.6万亿美元的债务是不可持续的。”他建议不要为当前战争中的乌克兰或以色列提供临时资金,并称拜登总统的支出议程“鲁莽、对我们的国家安全和经济构成威胁”。

“我们将努力使我们的财务状况恢复正常,”他强调。

美元周一下滑,由于美国债券收益率下降以及投资者从上周的涨幅中获利了结,美元指数跌至105.60。现在焦点转向周二的10月份CPI数据,以及周三的同月零售销售数据。

尽管美国劳动力市场已开始显示疲软迹象,但包括主席鲍威尔在内的多名美联储官员暗示,通胀问题的工作尚未完成,并为进一步收紧货币政策打开了大门。从这个意义上说,由于央行仍然依赖数据,高层数据将影响美联储12月最后一次会议的决定。目前,根据CME的Fed Watch工具,加息的可能性很低接近10%,但掉期市场似乎将降息时间从5月推迟到6月。

FXStreet分析师Patricio Martín表示,日线图显示,美元指数保持中性至看涨的技术偏见,因为图表显示短暂的盘整期,表明多头在上涨一周后正在喘口气。相对强弱指数(RSI)表明中线下方处于中性立场,在负值区域显示平坦斜率,而移动平均线收敛(MACD)显示中性红色柱。

评估更广泛的技术前景,美元对低于20日简单移动平均线(SMA),但高于100日和200日移动平均线,表明多头在更广泛的时间范围内处于控制地位,但仍需要投入额外资金努力在短期内确立主导地位。

“支撑位在105.50、105.30和105.00,阻力位在106.00、20日均线106.05和106.30。”

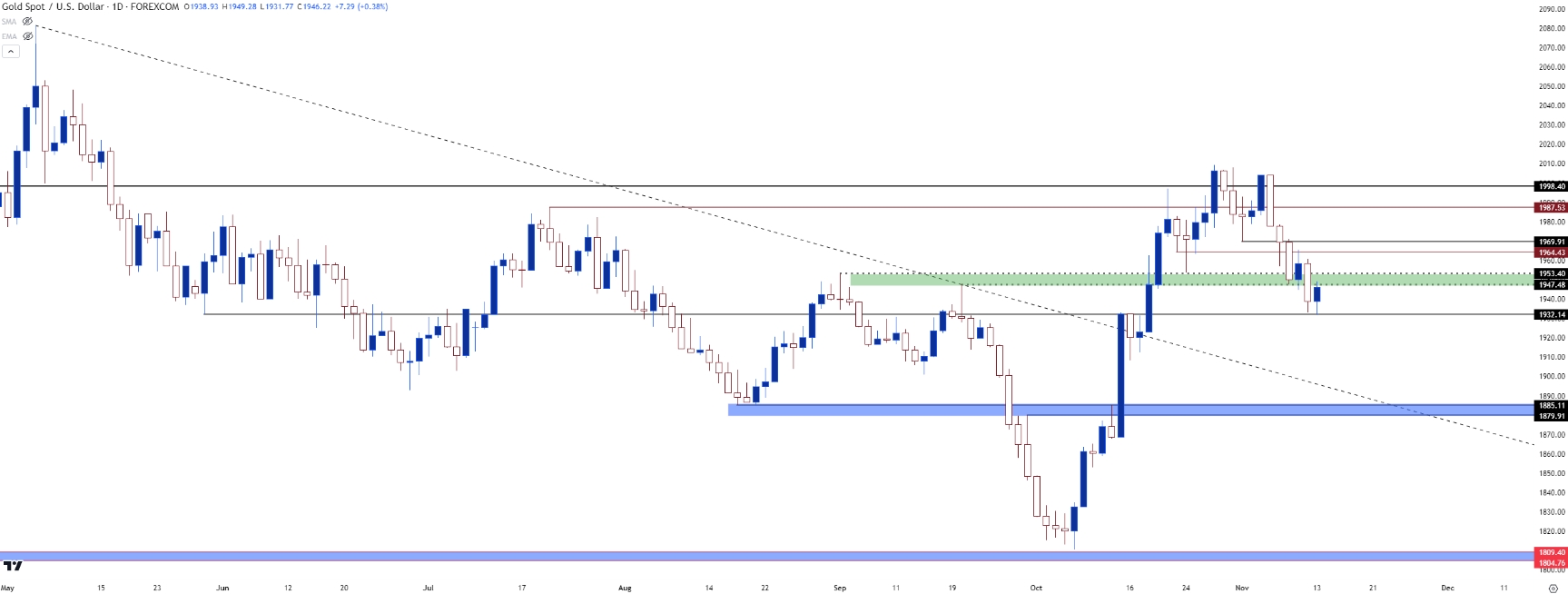

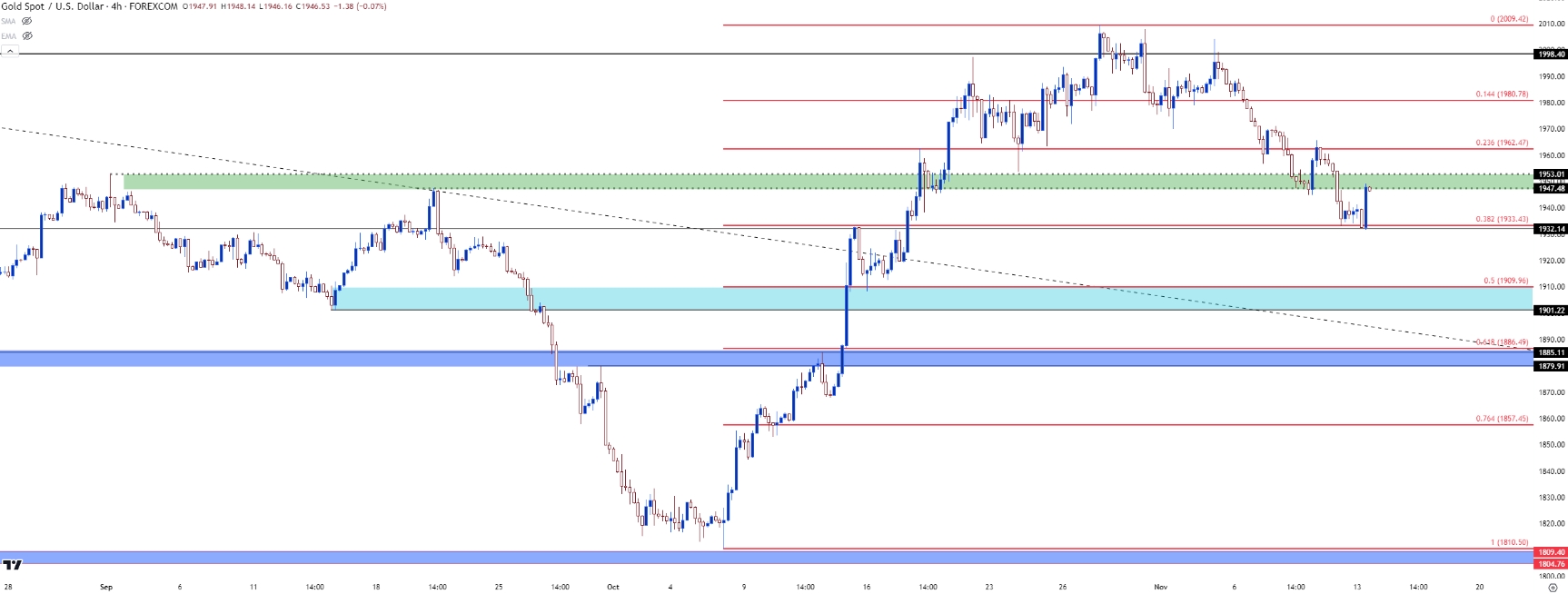

黄金技术分析:极端超卖度数显现

Forex.com高级策略师James Stanley表示,进入10月份,金价极其疲软,RSI已开始显示出一些极端超卖的读数。但是,随着另一份非农就业报告的发布,情况开始发生转变。他在NFP前一天发表文章,并在黄金日线图上强调了RSI低于20水平。这种情况很罕见,因为在过去20年里只发生过几次。随着金价迅速回升至2000美元水平,这引发了一段时间以来最强劲的看涨行情之一。

但是,正如市场在过去三年中在其他三个场合所看到的那样,价格开始在大数字上拥挤,当前似乎对大数字的第四次测试又失败了。周二的日线图显示价格从1932美元关键水平的较低低点反弹,下高阻力潜力显示略高于当前价格。

(来源:Forex.com)

2022年11月10日,当美元在CPI之后暴跌时,欧元/美元和黄金都出现了大规模的看涨突破。这可以让黄金与美元货币对一起波动,即使相关性仍然存在疑问。此时,金价已回撤10月突破走势的38.2%,支撑位正好位于1933美元的变体附近,该变体与James一直在谈论的1932美元水平相一致。

价格目前正在测试先前支撑位的阻力位,该支撑位是从1947和1953美元的先前波动高点开始的;但对于多头来说,上方的部分仍然很重要,因为10月突破的23.6%斐波那契回撤位位于1962.47美元。

如果多头能够强行突破该水平,那么再次测试2000美元这个大数字的大门可能很快就会打开,因为这将是对上周价格走势的强有力的改变。

如果多头确实未能守住低点,下一个关键支撑区域将从1900美元心理水平一直延伸到1909美元斐波那契水平,这是上个月突破的中点。

(来源:Forex.com)

比特币技术分析:CPI前下行趋势敲钟

FXStreet分析师Ekta Mourya表示,比特币价格在11月9日短暂触及37900美元,然后在周一早些时候回落至36880美元。由于交易者等待美国CPI数据,比特币价格回调走低,抹去了周末的涨幅。

比特币上周自2022年5月以来首次上涨至38000美元附近,随着交易员等待周二公布的CPI数据,该资产出现回调并跌至36880美元。与生活成本变化密切相关的总体CPI预计10月环比增长0.1%,这标志着与9月份0.4%的增长相比发生了重大转变。

FXStreet分析师Yohay Elam提到,如果数据如预期公布,总体通胀下降可能会立即对股市产生积极影响,并对美元构成压力,即使核心消费者物价指数仍然居高不下,而通胀上升往往会增加比特币等风险资产的抛售压力。因此,比特币价格走势可能会受到10月份CPI报告的影响。

通常,宏观经济释放对比特币价格波动的影响是短暂的,通胀数据上升可能会在短期内推低比特币价格,而长期价格前景仍然取决于比特币现货ETF批准等催化剂。

CMTrade表示,比特币RSI低于50,MACD为负且低于其信号线,总体配置为负。此外,价格目前交易于20和50周期移动平均线,分别为36925和37046美元下方。

“我们的枢轴点位于37240美元,我们的偏好是只要37240美元是阻力位,下行趋势就占上风。另一种情况是上行突破37240美元,将寻求37700和37970美元。”

(来源:CMTrade)