美联储将决定下一个全球宽松周期!高盛:“这个重磅数据”将是首次降息的关键拐点

2023/11/27 12:12来源:FX168

FX168财经报社(香港)讯 美联储将会是决定下一个全球宽松周期的领导者,该行在两周前有效确认加息周期结束后,市场普遍共识首次降息的时间点将会在2024年3月的某个时间点。高盛展望提到,“这个重磅数据”的发布至关重要,它将会是美联储转向的“关键拐点”。

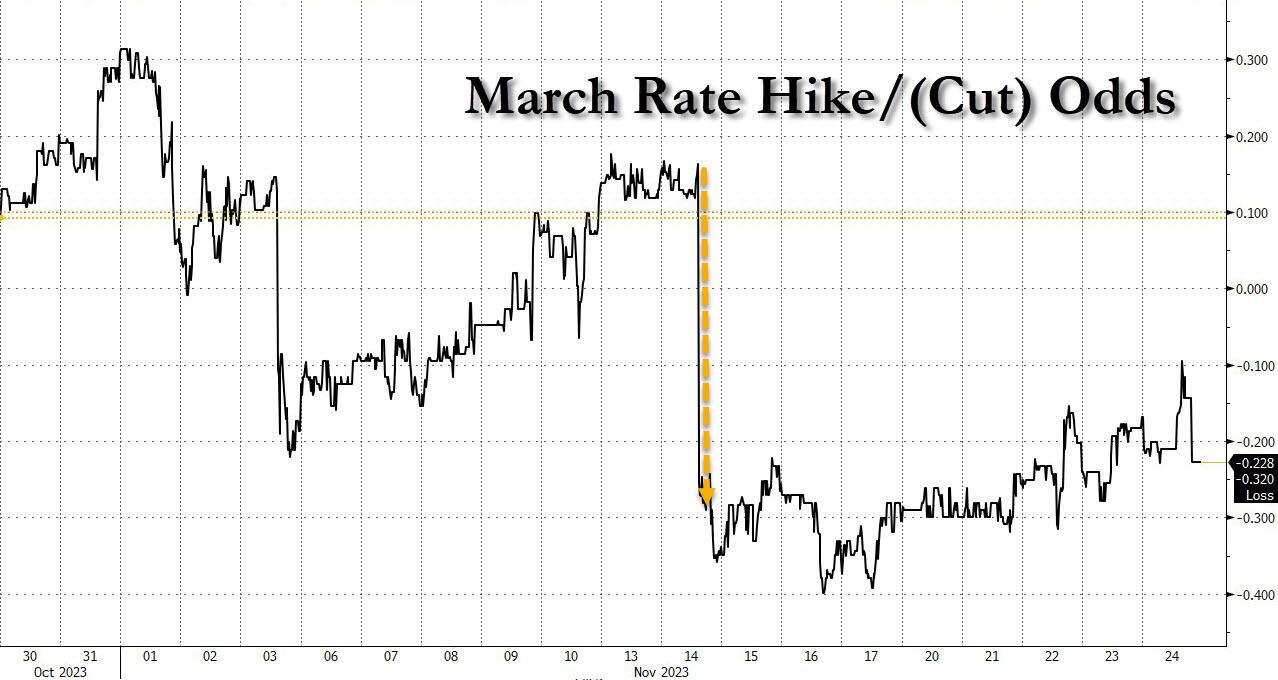

全球市场目前同意的一点是,美联储已经至少在一定程度上使最近几天3月份降息的可能性高达40%。

(来源:ZeroHedge)

当然,如果美联储确实在短短4个月内降息,这将对更广泛的市场产生深远的影响,这就是为什么正如高盛IRP销售执行董事科西莫·科达奇-皮萨内利(Cosimo Codacci-Pisanelli)在其最新宏观路线图报告中,以“美联储将决定全球经济的发展周期,美联储首次降息的时机是关键“为主题出发。

科西莫表示,随着通胀进展好于预期以及劳动力市场疲软的一些迹象,问题是美联储非衰退性降息的门槛在哪里。美联储的立场一直是观望,但据高盛交易员称:“我们认为,劳动力市场进一步疲软将成为这种情况发生转变的驱动因素,即使通胀仍高于目标,美联储也会放心地降息。”

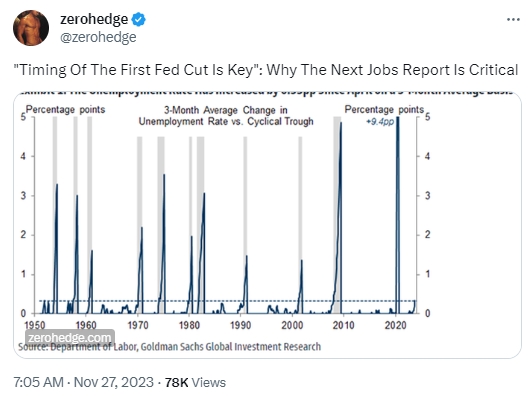

截至目前,美国失业率自4月份以来按3个月平均计算已上升0.33%,萨姆规则表明,12个月内较低点上升0.5%是衰退指标。知名金融博客ZeroHedge指出,在上一份非农就业报告中指出的那样,市场很可能在未来3个月内看到这种打击。

尽管失业率上升的主要驱动因素并未明显负面,例如劳动力供应增加,但高盛相信萨姆规则的触发将受到美联储劳工经济学家和媒体的关注和市场。美联储最终拥有双重使命,如果通胀方面更接近目标,接下来的几个年度PCE数据预期将接近2.5%,美联储将需要重点关注其使命中的就业方面。

这就是为什么,下周的劳动力市场报告至关重要。下周五也就是12月8日,美国将发布11月非农就业报告(NFP),以及11月失业率数据。同时,市场也会看到12月密歇根大学消费者信心指数初值。

(来源:Twitter)

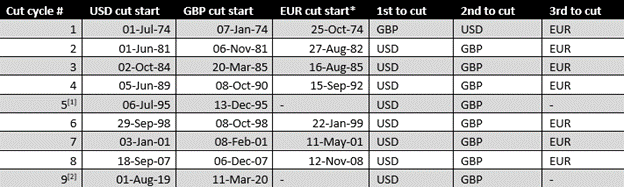

ZeroHedge文章提到,不用说,美联储首次降息的时机对欧洲央行和英国央行也至关重要。回顾过去9个降息周期,过去8个降息周期由美联储主导,英国央行和欧洲央行紧随其后。底线是,美联储将决定下一个全球宽松周期。

(来源:ZeroHedge)

可以肯定的是,目前欧洲央行给人的最好印象是它并不迫切需要降息,欧洲央行发言人一致反对2024年上半年的市场定价下调。欧洲央行行长拉加德和官员维勒鲁瓦特别建议,未来几季利率将保持稳定。

许多人将此解读为,如果增长保持不变,第三季将是他们降息的基本情况,如果增长确实恶化,则有可能在第二季提前降息,特别是考虑到通胀进展。市场预计,2024年8月总体同比通胀率将达到2%。

尽管作为英国利率抛售的贝塔,欧元1年期利率出现10个基点的回调,但欧洲PMI数据好坏参半,法国数据走弱,而德国数据仍处于收缩区域。目前市场预计明年下半年降息幅度仅为50个基点,与增长前景和利率水平相比,这似乎较低,尤其是考虑到下行尾部情景时。然而,这将对全球前端持续时间产生测试,这在短期内可能会很吵。但从长远来看,高盛认为下半年可以实现更多削减。

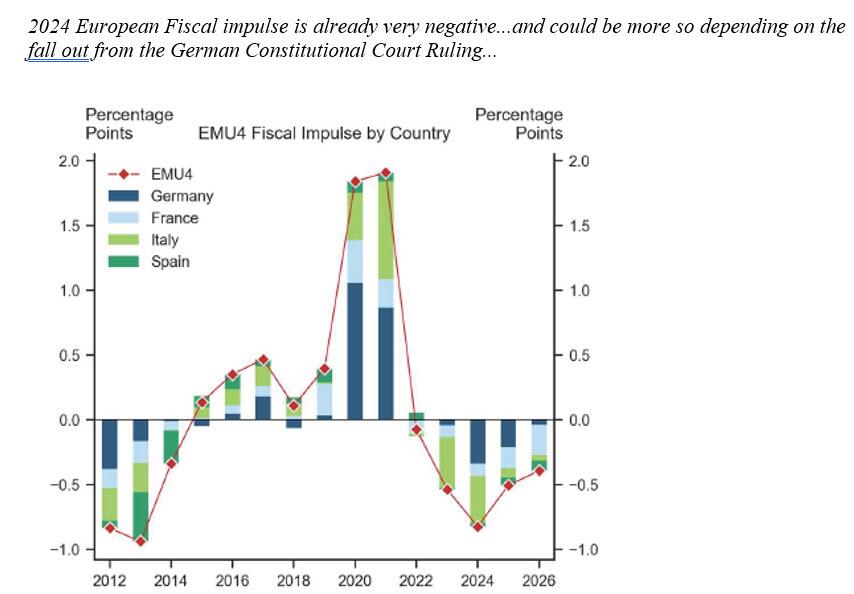

但是,如上所述,市场需要美联储首先采取行动,因为欧洲央行行动缓慢,而且历史上只有在美国开始降息周期后才会降息。不要忘记,德国宪法法院的裁决将对2024年政府支出产生什么影响,仍然存在很大的不确定性,特别是考虑到600亿美元缺口中的200亿美元目前似乎没有资金支持,以及是否有解决方案尚未发现这将导致2024年GDP支出减少0.5%,相当于德国经济增长下降0.2-0.3%。

(来源:ZeroHedge)

这应该足以让德国陷入衰退,并说明增长前景进一步下行的风险。

总结而言,科西莫认为,随着数据枯竭,并且明年第一季供应的持续时间开始确定,年底前的几周将会是一个喧闹的时期。在市场对经济增长恶化和第一季工资数据有更多了解之前,央行的言论继续倾向于鹰派,以防止FCI过度宽松,但市场不断推迟看到各种经济指标的放缓,尤其是劳动力。

高盛的建议是:“保留一些闲置资金,对于英国/欧洲利率上涨的下一阶段来说,利率水平变得更具吸引力。不过,首先,我们需要美联储的叙述发生转变,而这将来自劳动力市场放缓。”