FX168财经报社(香港)讯 美国股市周五(12月15日)迎来胜利的呼喊声,标普500指数创下2017年以来最长的周连涨纪录,道琼斯工业平均指数创下历史新高,泛市场飙升让华尔街交易员和分析师重修2024年前景。深究美联储主席鲍威尔为何“意外转向”的背后原因,纽约联储主席威廉姆斯(John Williams)的“通胀洋葱理论”,似乎为市场揭开了谜底。

彭博社报道称,华尔街投资者和分析师花了数月时间制定2024年的战略,但鲍威尔这周仅花费几分钟的时间,就粉碎了他们精心策划的计划。即使是最热心的股票和债券多头,也对美联储决定以“温和鸽派”的2024年转向来表明其历史性货币紧缩行动的结束感到措手不及。

(来源:Bloomberg)

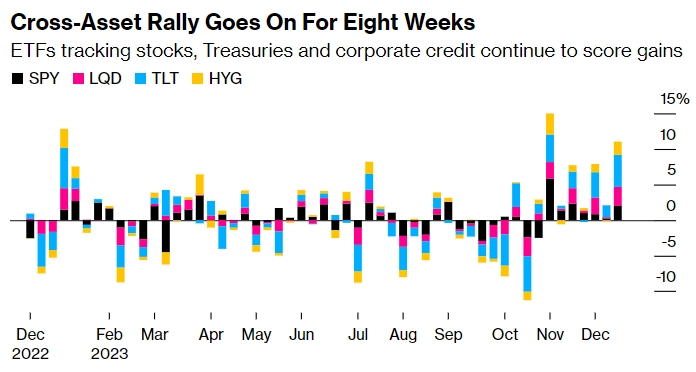

此后,道琼斯工业平均指数和纳斯达克100指数飙升至创纪录的增长,债券飙升,信贷繁荣,全球风险资产上涨。

戏剧性的举动颠覆了无数的观点。鲍威尔讲话后,摩根资产管理公司的Philip Camporeale将其股债投资组合中的股票配置,提高至近2年来的最高水平。Tolou Capital Management的Spencer Hakimian表示,有迹象表明,一旦2024年第一季美联储开始降息,将促使他押注收益率曲线会更加陡峭。

“这一转向将使我们重新思考我们的基本观点,我们仍在决定调整多少,”Legal & General多资产基金主管John Roe表示。“我们非常惊讶他们这么早就采取了行动,通胀仍然高于规定的一致水平。”

(来源:Bloomberg)

标普500指数在周五美股收市时,呈现出连续第7周上涨,创下6年来最长涨幅,并触及历史新高。截至周四,彭博美国国债总回报指数上涨2%,有望创下2020年3月以来最大单周涨幅。美联储发布信号后,各国货币/美元汇率飙升,新兴市场资产飙升。

在10年期国债收益率暴跌的情况下,摩根大通资产管理公司的Priya Misra表示,她现在预计基准利率将降至约到明年年底将增长3%,取消了本周早些时候设定3.5%的目标。

Piper Sandler的迈克尔·坎特罗维茨(Michael Kantrowitz)是华尔街最悲观的股票预测者之一,他也在重新考虑自己的前景。他写道:“美联储的转向具有明显的看涨历史优先性,因此,我们相信市场的广度将继续改善。”

他补充道:“股市可能会因收益率下降而走高。”

然而,随着越来越多的交易员和策略师提高了对股票和债券的预测,一些人已经开始质疑这种反弹的范围有多大。

“股票和债券在很短的时间内都表现得很艰难,我不认为这种情况会持续直线,”Richard Bernstein Advisors副首席投资官Dan Suzuki表示。

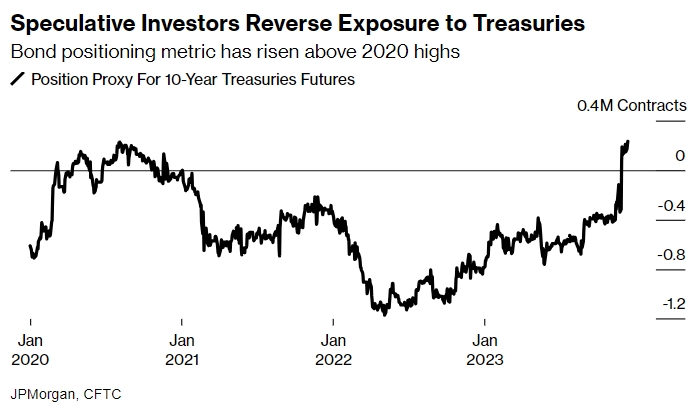

摩根大通的数据显示,10年期国债期货的投机者最近从空头转向多头,看涨头寸达到至少2020年以来的最高水平。

(来源:Bloomberg)

与此同时,德意志银行表示,全权委托投资者的股票敞口徘徊在2021年的水平附近。

根据彭博社汇编的数据,过去六周内,垃圾债券交易所交易基金的资金流入史无前例地超过150亿美元。

“市场变化太大太快,鲍威尔的激进逆转可能会引发投降性买盘,”JonesTrading首席市场策略师Michael O’Rourke表示。“既然担忧之墙已经被推倒,市场将更容易感到失望。”

股权投资者似乎并不担心,最近几天,他们纷纷涌入对经济周期更为敏感的市场低迷领域。本周,罗素2000指数中的小盘股上涨了近6%,而房地产股票则上涨5%以上。

纽约联储主席威廉姆斯:通胀洋葱理论

深究这场“意外转向”的背后,威廉姆斯的“通胀洋葱理论”似乎提供了解答。他在本周纽约联邦储备银行与布雷顿森林委员会合办的“探讨中央银行创新”研讨会上表示,物价稳定是美国经济繁荣的基石,也是确保长期达到最大就业的关键。联邦公开市场委员会(FOMC)致力于在持续的基础上,将通货膨胀恢复到其2%的长期目标。

(来源:New York FED)

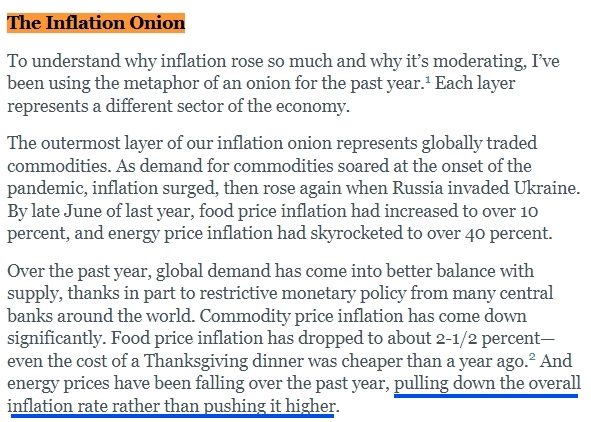

为了理解为什么通膨上升如此之多以及为什么它正在缓解,他过去一年里,持续在使用一个“洋葱”的比喻,每一层代表经济的不同部门。

通货洋葱的最外层代表全球交易的大宗商品,随着疫情初期对大宗商品的需求激增,通胀飙升,然后在俄乌冲突事件时再次上升。到2022年6月底,食品价格通胀已经上升到10%以上,能源价格通胀更是飙涨到40%以上。

在过去的一年里,由于世界各国央行实施的紧缩货币政策,全球需求与供给更好地取得了平衡。大宗商品价格通胀已经显著下降。食品价格通胀已经降至约2.5%,甚至感恩节晚餐的成本也比一年前便宜。能源价格在过去一年一直在下降,拉低了总体通胀率,而不是推高。

洋葱的第二层是由不包括食品和能源的核心商品组成,在这里,市场也看到了供需的再平衡的影响。全球供应链瓶颈在疫情期间触发了大量商品短缺,现在基本上已经成为过去。根据纽约联邦储备银行的全球供应链压力指数,该指数衡量供应链中断的程度,根据1998年以来的资料,该指数在10月达到了有史以来的最有利水平。

由于供需的再平衡和供应链瓶颈的减轻,核心商品通胀现在约为0.25%。而且,它似乎正在回归到疫情前的水平。

尽管洋葱的外层改善得最快且最大,但内层也在取得进展。在今年稍早达到5.75%左右的高峰后,核心服务通胀现在约为4.5%,最近的读数表明这一类别的通胀进一步减缓。

核心服务通胀激增的一个主要驱动因素是房屋价格的大幅上涨,在疫情及其之后的大部分时间里,强劲的需求和有限的供应推动了房屋价格通货膨胀。最近,新签订租约的租金一直以接近疫情前的速度上涨。随着这些资料被纳入官方统计资料,住房的通胀率应该会继续下降。除住房和能源之外的服务通胀,也开始朝着正确的方向发展。

在过去六个月里,这一类别的通胀已经减缓到约4%,远低于市场在2021年12月看到的5.25%的峰值。

这总结了洋葱各层的情况,但对通胀未来走势意味着什么?

威廉姆斯解释称:“通胀预期是未来通胀的重要指标,而且,长期通胀预期处于与FOMC的2%目标一致的水平。根据纽约联储的月度消费者预期调查,中期预期在2021年至2022年间升高,现在已完全恢复到疫情前的水平。”

同时,一年后的通膨预期自2022年6月的近7%的峰值以来已大幅下降,它现在只比2014年至2019年间的平均值高约3%。

另一个衡量通膨趋势的有用指标,是纽约联储的多元核心趋势(MCT)通胀。在2022年6月接近5.5%后,截至9月,MCT为2.9%,其他衡量基础通膨的指标同样显示自2022年以来显著下降。

威廉姆斯最后总结道:“自从我一年前开始揭开通胀洋葱以来,我们在降低通货膨胀和恢复经济平衡方面取得了显著进展。但我们的工作还远未完成。我致力于实现我们2%的长期通胀目标,为我们经济的未来打下坚实的基础。”