降息定价过热近100个基点!高盛关键信号:美联储最终利率将落在3.5%

2024/03/20 16:16来源:第三方供稿

FX168财经报社(香港)讯 高盛经济团队报告表示,市场可能需要重新考虑美联储利率展望,认为当前降息定价过热100个基点,本周期最终利率将落在3.25-3.5%,而不是2-2.5%。他们还认为,在这个周期中,短期中性利率可能会更高,因为财政赤字比平常大得多。

(来源:Twitter)

高盛全文写道:“事实上,对中性利率对赤字弹性的估计表明,更大的赤字可能会提振短期中性利率,长期中性利率上调1-1.5%。美联储经济学家还提出了短期中性利率可能上调的另一个原因,即总体金融状况并未随着基金利率的上升而相应收紧,从而限制了对经济的传导。”

“未来一年,美联储官员可能会争论中性利率是否仍像他们在上个周期假设的那样低,正如点阵图所暗示的那样,”该行补充称。

“换句话来说,提高中性利率预估也是承认传统的2%通胀目标高于此前预期的第一步。一旦美联储正式越过这个特定的卢比孔河,所有的押注都将落空。”

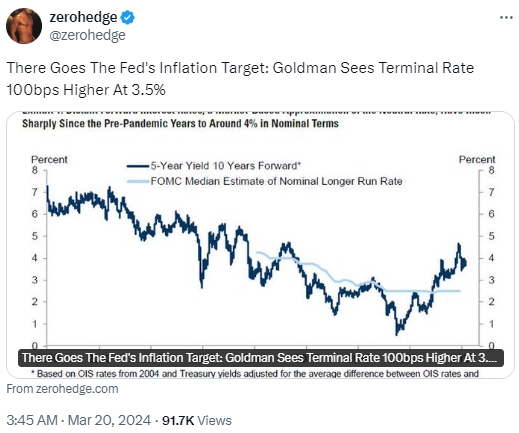

“他们的想法可能会受到远期市场利率的影响,自大流行前几年以来,远期市场利率已上升100-200个基点,达到4%左右。通过基于模型的中性估计,其早期实时值平均上调约50个基点,至名义值约3.5%,最新值几乎没有变化。最后能发挥影响的,是他们对当前基金利率水平下经济表现的看法。”

高盛继续指出,他们预计随着时间的推移,美联储官员将通过略微提高长期中性利率点,以及得出短期中性利率目前高于长期中性利率的结论,来提高对中性利率的估计。

“尽管我们相当有信心,一旦通胀接近2%,美联储官员将不会放心地将基金利率无限期地维持在5%以上,并且他们不会纯粹以正常化的名义一路回到2.5%,但我们相当不确定他们最终将倾向两者之间哪个方向着陆。”

由于经济对基金利率的微小变化不够敏感,因此在达到中性时其变化并不明显。“目前,我们预计本周期的最终利率为3.25-3.5%,比上周期峰值高100个基点。这既反映了我们认为中性高于美联储官员的看法,也反映了我们对他们的想法将会演变的预期。”

知名金融博客ZeroHedge评论称,这并不令人意外。“提醒一下,美国现在的债务达到35.5万亿美元,并且每100天增加1万亿美元,我们正在快速接近明斯基时刻,这意味着美国只剩下几个选择,要么失去储备货币地位,量化宽松赤字和每一美元新债务,或者唯一可行的选择,是将其全部通货膨胀。我们之前唯一的问题是,严肃的经济学家何时会做出同样的承认。”

现在,不仅仅是高盛,今天早些时候,Apollo的托斯顿·斯洛克(Torsten Slok)承认他最新图表显示“通胀现在粘着于3%”。

美联储的通胀目标是2%,通胀讨论的底线是通胀已经开始在3%横盘,这对美联储来说是一个问题。

ZeroHedge最后提到:“尽管我们已经讨论了将通胀目标从2%提高到3%对从市场到经济增长的各个方面所带来的惊人后果和社会凝聚力,我们很快将再次重新进行分析,因为其影响是深远的。现在你需要知道的是,随着美国即将隐性地加速美元贬值,任何非法定的东西都将比法定的替代品更可取。”