美国房地产“连环爆雷”危机严重:美联储不“出手”将导致1619家银行倒闭!

文/小萧2024-04-01 09:39:23来源:第三方供稿

FX168财经报社(亚太)讯 经济学作家、The Great Recession Blog作者大卫·哈吉斯(David Haggith)表示,美国商业房地产(CRE)危机可能比市场谈论的更严重。他警告,这将引发数百万人破产,且在美联储不“出手”救助的前提下,恐将会有1619家银行面临倒闭风险。

彭博社指出,随着人们放弃全国各地的办公和零售空间,加上美联储紧缩政策导致银行准备金价值下降,以及美国商业房地产必须再融资的更高利率,该市场价值暴跌。

大卫举个例子来说明商业房地产目前的问题规模,一项新的研究表明,在短短四年内,匹兹堡市中心50%的办公空间可能会空置,这已经是通往“鬼城”的一半了。随着像匹兹堡这样的城市用木板封住大量的办公和零售空间,更多的人搬出住宅空间,更多的餐馆倒闭,因此崩溃蔓延。

随着市政税基被掏空,执法部门减少以满足探洞预算,并且看守事物的人越来越少,破坏公物和其他犯罪行为不断增加。事情看起来越糟糕、越危险,想要居住或参观的人就越少,直到不到十年后,美国主要城市可能开始看起来像末日的鬼城。

另一个例子来是,报道称布鲁克林最高的塔楼即将进行止赎拍卖。布鲁克林塔有时被称为索伦之眼,高1066英尺、93层。因此,从财务上来说,它是一个正在衰落的歌利亚,由于商业房地产崩溃而被取消赎回权的最大歌利亚之一。

当然,总有反作用力存在。城市不想消亡,因此市政府制定了大胆的重建计划。建筑物被重新利用。但当整个城市的税基严重受损时,所有这些都很难做到,而且当崩溃的债券正是问题的核心时,发行债券来为此类项目融资也非常困难。至少,它需要大量减记租金以吸引新客户,并大量减记建筑物售价以供融资。因此,无论哪种方式,银行都会遭受损失,因为它们吸收了这些财务损失。

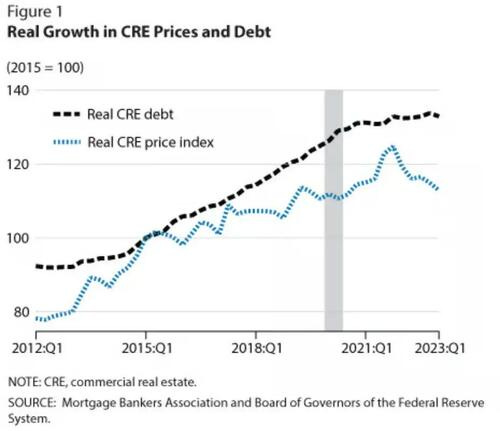

大卫说:“让我们从债务数额的增长和该债务下的抵押品价值下降的情况开始探讨,这让人感觉到银行承担着额外的风险,因为商业地产贷款必须再融资或建筑物必须出售。”

(来源:The Daily Doom)

“自2023年银行业萧条以来,美联储、政府和美国FDIC以银行定期贷款计划、贷款和其他措施方式,救助了比你听说过多得多的银行。因此,只有4家银行失败的。”

“斯坦福大学和哥伦比亚大学的研究人员去年发表的一篇论文估计,如果没有政府的预先救助,1619家美国银行可能面临倒闭的风险。 然而,正如我所指出的,并没有修复太多东西,银行准备金仍然与2023年3月一样过度负担。”

“美国商业房地产的贬值幅度更大,而美联储仍然维持利率不变,直到事情崩溃,因为通胀陷入困境。美国PCE显示,美联储在总体通胀方面没有取得任何进展。”

随着1万亿美元的CRE债务在今年剩余时间内展期,增量相当大,并且至少在此后的三年内将大幅增加。这个数额如此之大,是因为近年来美联储几乎免费的资金引发了很多过度开发,放大了由于美联储以外的原因而出现的空缺数量,政府强制封锁驱使人们出主要城市。

大卫继续补充:“因此,严重的过度开发和驱赶人们的毁灭性封锁结合在一起,就像来自两种不同风暴的波浪相遇并相互叠加时形成的流氓波浪一样聚集在一起。我们刚刚开始陷入这场洪流,我们已经看到纽约市另一家地区银行倒闭,尽管投资者蜂拥而至抢购廉价股票,挽救了该银行。”

“今年的拖欠率已经上升了1/3,降息肯定会帮助那些需要再融资的人,并会支撑已经贬值的银行准备金。”

“彭博社对于可能倒闭的银行规模的预测是否正确?这就是美联储主席鲍威尔本月向国会表示,一些银行将因商业地产问题而倒闭时想到的数字吗?一些的大小到底是多少?这就是为什么他似乎有点急于相信1月份通胀大幅上升只是暂时的?他是否希望在这座纸牌屋开始倒塌之前能够进行切割?”

“彭博社甚至评论说,那些称这个问题可以控制的人可能会后悔这样做。那些人就是鲍威尔,他向国会说了这句话。那些人可能会后悔,就像他们后悔称通货膨胀是暂时的一样。当然,鲍威尔一旦说出这句话,主流财经媒体中的其他人都会模仿它,因此,在这个词仅由一个人提出后大约一小时,那些就成为了正确的词。”

“当你认为可以解决的问题发展成为灾难时,你可能会被认为是管理上的疏忽失败。这就像当你的儿子告诉你厨房的炉子上有一点小火,但他控制住了情况,所以没有什么可担心的。然后,当你回到家时,你发现火势没有得到很好的控制,房子现在已经消失了。”

“我看到一座梯级建筑。如果只有几张牌倒下,当银行开始害怕商业地产贷款时,信贷就会陷入困境,整个房子可能会开始倒塌,从而大大加剧公司和个人在再融资成本和再融资选择可用性方面的再融资问题。”

“如果崩溃的势头增强,并且上述所有情况都发生,储户就会逃跑。”

大卫总结时强调:“根据彭博社对形势的结构分析,这座纸牌屋的失败并非不可能。”