全球市场变天!美债恐慌抛售“卷土重来” 美联储多位官员密集放风 TA开始提“加息”

文/第三方供稿2024-04-19 20:08:09来源:第三方供稿

FX168财经报社(欧洲)讯 周五(4月19日)欧市盘中,在中东最近爆发的紧张局势消散后,美国国债回吐了今年最大的涨幅,使通胀前景重新成为人们关注的焦点。与此同时,一系列令人失望的通胀数据迫使美联储重新调整首次降息时间,并重新评估物价增长轨迹。

路透社报道称,伊朗高级官员表示,目前没有立即反击以色列的计划,这引发了人们对冲突不会进一步升级的希望。

10年期美国政府债券收益率下跌5个基点至4.59%,几乎完全抹去了之前14个基点的跌幅。

尽管如此,由于投资者预计今年的货币宽松路径将小得多,10年期美国国债预计将连续第四周下跌。

Union Bancaire Privee 外汇策略全球主管Peter Kinsella表示:“目前,对国债而言,通胀讨论比地缘政治讨论重要得多。”

“一切都表明,双方真正增加对抗的兴趣都有限。所以这主要与通胀和央行有关。”

重新定价的背后是一系列强劲的经济数据和美联储官员的鹰派言论,其中包括主席杰罗姆·鲍威尔(Jerome Powell)表明,央行不急于降息的信号。

鲍威尔本周重申了,可能需要“比预期更长的时间”,才能获得降息所需的信心,从而使2024年两次以上降息的希望破灭。

然而,市场上仍有人担心,今年可能根本不会降息。

毕马威会计师事务所(KPMG)首席经济学家Diane Swonk表示:“这证实了美联储愿意等待。” “人们担心刺激经济所需的时间太少,但需求仍然很大。”

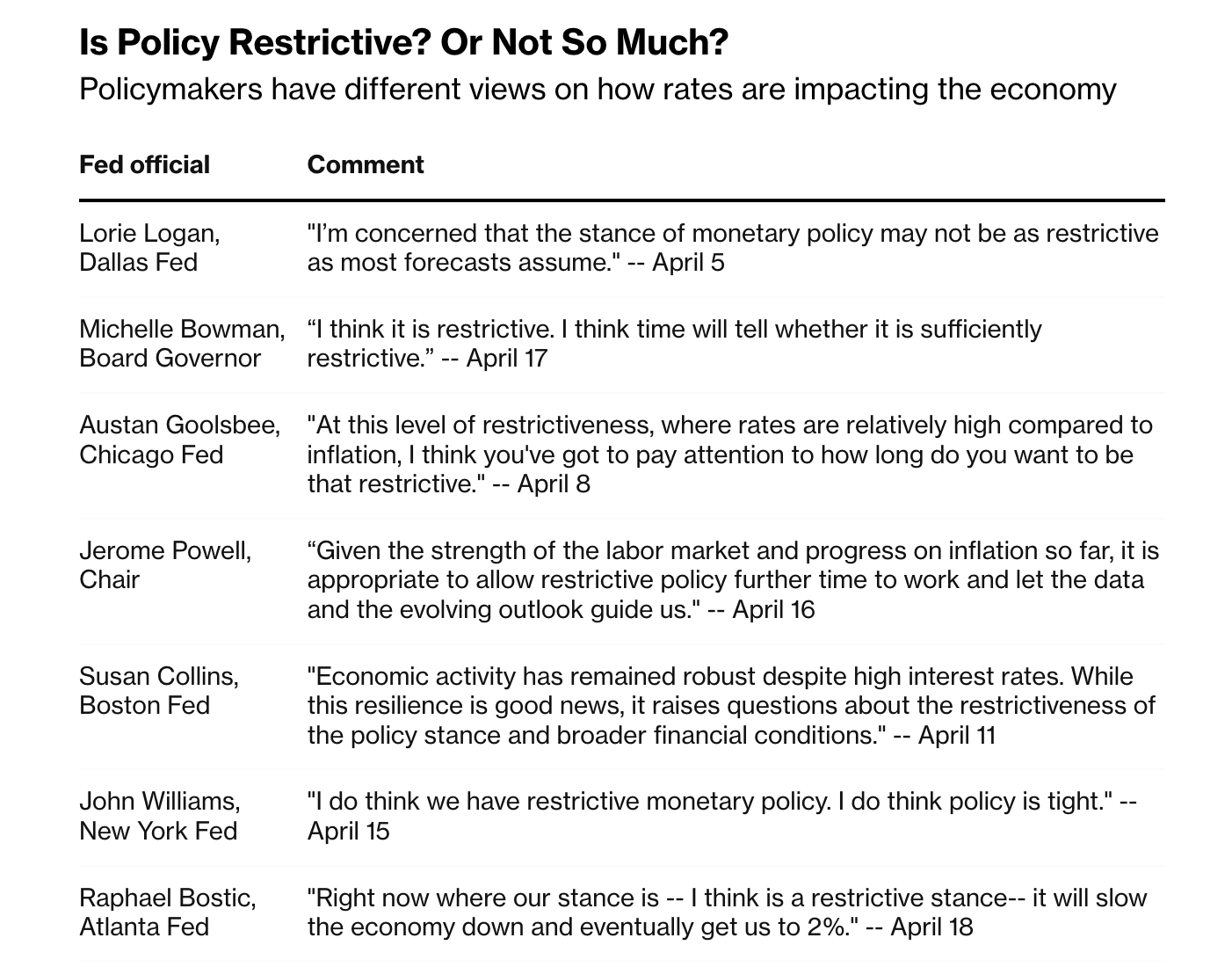

鉴于经济和劳动力市场的持久强劲,加上年初的市场反弹,重新引发了关于货币政策限制程度的争论。

鲍威尔缺乏调整利率的紧迫感,这与他的同事们的看法相呼应。与此同时,大多数政策制定者已明确表示,他们预计利率已达到峰值。

但问题是,一些美联储官员表示,如果有必要抑制物价增长,他们将对”加息”持开放态度。

美联储“三把手”纽约联储主席约翰·威廉姆斯(John Williams)将当前政策描述为限制性的,他周四表示,加息不是他的基本预期。

但他补充说,如果经济数据证明提高利率能达到美联储的通胀目标,那么这将是可能的。

波士顿联储行长苏珊·柯林斯(Susan Collins)在最近的一次讲话中对去年的快速通货紧缩表示欢呼,但表示如果需求不降温,物价将继续承受走高的压力。

(来源:彭博社)

根据彭博社调查的中值估计,经济学家目前预计今年将有两次降息,低于3月份三次预测。

巴克莱银行(Barclays Plc)首席美国经济学家、前经济学家Marc Giannini)表示:“我们开始担心金融状况再次放松,以及通胀进展可能会在较高水平上停滞不前,不幸的是,这种情况看起来正在发生。”

美联储理事米歇尔·鲍(Michelle Bowman)周三也提出了类似的想法,她表示通胀方面的进展可能已经停滞。鲍曼说:“如果政策足够紧缩,我们就不会预期会有大量的金融市场活动和大量的持续增长。”

克利夫兰联储主席洛雷塔·梅斯特(Loretta Mester )表示,她在上个月的会议上,上调了对长期联邦基金利率的预期。她提到了经济在利率上升时的弹性,以及对所谓中性利率(即不刺激也不限制经济活动的贷款成本水平)不断攀升的估计。

其他八位政策制定者预计,长期联邦基金利率将高于2.5%,这是过去五年大部分时间的中位数,相比一年前的四名官员有所增加。

荷兰合作银行信贷策略主管Matt Cairns表示:“市场对于是否应该寻求避险资产,或者是否应该担心美国通胀上升和美联储不降息感到困惑。”

货币市场押注美联储将在11月之前降息25个基点,一个月后进行第二次降息的可能性为50%。

今年早些时候,市场几乎普遍押注6月份将迎来“首降”。

野村控股(Nomura Holdings)利率策略师Andrew Ticehurst表示:“我想说,最近几周我们看到美国收益率大幅上升,许多投资者和交易员,包括系统账户,可能会做空美国债券头寸。” “因此,其中一些头寸显然存在被回补的风险,这可能会导致大幅波动。”