FX168财经报社(亚太)讯 分析师、The Great Recession Blog作者大卫·哈吉斯(David Haggith)表示,滞胀不会消失。他引述摩根大通首席执行官戴蒙(Jamie Dimon)的话说,美国经济很可能重演20世纪70年代滞涨,后市迎来的很可能不是降息,而是鹰派加息行动。

大卫写道:“我们正处于一段奇怪的旅程中,我已经谈论了一段时间了,即使经济陷入衰退,价格仍在上涨。经历过70年代的人都记得很清楚,滞胀是一种奇怪的情况,部分原因是短缺,上次是石油,因为它推高了几乎所有东西的价格,经济停滞而价格仍在上涨。”

他解释:“它必须陷入严重的衰退才能降低物价,因此美联储被迫通过加息来更加努力地对抗通货膨胀,而通常情况下,美联储会通过降息来刺激疲软的经济,试图让经济重新起步。”

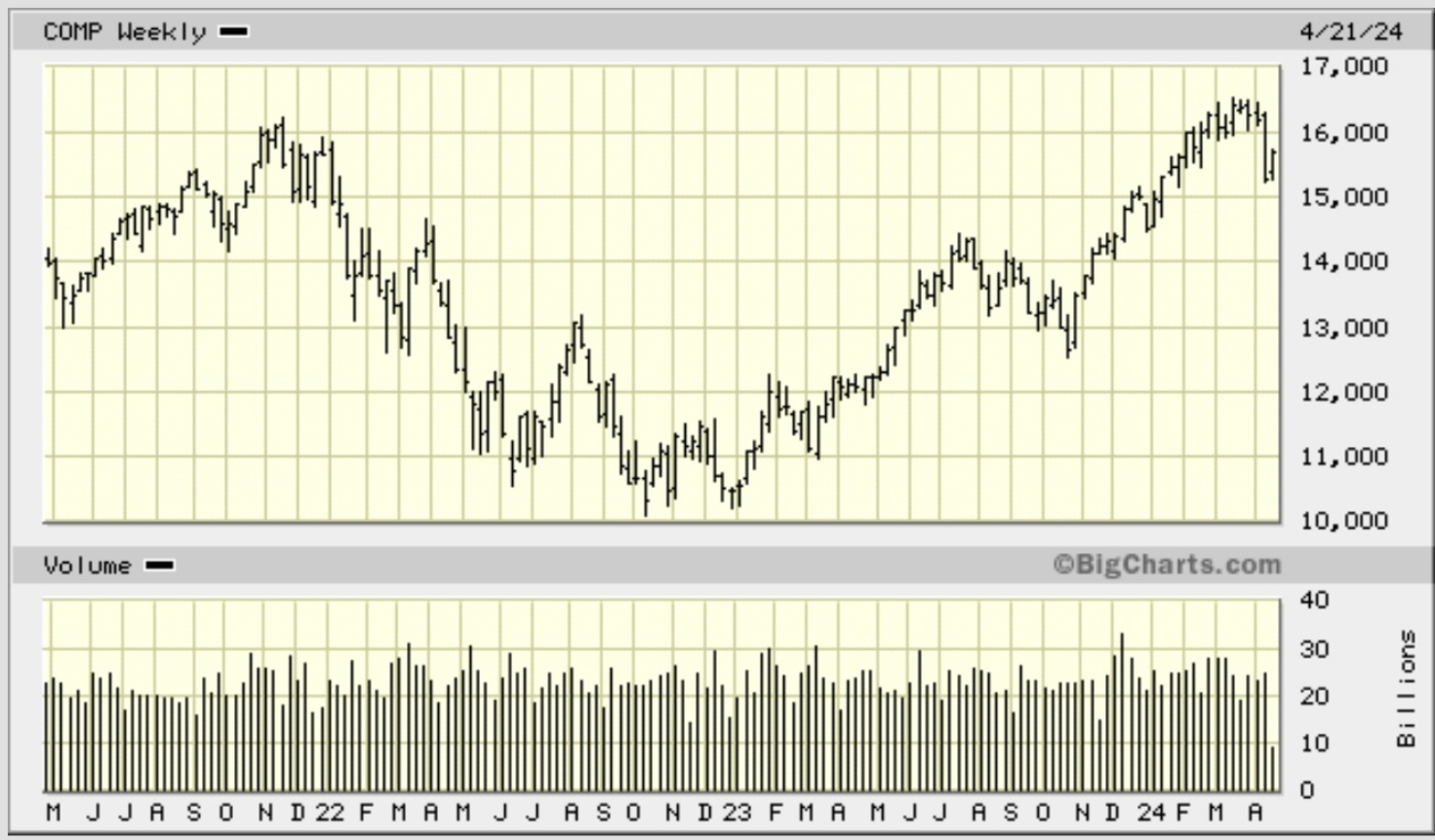

随着科技七巨头(Magnificent 7)股票已经完成了各自的跌入熊市,纳斯达克指数也已经斩断了最近在2024年创下新高的所有高峰,目前已恢复到2021年11月左右明确触及的水平。

(来源:GoldSeek)

“现在判断今年市场的其他部分是否会在衰退中被吸走还为时过早,但至少,人工智能(AI)熔毁的愚蠢行为的很大一部分已经从库存中消失,”大卫续称。

“随着第一次市场暴跌已经摆在我们面前,现在让我们转向戴蒙所表达的担忧,即我们可能会陷入滞胀性衰退,我几年来一直在说,美联储的所有愚蠢行为都会发生在这种情况下,我们不可避免地会遇到。”

戴蒙此前提出担忧,美国经济可能会重蹈20世纪70年代困扰该国的问题。在那段动荡的十年中,经济受到滞胀、低增长和高通胀的双重制约。戴蒙表示,这种风险再次存在。

他强调:“我担心它看起来比我们以前见过的更像70年代,在某些情况下,它看起来比我们过去20年所经历的更像70年代。”

戴蒙近几个月来一直在警告美国经济的韧性面临的一系列风险,这些风险可能导致“通胀加剧和利率高于市场预期”。

大卫称:“美联储官员上周支持了这一观点,美联储主席鲍威尔和他的几位同事放弃了之前关于降息的保证,并明确表示,由于气温高于预期,利率可能会在比预期更长的时间内保持在高位。”

“是的,美联储发生的唯一转向就是迅速摆脱了过去几个月主导市场的风向标降息幻想,转而澄清降息比市场梦想还遥远,或者甚至可能即将加息的声明,如果目前的通胀趋势持续下去。”

市场可以在最近的采购经理人指数报告中看到真正的弱点,该报告显示美国和欧洲都陷入了衰退,但尤其是在知名金融博客ZeroHedge总结了所有这些:“随着制造业合同、价格上涨、 全球金融危机以来最严重的裁员,美国采购经理人指数(PMI)尖叫着滞胀,4月份欧洲PMI初值好坏参半。”

报道指出,投入成本的加速上涨可能不仅是由油价上涨推动的,更令人担忧的是,工资上涨也推动了投入成本的加速上涨,这引起了人们的密切关注。服务业通胀将持续存在。3月份 美国PMI揭露了通货紧缩叙事的终结。最值得注意的是消费品价格的大幅上涨,其上涨速度为16个月以来未见的,突显出将通胀率降至美联储2%目标的过程中可能会遇到坎坷。

标准普尔全球(S&P Global)的4月份初步数据刚刚下降,而且令人失望的是,随着制造业和服务业再次陷入收缩,制造业和服务业都进一步下跌。

标准普尔全球市场情报首席商业经济学家Chris Williamson在评论这些数据时表示: “美国经济复苏在第二季初失去动力,PMI调查受访者报告4月份商业活动增长低于趋势水平。未来几个月可能会失去进一步的步伐,如果不包括早期大流行封锁的几个月,更具挑战性的商业环境促使企业以自全球金融危机以来从未见过的速度削减工资。”

大卫说道:“因此,正如我一直警告的那样,美国经济并不像美联储和拜登政府以及大多数鹦鹉学舌的主流媒体不断告诉你的那样,是一个有弹性的动力源。这是一个海市蜃楼,或者充其量只是一个假象。”

“即使是曾经支持美联储转向降息的ZeroHedge,现在也表示增长放缓和通胀加快,这听起来不像是降息的良方,事实上恰恰相反。”

他总结时称:“你看,增长放缓似乎是降息的良方,但戴蒙谈到的70年代告诉我们,美联储在滞胀情况下毫不留情地加息。”

“看起来我们正在慢慢陷入其中。”