美国政府“万万税”!拜登正式提议100多年来最高资本利得税……

2024/04/25 13:41来源:FX168

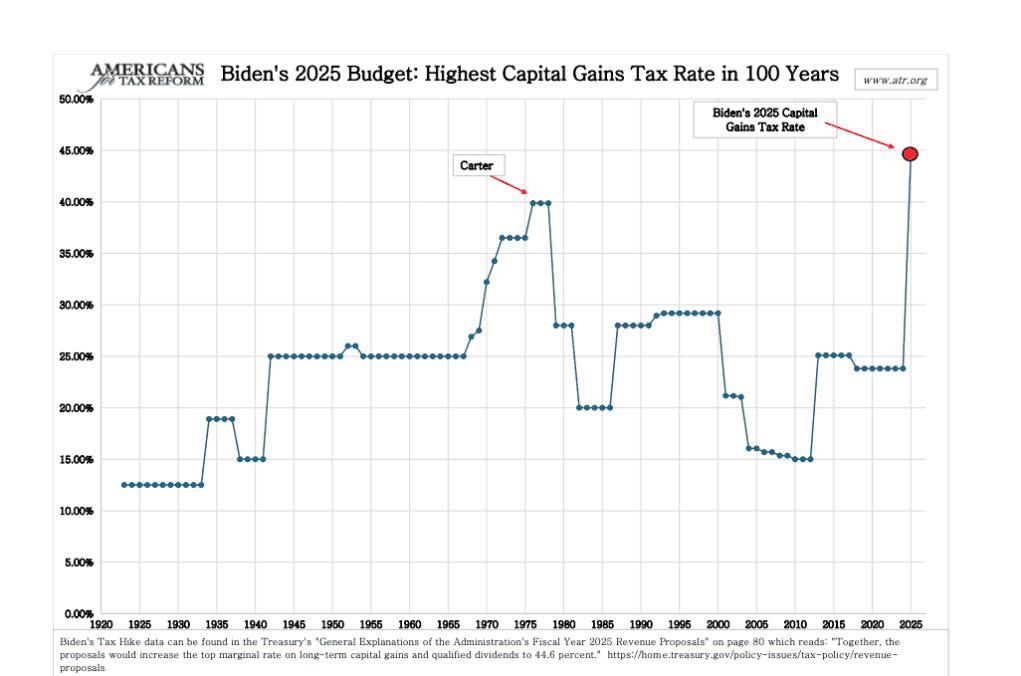

FX168财经报社(亚太)讯 美国总统拜登正式提议,征收100多年来最高的资本利得税。知名金融博客ZeroHedge直接引用拜登2025年预算提案内容,这些提案将把长期资本利得和合格股息的最高边际率提高到44.6%。

根据拜登的提议,许多州的联邦和州资本利得税合计超过50%。加利福尼亚州的联邦州合并率为59%,新泽西州为55.3%,俄勒冈州为54.5%,明尼苏达州为54.4%,纽约州为53.4%。

(来源:ZeroHedge)

更糟糕的是,资本收益并不与通货膨胀挂钩。因此,美国人已经陷入了为一些不真实的“收益”纳税的困境。这是一种针对通货膨胀的税,由华盛顿创造,然后由华盛顿征税,拜登的高通胀让这尤其痛苦。

许多在25岁时创办小企业辛勤工作的夫妇,希望在65岁时出售企业,他们将面临拜登提议的44.6%的最高税率,外加州资本利得税。由于通货膨胀,大部分“收益”并不是真实的,但他们要为此纳税。

资本利得税通常是双重征税的一种形式,当资本利得来自股票、股票共同基金或股票ETF时,资本利得税是当前21%联邦企业所得税之上的级联第二层税。

另外,拜登还提议将企业所得税提高至28%。

拜登提议的最高资本利得税税率是中国税率的2倍多,中国的资本利得税税率为20%。

ZeroHedge在文章中提出质疑:“比中国征收更高的税是否明智?”

拜登在加州的联邦和州资本收益率合计59%,居民将面临的比率几乎是中国的3倍。

资本利得税于1922年作为独立税种设立,税率为12.5%。

拜登提议的资本利得税上调,也会在父母去世后对许多家庭造成打击。拜登提议取消父母去世时的加税基础,增加第二个死亡税,与现有的死亡税分开并补充。这将导致死亡时强制征收资本利得税,是一种强制变现事件。

正如美国CNBC此前报道,Urban-Brookings Tax Policy Center高级研究员霍华德·格莱克曼(Howard Gleckman)解释说:“当有人去世,资产转移给继承人时,这种转移本身就是一项应税事件,遗产需要为收益纳税,就像出售资产一样。”

拜登关于取消加税基数的提议已经被尝试过,但失败了。1976年国会取消了加税基数,但由于过于复杂和不可行,在生效之前就被废除了。

正如1979年7月3日《纽约时报》文章指出,它“不可能行得通”。内容写道:“然而,新法律几乎立刻就引发了大量投诉,认为该法律不公平且根本行不通。事实上,数量如此之多,以至于去年国会在再次陷入这个问题的同时,将该法律的生效日期追溯至1980年。”

正如该报道所指,选民的强烈反弹随之而来:“不仅有那些预计税收将落在他们身上的人,尤其是家族企业和农场提出抗议,银行家和遗产律师也抱怨说,这项规定是文书工作的噩梦。”

拜登的2025年预算要求在未来十年内,增税约5万亿美元。