重磅信号!美股遭猛烈抛售后“神秘资金”入场、预示后市仍有很大看涨空间?

2024/08/07 19:41来源:FX168

FX168财经报社(北美)讯 在周一(8月5日)价值数万亿美元的抛售的背后,大资金投资者正在做一些通常只有散户才会做的事情:逢低买入。

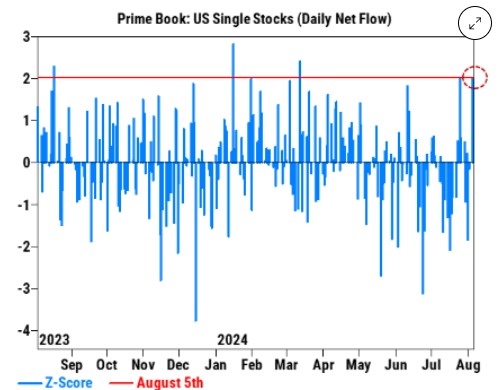

高盛集团 (Goldman Sachs Group Inc.) 的经纪业务数据显示,在新手投资者撤离的同时,对冲基金以自 3 月以来最快的速度抢购了美国个股,扭转了持续数月的抛售狂潮。摩根大通 (JPMorgan Chase & Co.) 的另外一项分析显示,机构投资者在下跌期间净买入了 140 亿美元的股票。

专业交易员选择在一年中最糟糕的一天重新入市,这支持了许多看涨观点,其中包括,所有的波动都是对经济数据的过度反应,尽管经济数据正在走弱,但尚未证实经济衰退。而股价从低点大幅反弹表明对冲基金已经发现了一些问题。但要证明专业交易员击败了日内交易员,仅凭周二的反弹还不够,因为市场估值几乎以任何标准衡量都处于高位。

富兰克林邓普顿投资解决方案高级副总裁马克斯·戈克曼 (Max Gokhman ) 表示:“这就像看到自己想要的名牌包降价 10% 一样。虽然它仍然非常昂贵,但你可以告诉自己这是一笔划算的交易。”

(截至 8 月 6 日的高盛 FICC 和股票及 Prime 服务 数据资料来源:高盛 FICC 和股票及 Prime 服务)

周二,标准普尔 500 指数上涨约 1%,此前一天,该指数创下了近两年来最糟糕的表现。纳斯达克 100 指数也上涨了类似的幅度。华尔街的主要恐慌指标——芝加哥期权交易所VIX 指数——从 2020 年以来的最高点回落,衡量 VIX 波动性的 VVIX 指数也是如此。

如果从上周美联储决策前的交易收盘价来看,近期的暴跌深度在周二反弹后远没有那么严重。五天跌幅为 3.6%,与过去五年的类似跌幅一致。

周一股市的波动是否标志着股市触底,谁也说不准,投资者的担忧仍然很长。大型科技巨头的财报引发了人们对人工智能支出相对于短期回报过高的担忧。上周的月度就业报告加剧了人们对美联储等待降息时间过长的担忧。

反转信号?

高盛的数据显示,在专业投资者周一重返美国股市之前,对冲基金在过去几个月中纷纷撤出个股,7 月份的名义价值减持量创下 2016 年以来最大纪录。

尽管担忧之墙仍然存在,但一些投资者表示,推动纳斯达克 100 指数回调、标准普尔 500 指数从高点下跌 7% 的经济衰退焦虑还为时过早。根据彭博情报数据显示,财报季显示,标准普尔 500 指数成分公司的利润在第二季度增长了 12%,其中 80% 以上的报告收益超过了预期。

对冲基金研究公司 PivotalPath 的首席执行官乔纳森·卡普利斯 (Jonathan Caplis)表示:“许多对冲基金将抛售视为买入机会。我们采访的大多数经理都认为,当前的问题属于短期和情绪驱动,而非上市公司基本面甚至整个美国经济的长期问题。”

如果历史可以借鉴,最近的回调确实意味着机会。高盛战略团队大卫·科斯汀 (David Kostin )表示,自 1980 年以来,标准普尔 500 指数在从近期高点下跌 5% 后的三个月内平均回报率为6% 。

科斯汀的团队并未根据研究结果给出建议。但该团队警告称,在经济保持强劲增长的环境下,基准指数下跌 10% 后的前景与在经济衰退前的调整过程中下跌“明显不同”。

他们指出,尽管在本月的暴跌中,对增长敏感的周期性股票表现落后于防御性股票,但美国股市仍然没有反映出经济萎缩的迹象。

与此同时,花旗集团战略团队本周警告称,“经济衰退的情形尚未被反映在价格中”。

花旗策略师Beata Manthey在一份报告中写道,该银行所谓的熊市清单(衡量股票估值、收益率曲线、投资者情绪和盈利能力等指标)建议“趁低买入”。但她表示:“一旦我们看到更彻底的仓位平仓证据,我们会更放心地这么做。”