4 万亿美元的力量?!彭博深度:为什么“中东土豪”可以迫使华尔街做出新让步?

2024/08/13 20:09来源:第三方供稿

FX168财经报社(欧洲)讯 周二(8月13日),彭博社报道称,在中东的富豪圈子里,关于高级金融高层权力动态转变的讨论越来越多。

私募股权大亨和对冲基金大亨们飞往海湾地区,穿梭于阿布扎比、多哈和利雅得的五星级酒店和闪亮的办公大楼之间,然后带着巨额支票离开,用于投资最新基金的日子已经一去不复返了。

中东最大的国有基金坐拥近 4 万亿美元的资产,并且深知其对西方资本市场的重要性,它们越来越多地向资产管理人询问他们将如何回报投资。这些公司被敦促——有时是被要求——在海湾地区举行更多聚会,设立当地办事处,并吸引更多人到该地区生活和工作。

例如,阿波罗全球管理公司 (Apollo Global Management Inc.)今年早些时候组织了约 200 人前往阿布扎比,与穆巴达拉和其他当地合作伙伴举行公司活动和高层会议。黑石集团 (Blackstone Inc.)一直允许更多来自主权财富基金的投资者在其公司团队中进行培训。

记者采访了该地区十几位投资者、律师和中介机构,这些人士因讨论私人话题而要求匿名,他们发现,沙特阿拉伯、阿联酋和卡塔尔等国的一些主权财富基金正在以一种前所未有的方式炫耀其金融实力。

这些中东集团的影响力日渐扩大,势必会颠覆传统投资行业最赚钱领域的经济状况。为了确保最新基金的投资承诺,各公司正在取消其典型的管理和绩效费安排。

最大的主权财富基金也在筛选关系网,专注于少数资产管理公司。这对长期保持关系的知名金融家来说可能是件好事,但也可能加剧紧张局势,因为该地区的大多数决策都涉及王室成员及其高级顾问。

最值得注意的是,以色列和哈马斯之间爆发战争,让金融外交面临考验。一些中东基金经理对美国亿万富翁(包括贝莱德公司的拉里·芬克和阿波罗公司的马克·罗恩)公开表达被认为是亲以色列的观点感到失望。 虽然这些言论并没有损害他们的公司深化与该地区金融联系的能力,但它们反映了他们在继续扩张该地区时面临的艰难平衡。

阿波罗、黑石和贝莱德的代表拒绝置评。

到 2030 年,中东主权财富基金资产总额预计将达到 7.6 万亿美元,他们希望共同投资,获取更大份额的交易利润,最重要的是,支持那些主要建立在大量石油基础上的经济。

“这不仅仅是财务回报的问题,而是它能带来什么回报?你愿意在该地区设立公司吗?你愿意转让技术吗?”罗斯柴尔德公司 (Rothschild & Co.) 顾问肯·卡列贾 (Ken Calleja)表示,他去年年底帮助领导了沙特阿拉伯公共投资基金收购 Rocco Forte Hotels 49% 股份的交易。“我们在过去几年看到了巨大的变化。”

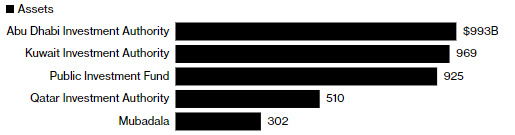

顶级海湾财富基金控制着约 4 万亿美元的资产

(来源:PIF 和全球主权财富基金数据)

新规则

早期证据表明金融机构愿意遵守这些新规则。

管理着 9250 亿美元资产的 PIF 被视为在寻求世界舞台上更突出地位方面尤为积极。当它收购伦敦希思罗机场的股份时,它看到了一个机会,可以为自己的飞机获得起降时刻,并研究大型国际机场的运营方式,因为它试图将利雅得发展成世界顶级目的地之一。

虽然全球最大的资产管理公司都没有在利雅得设立地区总部,但它们面临的压力越来越大。高盛集团 (Goldman Sachs Group Inc.)最近获得了牌照,Moelis & Co. 、Lazard Inc.和摩根大通(JPMorgan Chase & Co.)均在利雅得开设了办事处或增加了员工。

主权财富基金也在敦促基金经理削减费用并改变收费结构,以便他们在利率上升期间有动力将资金投入运营,而不是只是坐拥现金。

TCW 集团首席执行官凯蒂·科赫 (Katie Koch)表示,我们已经“从寻求产品转变为真正寻求战略合作伙伴关系”。 “在过去十年中,我们看到这种情况发生得越来越频繁。”

经济多元化

海湾国家向美国基金投入资金的主要原因之一是:实现经济多元化,摆脱对石油利润的依赖。

在阿布扎比,穆巴达拉专注于帮助开拓新领域或新行业的投资,如人工智能、生命科学和医疗技术。该酋长国的官员预计人工智能热潮将带来巨大的电力需求,并计划通过在城市提供廉价可再生能源来吸引企业。

穆巴达拉是第一家成立自己的投资公司的中东基金——并且已经给华尔街带来了震动。

穆巴达拉最近 向私募股权公司 Aquarian Holdings 投资了约 7 亿美元,目前正在讨论将至少部分投资外包出去的计划,将部分投资出售给其他人,并为自己收取费用。穆巴达拉拒绝置评。

卡塔尔投资局在交易方面也表现得更为积极,要求减免费用,并承认参与承销等更复杂的交易环节。卡塔尔投资局鼓励跨国公司接受卡塔尔人的培训,有时还会推动提高整个团队的技能水平。

卡塔尔投资局美洲区首席投资官穆罕默德·阿尔索瓦迪 (Mohammed Al-Sowaidi ) 在 5 月份的一次会议上表示: “我们拥有谈判实力,因为我们表现出了稳健的策略。”

该基金一直试图为多哈带来更多活动,并青睐与国内有联系的投资。将资金投入法国收购公司 Ardian 筹集的半导体基金 ,部分是为了引荐能够帮助卡塔尔发展芯片行业的企业。

尽管如此,地缘政治仍是一大隐患。拜登政府对中东财富基金的交易进行了更严格的审查。去年,美国外国投资委员会审查了几项价值数十亿美元的交易,担心这些交易可能带来国家安全风险。

在以色列与哈马斯冲突之后,中东各地的基金经理对阿波罗的罗文对其母校宾夕法尼亚大学的言论感到愤怒。他敦促校长兼董事会主席辞职,因为他没有强烈谴责有争议的巴勒斯坦作家节,并允许反犹太主义在校园内持续存在。

与此同时,芬克告诉福克斯商业频道,“世界需要找回道德准则”,他“正在站出来反对偏见和仇恨”。

贝莱德继续在该地区做大生意。该公司长期以来一直得到沙特阿拉伯 PIF 的支持,彭博社 4 月报道称,该公司将从该基金获得高达50 亿美元的资金,用于投资海湾地区并组建一支驻利雅得的投资团队。

大约在同一时间,该公司在利雅得主办了一次企业高管和政府官员的聚会,这是该公司首次在沙特首都举办如此规模的活动。

几个月前,当 PIF 收购拥有 14 家欧洲度假村的豪华连锁酒店 Rocco Forte 时,它经过了数月的谈判,并展示了这笔交易对国内的潜在影响。作为 PIF 交易的一部分,该公司承诺在中东扩张。

罗斯柴尔德顾问卡列哈表示:“这不仅仅是花钱的问题,还需要有战略性。”