美国金融体系的支柱崩溃了!前美联储交易员:市场陷入一场“回购危机”恐慌……

2024/10/11 12:59来源:第三方供稿

FX168财经报社(亚太)讯 知名金融博客ZeroHedge报道,前美联储交易员警告称,市场即将迎来另一场回购危机。逆回购利率旨在充当美联储各种隔夜利率的上限,这个上限除了月底,尤其是季末,银行会通过吸收尽可能多的流动性来粉饰账目。在量化紧缩和即将到来的美国国债发行猛烈冲击之间,逆回购耗尽只是时间问题。

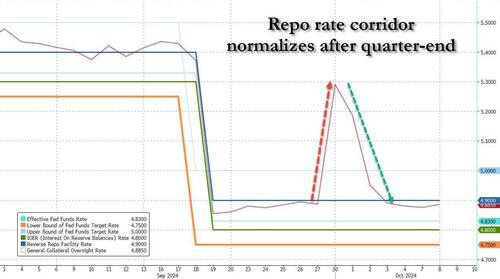

“10月初,我们指出了一件非常令人不安的事情,美联储的回购利率走廊(整个美国金融体系的支柱)崩溃了,而且当一般抵押品价格飙升至比逆回购利率高出近40个基点时,它真的崩溃了,”ZeroHedge写道。

几天后,好消息是一般抵押品利率已回落至逆回购利率以下。

(来源:ZeroHedge)

坏消息是,9月30日发生的事件表明,投资者距离另一场回购市场崩溃和系统性流动性危机已经如此之近。这些事件也足以唤醒最大的回购管道专家之一,让他从最近的沉睡中醒来。

美国银行利率策略师马克·卡巴纳(Mark Cabana)最出名的可能是在2020年3月正确预测了美联储的“战时措施”将接管整个市场,当时就在美联储宣布将开始将债券ETF货币化的几个小时前,卡巴纳表示这将会发生。

ZeroHedge提到:“不久之后,在新冠疫情最可怕的日子里,美联储不知道该向谁寻求建议,所以他们在2020年给我们发了一封电子邮件,试图找到这位前美联储交易员/分析师和现任美国银行策略师的联系方式和联系方式。”

当然,2020年一切都变了,作为系统性救助的一部分,美联储不仅购买了债券ETF,还启动了历史上最大规模的流动性注入,向系统注入数万亿美元的货币等价物——从创纪录的每日量化宽松注入,到充斥储备,再到在将利率保持在零的同时释放历史性的逆回购——所有这些都是为了希望解冻金融体系。

流动性泛滥规模如此之大,以至于它几乎毫无障碍地发挥作用(如果不考虑由此导致的通胀爆发,以及黄金的价格创下历史新高,更不用说2024年标准普尔45指数的历史新高,这是一个“障碍”)。但一切美好的事物都会结束,美联储2020年的系统性救助几乎在9月30日结束,当时市场发现该系统距离另一场流动性危机有多近。

究竟发生了什么?

卡巴纳指出,美国现在的资金状况与2019年的情况惊人地相似。

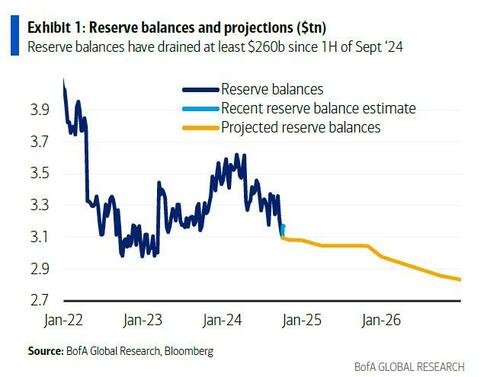

详情如下,自9月上半月以来,由于三个不同的因素,约有2600亿美元的储备金从美国银行系统流失。

(来源:BofA,Bloomberg)

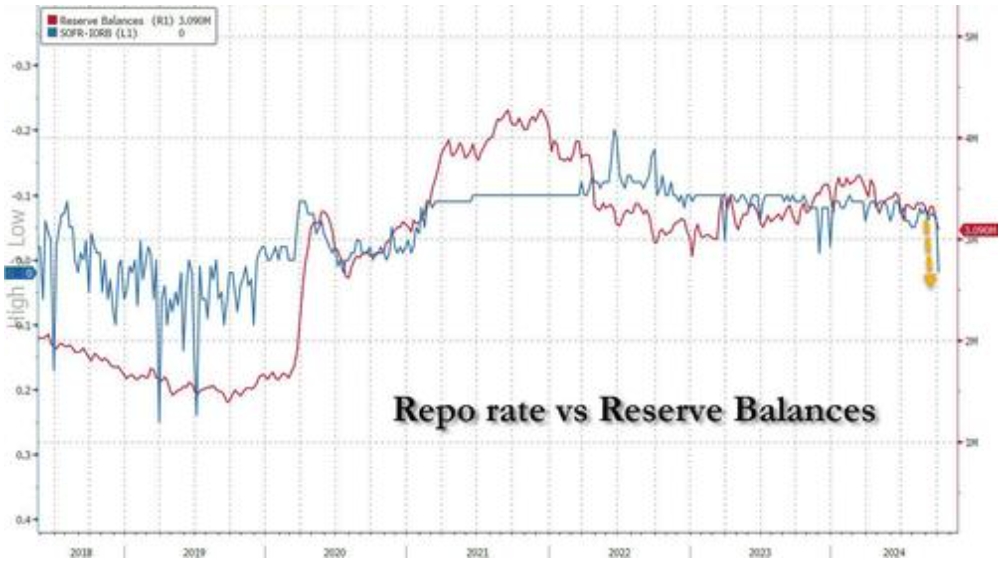

然后,随着现金离开系统,回购利率突然飙升,创下新冠疫情危机导致金融系统瘫痪以来的最大涨幅。

(来源:ZeroHedge)

准备金余额和回购利率紧张程度之间的相关性如下所示。

(来源:ZeroHedge)

储备大幅下降的原因有以下3个:

1. 季末国库现金余额增加;

2. 美联储近期降息导致银行定期融资计划(BTFP)余额下降;

3. 上述第三季末的粉饰行为。

ZeroHedge在文章最后强调:“这一次除了3万亿美元的储备(准确地说是3.09万亿美元)之外,还有3000亿美元的流动性支持,即逆回购工具。然而,在量化紧缩和即将到来的美国国债发行猛烈冲击之间,逆回购耗尽只是时间问题(特别是如果财政部在下一次危机出现时继续向系统注入国债),总储备将回落至 3 万亿美元以下,届时将是时候开始抢先应对下一次美联储恐慌了。