潘功胜释出超明确信号!中国交易望迎10年最大变革 彭博社:官方将调整政策利率

2024/06/20 14:14来源:第三方供稿

FX168财经报社(亚太)讯 彭博社报道,中国央行行长潘功胜暗示将制定新的政策工具包蓝图,这可能为中国多年来最大规模的政策改革打开大门,中国官员正试图促进世界第二大经济体的增长。

潘功胜周三(6月19日)在上海发表讲话时,向市场释出迄今为止最明确的信号,即央行可能开始在二级市场交易国债,这一转变可能会改变央行向经济注入资金和调节流动性的方式。

(来源:Bloomberg)

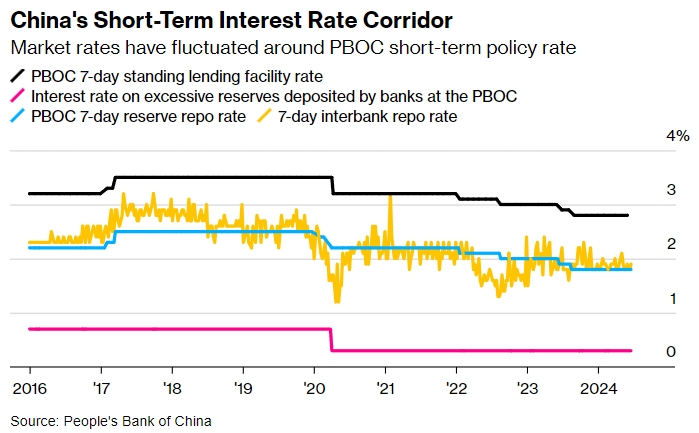

他还暗示了利率改革,表明央行将考虑使用单一短期利率来引导市场。这可能会降低十年前推出的现行1年期政策利率(中期借贷便利)的重要性。

他补充说,中国央行还正在考虑缩小市场利率波动的利率区间,以表明更明确的政策目标。

澳新银行集团高级中国策略师邢兆鹏表示:“这明确表明未来几年货币政策目标和工具将进行改革。”

他补充说,这将是自2014年以来“最大的改革”,当时央行推出了中期借贷便利(MLF)来向商业银行和政策性银行输送资金。他在报告指出,任何变化都需要时间,并对市场产生渐进的影响,并指出中国的利率体系需要更多地基于市场力量而不是由当局决定。

(来源:Bloomberg)

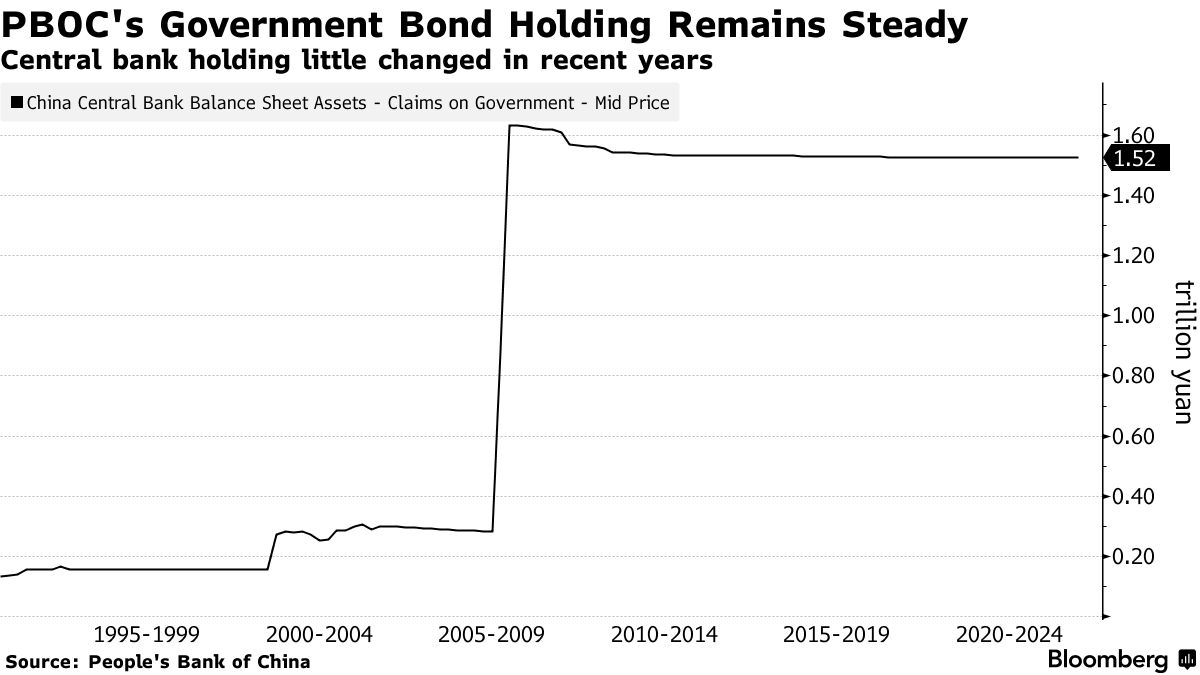

债券交易将为中国央行提供一种新工具,这种工具被认为比现有工具更能有效地管理流动性,因为它影响更广泛的市场参与者。它还将增强中国央行帮助政府筹集资金以支持投资和其他支出以支持经济的能力。

现在,中国地方政府的财政状况变得越来越紧张,削弱了他们帮助受通货紧缩和房地产市场低迷影响的经济的能力,因此现在比以往任何时候都更需要采取这一措施。

过去十年,中国央行主要通过降低银行存款准备金率来向经济注入资金。随着存款准备金率接近隐含的5%最低水平,政策制定者试图保持充足的流动性以鼓励贷款,央行有越来越多的理由寻找新的工具。

报道称,中国央行上一次修改利率框架是在2019年,引入事实上的基准贷款利率,即贷款基础利率,以使贷款利率更加市场化。

潘功胜没有明确说明中国央行是否会推出新的短期利率,但他表示,一种允许银行以其债券持有量为抵押进行借贷的日常工具,即七天期逆回购,已经“基本承担了这一角色”。

国泰君安国际首席经济学家Zhou Hao表示,将更灵活的利率优先于MLF,会使他们能够更直接地影响短期市场利率。

他提到:“中国央行似乎专注于利用一系列操作工具来微调货币环境,同时避免给人留下激进宽松政策的印象,因为这可能会加剧通胀或金融稳定风险。”

潘功胜还表示,货币当局正在与财政部一起研究如何实施国债交易,并指出这将是一个渐进的过程,他试图打消央行正在实施大规模刺激措施的想法。

他续称:“将国债买卖纳入货币政策工具箱并不意味着我们会实行量化宽松政策。”

他指的是曾经非常规的央行购买国债来刺激经济的政策,今年,中国领导层曾公开呼吁使用国债交易工具来调节流动性。随着人们对中国人民银行开始购买和出售国债的预期越来越高,领导层发表上述言论。

然而,关于如何操作以及何时开始的细节还很少。此外,数月以来的国债牛市也削弱了央行立即购买债券的必要性。出于对金融风险的担忧,中国央行已多次对债券市场上涨发出警告。该行管理的一家报纸称,如果对避险资产的需求继续上升,中国货币当局可能会介入出售债券。

(来源:Bloomberg)

潘功胜指出,央行正密切关注非银行金融机构的债券投资,因为持有大量中长期债券的金融机构可能面临利率风险,这是央行对债券牛市感到不安的另一个迹象。他表示,央行应该从硅谷银行倒闭中汲取教训,及时纠正金融市场风险的累积。

许多经济学家认为,中国短期内不会实施量化宽松政策,因为利率仍然远高于零,而且市场对政府债券的需求强劲。

纽约梅隆银行驻香港亚太区高级策略师Wee Khoon Chong表示:“中国央行提出主权债券交易的讨论令人鼓舞,无论是否量化宽松,中国央行的潜在参与都可能改善市场流动性。”

潘功胜指出,今年其他经济体纷纷降息,货币政策放松空间较大。美元升值势头减弱,有利于人民币汇率稳定,扩大中国货币政策空间。他还表示,一些银行的贷款市场报价与他们向客户提供的实际最优贷款利率存在很大偏差,这加剧了人们对未来几个月贷款市场报价将下调的猜测。

他说,中国央行将努力提高此类报价的质量,以更好地反映贷款市场的利率水平。