中国考虑大规模“削减隐性债务”!摩根士丹利:阻止通缩恶性循环的关键一步

2024/10/17 14:47来源:第三方供稿

FX168财经报社(亚太)讯 中国财政部长蓝佛安在10月早些时候宣布,中国将很快启动多年来规模最大的地方政府债务风险处置工作。这引发市场对大规模置换所谓隐性债务的预期,将使大量借款进入地方政府的官方资产负债表。摩根士丹利指出,解决债务问题是阻止通货紧缩恶性循环的关键一步。

“市场希望这一过程能降低违约风险、降低偿债成本,并让地方官员有更大的空间来支持经济增长,”彭博社报道。

摩根士丹利经济学家Robin Xing在10月13日的报告中写道:“解决债务问题是阻止通货紧缩恶性循环的关键一步。”

他表示,这“与直接刺激需求同样重要”。

所谓的“隐性债务”是地方政府的资产负债表外负债,其中大部分都与被称为地方政府融资平台的实体有关。地方政府融资平台是代表各省和城市借款以资助道路、桥梁、机场和工业园区等基础设施投资的公司。2008年底,中国推出大规模刺激计划以抵消全球金融危机的影响,地方政府融资平台迅速涌现。当时,地方政府没有被正式允许发行债券,因此他们成立了地方政府融资平台来筹集资金和投资。

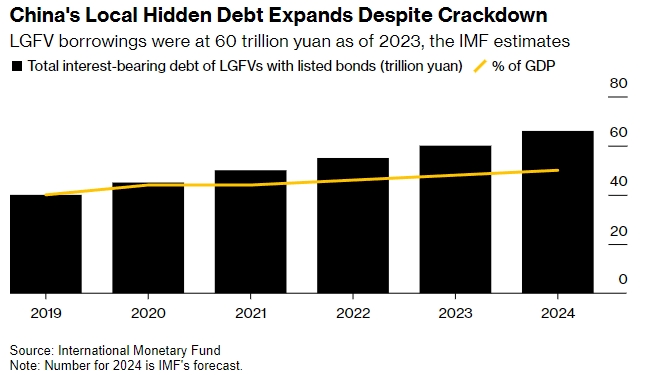

目前,尚无官方数据显示隐藏债务的余额。

国际货币基金组织(IMF)估计,截至2023年,地方政府融资平台的债务总额超过60万亿元人民币,约合8.43万亿美元,相当于中国国内生产总值(GDP)的50%左右。

(来源:Bloomberg)

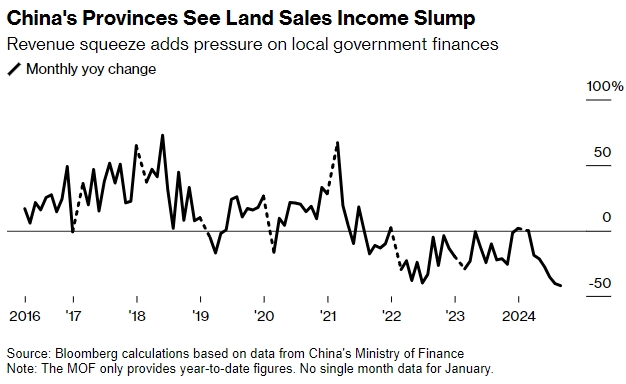

多年来,国家政策制定者一直在寻求改革利用隐性债务为建设提供资金的模式。一方面,这些投资的回报已经减少,中国的主要基础设施实际上已经达到饱和点。另一方面,由于中国房地产行业的衰退,地方政府曾经享有的用于支持巨额债务的主要收入——出售土地使用权的现金流——已经枯竭。这些因素的综合作用导致一些地区的地方政府融资平台濒临违约。

(来源:Bloomberg)

由于政策制定者意识到金融稳定的潜在风险,他们在2015年修改了国家法律,并开始允许省级政府正式发行债券。互换开始大规模进行——将隐性债务换成官方地方债券。到2018年,这些互换已完成约12.2万亿元人民币。

然而,这一努力收效甚微,2019年国家当局又迈出了一步——允许一些欠发达地区的县用官方债券取代隐性债务。据中诚信国际信用评级分析师袁海霞估计,当年7个省份发行了约1580亿元人民币的此类债券。

2020年底,中国迈出了更大的一步,推出了一种名为“地方特别债券”的再融资债券。最初,这些债券是为较弱地区设计的,旨在减少其表外负债。后来,该计划扩大到北京、上海和广东等经济强国。2021年,南方省份广东省成为第一个声称成功消除隐性债务的省份。据中诚信国际估计,到2022年年中,共发行了1.13万亿元人民币的特别再融资债券。

自去年以来,该计划已在更多地区推广。财政部长兰建军去年10月表示,2023年将发行超过2.2万亿元的地方债券,用于置换和偿还企业欠款,今年还将设定1.2万亿元的额度。

蓝佛安在10月12日的新闻发布会上表示,决策者计划一次性拨付地方隐性债务置换额度,这可能是近年来最大的举措。他表示,一旦法律程序完成,政府将公布更多细节。

他没有具体说明这一配额是否适用于地方债券,或者中央政府是否可以为此目的发行证券。这将是一个大新闻,因为中国长期以来一直有一条原则,即指示地方官员在借款义务方面“照顾好自己的孩子”。人们一直认为,由中央政府主导的清理工作将引发道德风险。

彭博社此前报道称,中国正考虑允许地方政府在2027年前发行高达6万亿元人民币的债券,主要用于表外债务的再融资。

至于何时会有更多消息,负责监督政府预算和债务上限的全国人民代表大会将于3月举行年度会议。其执行机构常务委员会每两个月举行一次会议,会议可能在10月底或11月初举行。

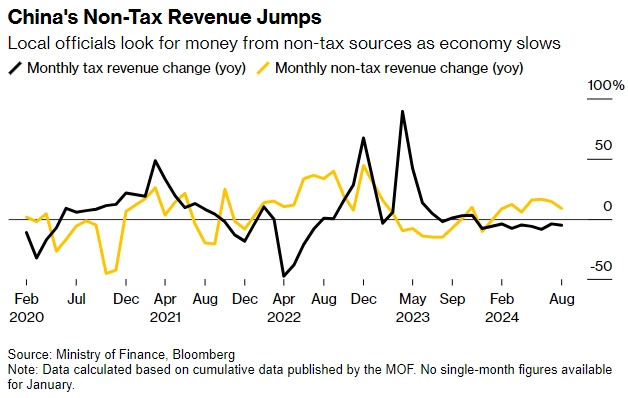

中国将地方政府债务、房地产市场和金融业问题列为中国面临的三大“重大经济金融风险”。地方借贷监管力度加大,导致省、县、市政府官员对新投资项目更加谨慎,迫使他们寻找新的收入来源。一些城市承诺“卖掉所有未固定资产”来偿还债务。

有时,地方政府难以满足日常支出需求,因此不得不拖延向承包商付款、处以高额罚款,并向企业征收数十年前的税款。这些措施导致企业信心恶化——促使中国警告不要开出过高的罚单。

(来源:Bloomberg)

新的债务互换可以降低地方政府的利息成本,并使他们有更多的时间在重新谈判借款条款后偿还到期债务。

根据该计划的规模和内容,它还可以帮助地方政府向企业支付欠款、减少税收征收并减轻处罚。这反过来又可以帮助企业加强自己的资产负债表并稳定更广泛的商业环境。