FX168财经报社(香港)讯 香港证交所数据显示,继2022年关闭49家券商创下历史纪录后,今年已有30家本地券商倒闭。今年有望成为自2001年互联网泡沫破裂后香港首次公开募股(IPO)最糟糕的一年,其规模仅剩下51亿美元。知名金融博客ZeroHedge指出,香港价值4.6万亿美元的股市出现历史性暴跌,正在波及该市的金融业。

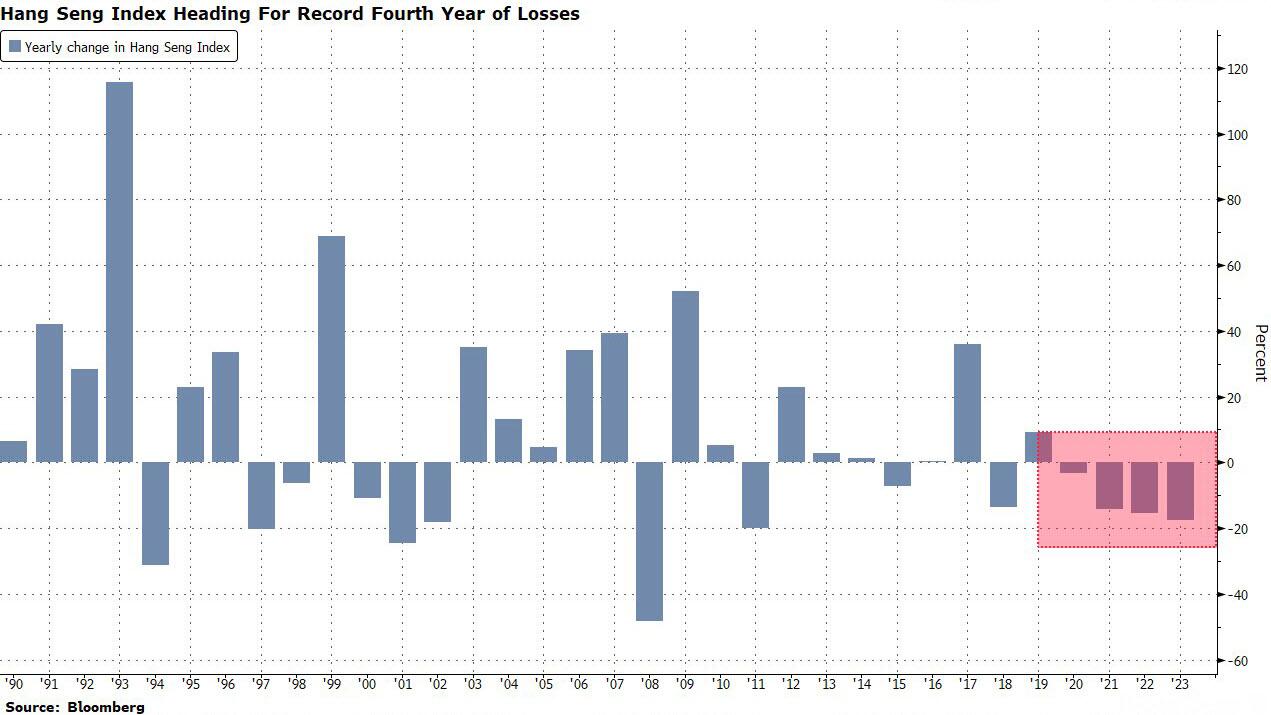

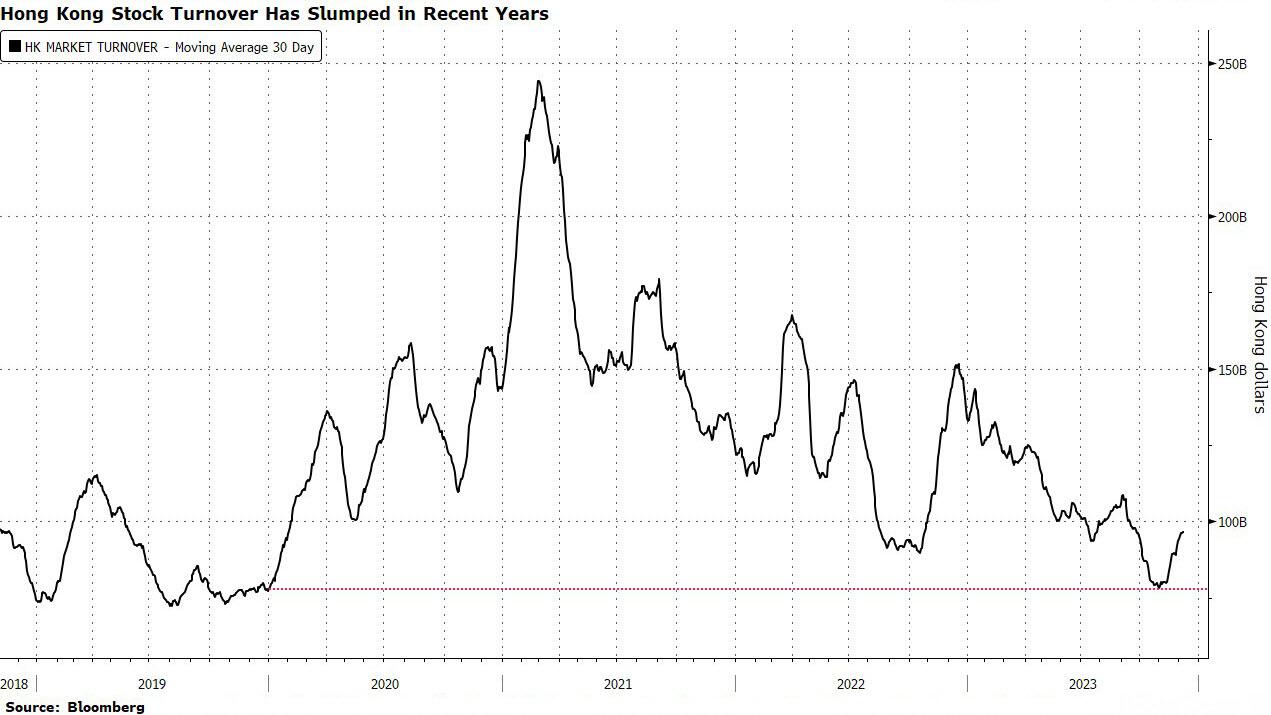

恒生指数即将连续第四年下跌,这是该指数历史上最长的连续下跌趋势,并于上周触及一年新低。与五年平均水平相比,日均成交量下降14%,IPO市场经历2001年以来最糟糕的一年。ZeroHedge提到:“长期的经济衰退和失业,加剧了人们对香港作为亚洲顶级国际金融中心的地位的质疑。”

“这波券商关门和裁员潮是我见过的最严重的一次,”香港券商耀才证券首席执行官许黎彬(Edmond Hui)表示。“关键在于提高市场的流动性,现在每个人都在挣扎,我根本看不到隧道尽头的任何曙光。”

(来源:ZeroHedge)

收入主要来自交易佣金和保证金业务的中小券商,在市场低迷中首当其冲。香港证券业协会今年早些时候对本地券商的调查显示,2022年超过72%的券商遭受亏损,其中至少25%计划今年缩减业务规模。

Instinet执行咨询专家Tony Cheung表示,在亚太市场中,香港股票的买卖价差最大。他补充说,这增加了机构投资者的交易成本。

尽管分析师在年初预测中国股市将在中国结束新冠清零限制后出现复苏,但投资者情绪持续悲观。经济困难、消费疲软、美中关系紧张以及房地产危机导致外国资金逃离。

大华继显财富管理首席投资官王琪表示,流动性缺乏表明香港和中国市场的机构兴趣正在下降至新低。“过去两年,全球投资者抛售了大部分香港股份。现在,许多人认为从全球投资组合的角度来看,中国市场无关紧要。”

(来源:ZeroHedge)

ZeroHedge继续补充称,交易的枯竭加剧了市场陷入困境的感觉。今年有望成为自2001年互联网泡沫破裂后香港IPO最糟糕的一年,其规模仅剩下51亿美元。这只是三年前筹集的520亿美元的一小部分,比过去10年平均310亿美元下降84%。

就在11月,阿里巴巴集团控股有限公司终止了分拆并上市其110亿美元云业务的计划,震惊了投资者。该公司以美国对向中国销售芯片的限制为由,表示还暂停了受欢迎的食品杂货企业盒马鲜生的上市。

因此,银行正在缩减规模。过去一年,高盛集团、摩根士丹利等华尔街银行在香港进行了多轮裁员。据彭博社10月份报道,瑞银集团在亚洲裁减了约20名投资银行家,其中主要是驻香港、专注于中国市场的职位,其中包括数名董事总经理。

“我认为,2023年的招聘市场可能是自全球金融危机以来最艰难的招聘市场,”招聘公Robert Walters驻香港董事总经理约翰·穆拉利(John Mulally)在谈到当地金融服务业时表示。“2024年,我认为会有更多削减。”

持续的低迷,特别是在全球股市上涨的一年里,正在让香港成为落选者。日本股市目前比香港股市高出1.5万亿美元,这是自2009年以来的最大差距。东证指数今年飙升23%,而恒生指数则下跌17%。香港还面临着被印度取代的风险,印度的经济规模仅少了5180亿美元,大约是根据20年前的数据有记录以来的最小折扣。

(来源:ZeroHedge)

香港已采取措施遏制经济低迷并刺激贸易,包括扭转2021年推出的股票交易印花税上调,以及确保市场在台风等恶劣天气期间保持开放的计划。

然而,当地官员对香港的高借贷成本无能为力,这是由于美国因当地货币与美元挂钩或中国大陆经济疲软而采取的行动。

法国巴黎银行资产管理公司亚太区投资策略师Chi Lo表示:“削减印花税只是表面上的改变。”

他补充说,为了重振香港股市,美国的货币政策需要从紧缩转向宽松,而中国则需要推出更激进的宽松政策。

华尔街银行正在降低对中国股市的预期,摩根士丹利8月份将中国评级下调至同等权重,而11月高盛则因盈利增长温和而下调了对在香港上市的中国股票的评级。

William Blair Investment Management投资组合经理Vivian Lin Thurston表示:“香港市场周期性低迷的持续时间和严重程度可能会继续影响其作为全球金融中心的地位。只有当宏观和企业基本面开始改善时,业绩才能改善,流动性才会增加。”