1万亿美元外汇将流向中国!美联储降息或导致人民币飙升10%

2024/08/27 20:30来源:第三方供稿

FX168财经报社(欧洲)讯 周二(8月27日),Eurizon SLJ Capital 首席执行官 Stephen Jen 表示,随着美国降息,中国企业可能被迫出售价值 1 万亿美元计价的资产,此举可能导致人民币升值高达 10% 。

Jen 表示,货币是目前市场上未正确定价的最大风险,而人民币可能发挥巨大作用。

“想象一下雪崩,”谈及汇回资金的影响时,Jen 说道。人民币“将升值,而且可能被允许升值——5% 到 10% 的升值幅度对中国来说是适中的,也是可以接受的。”

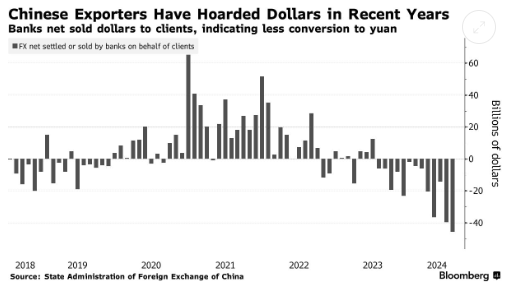

理论是这样的:据 Jen 称,自疫情爆发以来,中国企业可能已在海外投资中积累了超过 2 万亿美元,这些投资于比人民币计价资产支付更高利率的资产。当美联储降低借贷成本时,美元资产的吸引力将减弱,并可能刺激“保守的”1 万亿美元资金流回国内,因为中国对美国的利率折扣缩小了。

因“美元微笑”理论而闻名的 Jen 预测,如果美国物价继续走低,美联储将比市场预期更积极地降息。再加上美元被高估、美国的双重赤字和软着陆的前景,这些因素都增强了他坚信美元将贬值的信念。

(图源:彭博社)

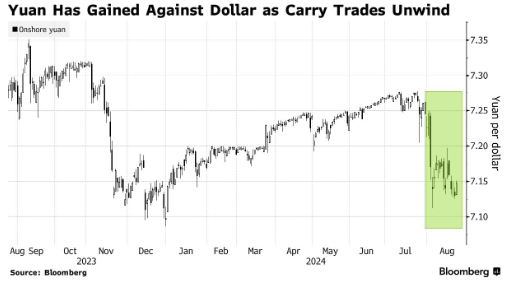

最终结果是人民币兑美元汇率可能会大幅走高。周一,人民币兑美元汇率在岸市场约为 7.12,而 7 月份曾一度跌至近 7.28。

美联储主席杰罗姆鲍威尔上周五在杰克逊霍尔研讨会上表示,美国现在应该下调政策利率了,人民币升值的理由现在看起来更加充分。

不过,美联储首次降息后不太可能立即采取这一举措。Jen 表示,这可能发生在美元在所谓的软着陆情景下加速下跌时,或者美国通胀有所缓解但未引发经济衰退时。

人民币压力

他的观点与中银国际证券著名经济学家管涛的观点一致,管涛认为,如果出现类似于日元套利交易崩溃的情况,人民币就有飙升的风险。

日元减持的影响非常大,波及了从股票到信贷和新兴货币等各个领域。人民币融资套利交易(交易员以低廉的价格借入人民币,然后卖出高收益的替代货币)的崩盘可能会引发新一轮恐慌,尤其是在亚洲市场。

尽管如此,中国人民银行还是能够消除剧烈波动,Jen 说。北京方面一直对人民币大幅升值持谨慎态度,因为这可能会削弱出口竞争力,并破坏本已疲软的经济复苏。

知情人士称,中国外汇监管机构已开始警惕,评估人民币升值对出口商的影响。一些策略师认为,鉴于中国经济基本面好坏参半,围绕人民币疲软进行套利交易仍然有意义。

中国人民银行也采取了很多措施来引导市场预期。最近,中国人民银行动用了多种工具来促进货币稳定,比如制定在岸人民币每日参考汇率,以及调整银行需要持有的外币存款准备金数额。

此外,尽管最近中国和美国债券收益率差距逐渐缩小,但差距仍然很大,企业可能不会很快出售所持有的外汇储备。

(图源:彭博社)

其他人对中国企业现金储备的估计要比 Jen 的估计略低。

麦格理集团有限公司估计,自 2022 年以来,中国出口商和跨国公司已积累了超过 5000 亿美元的美元资产。澳大利亚和新西兰银行集团有限公司估计这一数字为 4300 亿美元。

Jen 说:“人民币将面临上涨的压力。如果我们假设这笔资金中有一半是‘自由流动’的资金,并且很容易受到市场条件和政策变化的影响,那么我们谈论的可能是价值 1 万亿美元的快钱,这些快钱可能会卷入这种潜在的抢购潮。”