FX168财经报社(香港)讯 金融博客Zero Hedge最新撰文指出,“三周前,就在财政部发布了最新的国债发行来源和用途报告后不久,这在华尔街几乎没有人关注,我们证实了几个月前我们第一次观察到的东西:正如我们今年早些时候所解释的,美国财政部在过去12个月里完全绕过美联储,向市场注入了1.5万亿美元的流动性--不仅结束了,而且即将逆转,因为美国财政部将释放数千亿美元的量化紧缩政策。

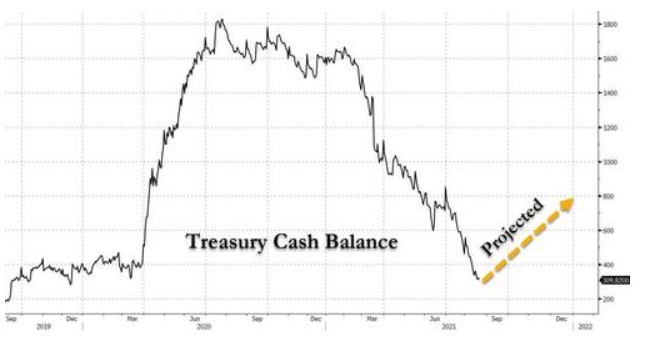

原因是:在降至4500亿美元的新冠疫情后的低点后,美国财政部的现金余额首先会降至3000亿美元,然后在债务上限谈判期间继续下降(尽管几天来美国一直在摆出美国不会违约的夸张姿态,但该交易将在未来两个月的某个时候成功结束),年底猛增到8000亿美元。可以肯定的是,即将到来的量化紧缩政策的细节仍在不断变化,取决于美国债务上限的时间。债务上限将被提高或暂停期限再被延长:无论出于何种目的,这将在“10月或11月”某个时间发生。

不过,尽管在最后时刻肯定会出现一些火花,但如果政治进程不出现竞争崩溃,我们预计在10月或11月初的某个时候,美国将再次启动延长债务上限的行动。可以肯定的是,这意味着美国财政部9月30日做出的7500亿美元的温和预测将无法实现,相反,财政部的现金水平将继续从当前水平收缩,直到出现某种解决方案。

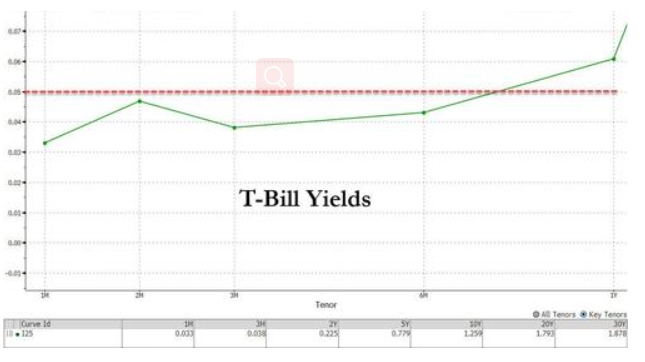

这就引出了另一个问题:财政部目前的现金水平是多少?在去年7月高达1.8万亿美元的增长之后,财政部一般账户的现金已降至3090亿美元,为新冠疫情以来的最低水平。这在很大程度上是由于借款上限,这促使政府减少了票据发行,并减少了现金储备,同时也给短期利率带来巨大的下行压力,将回购利率推至负值,并突破美联储0.05%的反向回购“下限”,因为票据和隔夜国债逆回购交易都低于昨天讨论的这个水平。

这也意味着,在过去14个月里,完全独立于美联储的财政部向市场注入了1.5万亿美元的流动性同时吸收了大量的抵押品,这也是为什么周二逆回购规模达到创纪录的1.2万亿美元(且年底将达到2万亿美元或更多)的原因之一。但现在出现了逆转,尽管财政部现金降至新冠疫情前的水平,但是接下来将会更高,而且是急剧上升,一旦债务上限得到解决。

我们为什么要提这个?因为当我们在5月和8月初发布时,大多数人都忽略了这一分析,金融专家们开始意识到,财政部的量化紧缩政策在短期内对市场流动性的影响将远远大于杰克逊霍尔会议的影响。

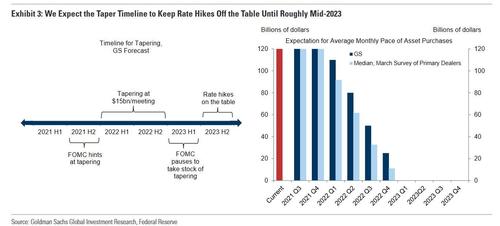

首先,正如我们已经之前讨论过的那样,美东时间周五上午10点,鲍威尔可能会宣布美联储将在9月开始缩减购债,也有可能不会。正如高盛昨天指出的那样,“11月正式宣布的可能性为45%,12月正式宣布的可能性为35%,推迟到2022年的可能性为20%。”该行还表示,预计美联储将“以每次会议150亿美元的速度缩减购债规模,其中100亿美元是美国国债, 50亿美元是抵押贷款支持证券。”不管鲍威尔是否宣布缩减购债规模,事实是,即使美联储明年第一季度开始缩减购债规模,量化宽松仍将持续很长很长一段时间,正如下一张高盛图表所示:

但是,尽管美联储的缩减只是意味着量化宽松将持续到2022年中后期,财政部的量化紧缩将成为影响市场流动性的更大因素,尤其是一旦债务上限问题得到解决,财政部开始以疯狂的速度通过发行债券(主要是以短期国库券的形式)来耗尽流动性。

几个月来,华尔街终于意识到风险资产面临的真正威胁,正如彭博社(Bloomberg)周三早前所写的那样,“Man Group上周写道,因为这意味着财政部的国债发行量将超过支出,这实际上是量化紧缩的一种形式”,正如我们在8月初所说的那样。

据Man Group称,这“可能促使投资者最终开始削减利率仓位,不过美国国债现金储备的变化和对较长期国债收益率的影响之间通常有六周的时间差。”而且,由于股票,尤其是高持续时间的科技股作为国债的代理交易,一旦利率开始抛售,它将迅速蔓延到FAAMG,而FAMMG恰好支撑眼下整个市场。这势必会引发华尔街的疯狂抛售!