FX168财经报社(香港)讯 华人置业于10月6日晚间公告称,要约人Solar Bright Ltd要求董事会向计划股东提呈将华人置业私有化的建议,建议完成后,华人置业在香港联合交易所的上市地位将会被撤回。停牌4日后宣布私有化,刘銮雄夫妇投资恒大亏损百亿元,股价暴跌覆水难收,恒大掀起的巨浪正持续发酵。

建议完成后,要约人、Century Frontier 及JLLH Investments 将持有华人置业全部已发行股本,而股份于联交所的上市地位将被撤回。按注销价计算,华人置业私有化的建议对华人置业全部已发行股本估值为76.3亿港元,如约完成后,所需的现金代价最高金额将为19.07亿港元。

根据该建议方案,计划股东将就每股已注销计划股份向要约人以现金收取注销价4港元,较股份于最后完整交易日在联交所所报收市价每股2.18港元溢价约83.5%,作为注销计划股份的代价。

东方财富网指出,要约人Solar Bright Ltd由Sino Omen Holdings Limited直接全资拥有,而Sino Omen Holdings Limited则由陈凯韵(作为其未成年子女的信托人)持有,要约人的主要资产为其持有的股份,要约人的董事为陈凯韵及陈诗韵。

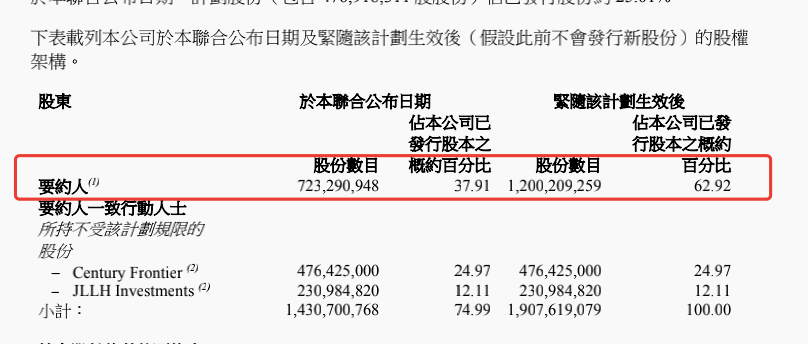

华人置业私有化后,由要约人持约62.92%股份,由Century Frontier及JLLH Investments(各自为要约人一致行动人士)分别拥有约24.97%股份及约12.11%股份。

(来源:东方财富网)

公告披露,华人置业已发行股本总额包含19.07亿股股份。目前已发行的计划股份为 4.77亿股,占该公司已发行股本约 25.01%。按注销价每股4港元计算,该建议对华人置业全部已发行股本的估值为76.3亿港元,而落实该建议所需的现金代价最高金额将为19.07亿港元。

此次注销价较此次短暂停牌前收市价2.9港元/股溢价37.9%;较截至最后完整交易日止30个交易日平均市价每股约2.65港元溢价50.9%;较2021年6月30日股东应占每股股份未经审核综合资产净值约12.99港元折让约69.2%。

华人置业表示,注销价考量到(其中包括)该公司所身处充满挑战、不确定性与困难的营商环境、股份近期及过往的成交价等因素,并参考相关在联交所上市的公司近年的其他类似私有化交易后厘定。

此外,华人置业也补充称,除牌将减少维持该公司在联交所上市及其公开上市地位相关的成本及管理资源。此外,如果华人置业变为私人拥有,将可更灵活地制定及实行其长远业务策略或寻求其他商机,而不用专注于短期市场反应或因作为联交所上市公司而受到的监管限制及合规责任。

今年以来,这家低调的港股上市公司华人置业屡屡见诸报端,都与恒大密切相关,华人置业此次私有化,也离不开恒大的因素。华人置业分析,当下该公司经营面临的营商环境充满挑战和不确定性,2019年新冠病毒疫情一直延续至今,还没有迹象在不久将来显著改善,疫情造成社会及经济影响异常重大且前所未有。

根据公司所披露,华人置业在收租方面,今年上半年租金收入约1.61亿港元,较2020年同期的2.12亿港元大幅减少0.51亿港元。租金收入下滑外,华人置业在炒股方面的资本回报也同比减少。数据显示,上半年,华人置业来自股息收入、债券及结构性产品的利息收入以及持有股票投资收入约5.3亿港元,而2020年同期约为17.15亿港元。

华人置业在证券方面的投资,大手笔投资了2个中国房地产企业,分别是中国恒大和佳兆业,今年尤其是中国恒大面临流动性资金问题,股票今年以来大幅下跌。

9月23日,华人置业公告,从8月30日至9月21日期间,出售了1.08亿股中国恒大股份,总代价约2.46亿港元,并打算后面全部清仓中国恒大股票。华人置业当天再次出售中国恒大集团1.09亿股股份,总代价约为2.465亿港元。

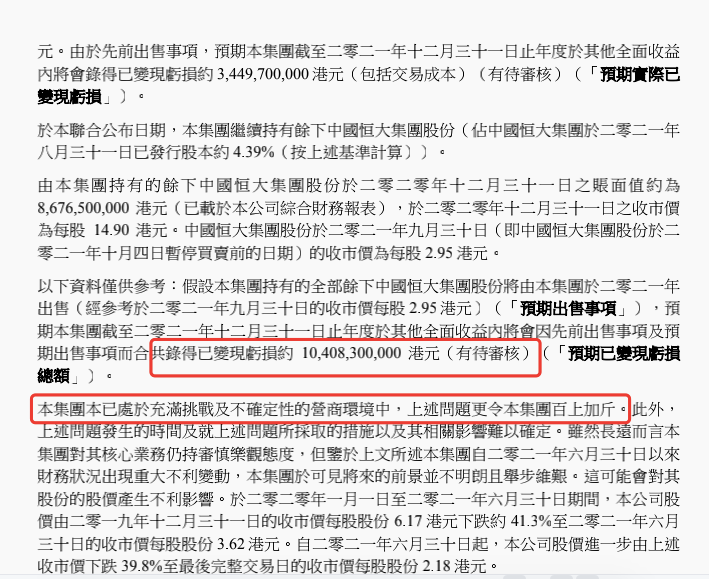

华人置业公告,截至目前,华人置业仍持有中国恒大已发行股本的4.39%,按照2020年12月31日每股14.9港元计算,市值约86.77亿港元,而倘若这部分股票,按照2021年9月30日收市价每股2.95港元出售,预计合计亏损约104.08亿港元。

他们表示:“本集团本已处于充满挑战及不确定性的营商环境中,上述问题更令本集团百上加斤。鉴于集团自今年6月30日以来财务状况出现重大不利变化,未来前景可能举步维艰。”

(来源:东方财富网)

举步维艰的处境也反映在华人置业股价上,几乎与恒大股价表现同频共振。华人置业表示,公司股价从2019年12月31日收市价每股6.17港元下跌至2021年6月30日的3.62港元,下跌约41.3%。

面对未来举步维艰的前景,刘銮雄夫妇选择了私有化公司,以减少维持在联交所上市的相关成本,同时,私有化后可以更灵活实施长远策略和寻找商机。