金融市场回到1969年!3张图证明:华尔街与鲍威尔对着干 “准备迎接美股大牛市”

2023/02/09 11:33来源:FX168

FX168财经报社(香港)讯 华尔街与美联储官员存在持续而深刻的脱节,尽管美联储将利率上调至 15 年来的最高水平,但在华尔街筹集资金变得更加便宜和容易,大型科技公司更是成为行情霸主。瑞银集团(UBS)指出,金融市场正在回到1969年,正在对利率预期重新定价。

瑞银集团:回到1969年

瑞银集团称,那些不记得上一次美国失业率处于当前3.4%水平的投资者是可以原谅的。该机构表示:“你需要回到1969年5月,即尼尔阿姆斯特朗登月前两个月,才能发现如此低的失业率。”

(来源:瑞银集团)

“那些没有预料到美国上周发布如此轰动一时的就业报告的人也可以原谅,美国经济在1月份增加517000个工作岗位,是2022年12月份223000的两倍多,远高于市场普遍预期的仅189000个。”

非农就业数据发布之前,美联储自2022年3月首次加息以来首次将幅度降低为25个基点,使基准利率上限达到4.75%。显然,这不是美联储希望看到的数据。就业报告发布后,市场通过提高联邦基金期货的隐含利率来重新定价利率预期。就在本周初2月6日,7月利率峰值为5.2%,接近FOMC官员12月预测的5.1%利率峰值。

美联储主席鲍威尔本周在华盛顿活动上发表讲话称,劳动力市场“异常强劲”,并表示如果就业形势仍然非常火爆,“很可能我们必须采取更多行动,不排除进一步加息”。通胀的一系列积极进展激发了人们对美联储正在战胜通胀的乐观情绪,但鲍威尔强调,美联储关注的持续通胀部分,由紧俏的劳动力市场驱动,并未显示出放缓的迹象,并补充与过度紧缩相比,紧缩不足的风险更大。

“因此就目前而言,通胀是否会继续下降、下降的速度以及美联储转向的时机方面,实际上仍存在不确定性。”

近期背景仍然是高通胀、利率上升和增长放缓。与此同时,一些积极的发展也不容忽视,尤其是通胀下降、中国重新开放以及相对有弹性的增长数据。阿姆斯特朗登月几个月后,美国陷入衰退,失业率开始快速上升。今天,美国经济衰退仍然是一个风险。但如果实现,鉴于经济的潜在实力,瑞银集团强调:“我们预计不会出现深度衰退。”

“因此,我们建议通过投资必需消费品和医疗保健股等防御性资产来为投资组合增加下行保护。然而,我们也喜欢提供股票市场上行空间以预测经济拐点的策略,我们更喜欢在市场开始预期这些拐点时表现良好的周期性资产。”

也就是说,瑞银认为深度衰退不会到来,美国股市在经济拐点中利好大爆发,风险资产时代来临。

“我们最看好新兴市场股票,新兴市场股票应该会受益于中国的重新开放和美元走软。我们也看好新兴市场债券,因为我们认为随着美国通胀下降、中国重启进程以及对中国房地产行业的支持力度加大,利差应该会进一步收窄。”

瑞银集团也补充,商品也是最受青睐的。该资产类别受到长期驱动因素的支持,包括全球向净零碳排放的转变,并且随着经济增长的改善,它应该会受益于需求的周期性上升。

Pepperstone:美国股市牛市到来 “大型科技公司找到魔力”

据Pepperstone研究主管Chris Weston提到,有人可能会说联邦基金终端定价,目前为5.15%应该会看到风险资产走低,但这远非如此。美国股市在科技股和一些周期性因素的推动下走高,虽然最近的大部分走势是由低质量股票推动的,但市场现在看到大型科技股再次显示出真正的领导地位。

在微软、苹果和Alphabet推动下,科技股的涨势显然起到了帮助作用,空间正在扩大,人工智能之战也在升温,MSFT推出包含ChatGPT的新版搜索引擎。MSFT日线看起来确实看涨,在200日均线之外找到一个平台,随后突破至新的周期高点。谷歌还透露ChatGPT的竞争对手,奇怪地命名为Bard,股市将在接下来的会议中观看其在巴黎举行的以搜索和人工智能为重点的活动。

(来源:TradingView)

周期性股票也表现良好,在短暂的波动之后,相对于市场的防御区域,有望重新建立看涨表现,原油和中国市场恢复走高将有所帮助。

虽然市场对股市发出了更为悲观的信息,但科技股正在寻找它的魔力这一事实意味着,做多纳斯达克100指数、做空US30指数,仍然是一种受欢迎的战术。

Weston强调:“我一直在权衡的系列中推动,当10%的道琼斯指数偏向United Health,市场会看到该指数通常在这里表现不佳,这就是价格加权市场的乐趣。也就是说,对于那些不太喜欢做多头/空头交易的人,我希望收盘价高于4180点来表明测试4300点的可能性更大,我相信空头卖家也会非常热衷于寻找新的曝光。”

“纳斯达克100指数需要突破12800点,但我不是做多就是中立,但在盘中以外的任何时间范围内做空目前看来可能性较低。”

英国《金融时报》:华尔街与鲍威尔对着干

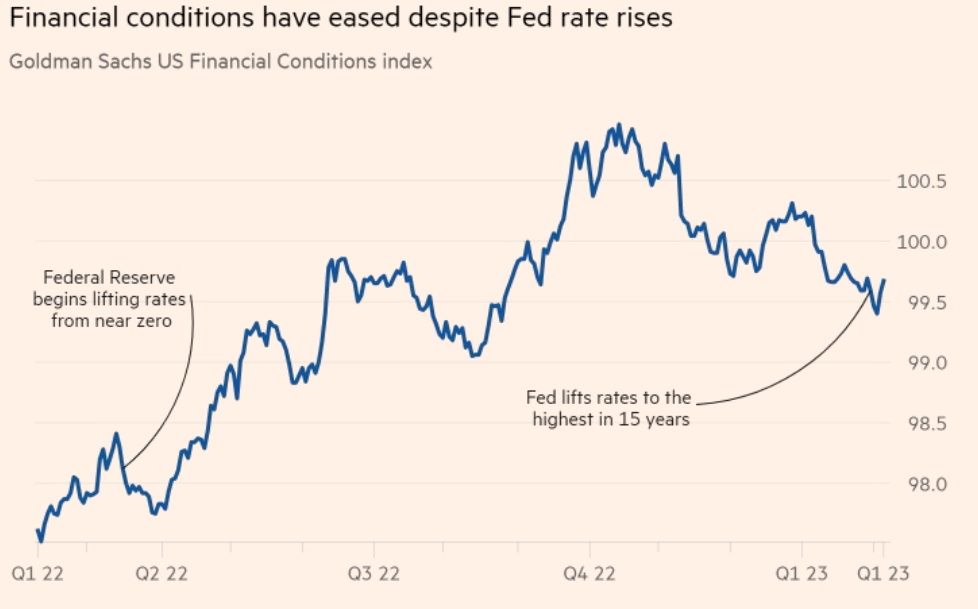

尽管美联储将利率上调至 15 年来的最高水平,但在华尔街筹集资金变得更加便宜和容易,这表明投资者与央行官员之间存在持续而深刻的脱节。近几个月来,衡量金融状况的指标,即企业获得融资的难易程度,已经大幅下滑,一个受到密切关注的指数回到了美联储2022年3月开始加息后不久的水平。

这种分歧导致一些投资者警告说,美联储面临着严重的沟通挑战,这可能威胁到其控制通胀的努力。然而,随着鲍威尔在过去一周内两次放弃遏制市场繁荣的机会,其他人将他的沉默视为央行越来越有信心赢得抑制通胀的斗争的迹象。

“美联储根本不在乎,”DoubleLine Capital投资组合经理Greg Whiteley提到说。“他们相信他们有工具可以在没有市场合作的情况下,将通货膨胀率回升至2%。”

美联储上周加息后,高盛美国金融状况指数触及8月以来的最低水平,而美联储芝加哥分行编制的每周指标触及4月以来的最低水平。

(来源:英国《金融时报》)

金融状况提供对美联储货币政策如何渗透到现实世界的洞察力,因此是央行决策演算的重要组成部分,更宽松的金融环境和更低的国债收益率可以推高通胀。

美国大盘股是高盛指数的最大贡献者,最近几个月已大幅回升。标准普尔500指数已从2022年10月中旬的低点上涨15%。同一周,金融状况达到自2020年3月以来最紧缩的水平,即新冠大流行的开始。

另一个输入是垃圾债券和美国国债收益率之间的利差,投资者持有高风险债券相对于无风险政府债券的溢价。同期从5.3个百分点缩小到不到4个百分点。

在连续四次加息75个基点后,美联储在2022年11月开始发出准备放慢紧缩步伐的信号。从那以后,美联储官员一直试图保持平衡,坚称他们计划在将通胀率回落至2%的目标所需的时间内保持高利率,同时放慢加息步伐。

市场并未相信美联储的说法。利率期货市场显示,由于通胀降温速度快于预期,投资者预计央行最早将在今年年底降息,尽管最近几天预期的降息幅度一直在下降。

摩根大通美国利率策略联席主管Jay Barry表示:“市场定价与美联储自身预测之间的差异,实际上就是通胀预期的差异。”他解释说,市场预计美国通胀下降的速度会快于央行。

美国年度通胀率已从2022年6月的9.1%峰值,下降到12月的6.5%。美国银行美国利率策略师Meghan Swiber警告说,宽松的环境可能使进一步抑制价格上涨变得更加困难。“到目前为止,所有降温都来自商品和大宗商品,”她补充说。“金融条件的放松确实让降低更具周期性的因素变得更加困难,例如服务业。”

但即使金融状况有所缓解,通胀也有所下降,这可能有助于解释为什么美联储对宽松的金融状况变得更加乐观。德意志银行美国利率研究主管马特拉斯·金表示:“令我惊讶的是,鲍威尔没有更多地反对放松金融环境。”

“但这是因为对通胀下降速度的不同预期,我们在通货膨胀方面取得了一些积极的进展,也许很难在这种背景下不使用稍微明亮的基调。”

高盛指数上一次下跌如此之远是在8月,鲍威尔在一年一度的杰克逊霍尔峰会上明确干预,警告不要过快放松条件。然而在上周的新闻发布会上,他表示他并不担心“短期走势”。 周二,他重申劳动力市场繁荣或持续通胀的持续证据可能迫使央行加息幅度超过市场目前预期,但缺乏更严厉的警告有助于提振股市并推高加息预期降低。

“我的感觉是,FOMC和鲍威尔对他们现在完成繁重的工作感到更加自在,”富达全球宏观策略主管Jurrien Timmer表示。“六个月前美联储会担心,如果他们没有说出正确的话,那么市场会反弹,通胀的火焰会继续被煽动,现在我们在这个周期中走得更远。”