FX168财经报社(香港)讯 GMO联合创始人、华尔街知名泡沫预言家Jeremy Grantham在给客户的一封信中示警,尽管最近股市出现小幅上涨,但今年股市仍有望重返动荡状态。按照他的观点,在最坏的情况下,标准普尔500指数可能会暴跌50%。他称美股泡沫破灭的第一段也是最容易破灭的一段已经结束,去年的抛售抹去“最极端的泡沫”。

格兰瑟姆几年前也曾呼吁市场下跌,回顾2018年1月,他警告称,美国股市正处于可能破裂的泡沫之中,投资者应做好痛苦的清算准备。当时,他表示市场可能在短期内经历“融涨”,价格在大幅崩盘前迅速上涨。格兰瑟姆的警告是基于他对市场历史模式的观察,以及当时市场估值过高的事实。

格兰瑟姆指出,市场泡沫往往以一段时期的价格快速上涨为特征,通常伴随着高水平的投机和投资者狂热。他认为,美国股市在2018年初表现出许多这些特征,价格飙升至历史高位,估值处于历史高位,以及投机过度的迹象,例如保证金债务水平高和首次公开募股增加。

格兰瑟姆的预测并不是市场会立即崩盘,而是处于“融涨”阶段,价格将在最终下跌之前继续快速上涨。他认为,当泡沫最终破灭时,那些仍然沾沾自喜且未能为潜在的市场低迷做好准备的投资者可能会遭受重大损失。

格兰瑟姆的警告遭到一些市场参与者的质疑,他们指出当时经济基本面强劲,包括低失业率、稳健的企业盈利和稳定的经济增长。然而,格兰瑟姆仍然坚定他的预测,认为经济基本面并不一定能保证股市的强劲回报,高估值会带来重大的下行风险。

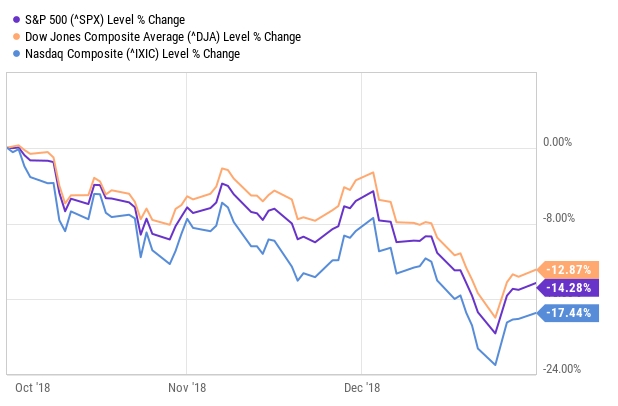

事实证明,格兰瑟姆关于市场泡沫和市场下跌风险的警告被证明是有先见之明的。市场在2018年晚些时候经历了严重的低迷,标准普尔500指数和道琼斯指数在今年第四季度分别下跌14%和12%。标准普尔500指数和道指出现了自2011年以来最差的季度表现,而纳斯达克指数则出现了自2008年以来的最大季度跌幅,下跌17.5%。下降是由几个因素推动的,包括对利率上升的担忧、中美贸易紧张局势以及对全球经济放缓的担忧。

2018年第四季度市场表现

(来源:YCharts)

尽管市场最终复苏并在随后几年创下历史新高,但格兰瑟姆关于市场泡沫风险和市场大幅下跌可能性的警告提醒投资者保持警惕,并为市场低迷做好准备的重要性。

格兰瑟姆在2018年发出的警告并不是他第一次就市场泡沫的风险发出先见之明的警告,就在2000年,他对互联网泡沫和市场崩盘的风险发出警告。2007年,他对房地产泡沫和金融危机的风险发出警告。在这两种情况下,格兰瑟姆的警告起初都遭到质疑,但事实证明它们是准确的。

他警告市场可能在2020年、2021年和2022年1月再次崩盘。然而,他的警告在很大程度上被投资者和策略师忽视,因为格兰瑟姆认为标准普尔500指数将暴跌50%。尽管许多专家预测2022年全球和美国股市将因强劲的经济增长和强劲的企业盈利而上涨,但宏观经济形势表明并非如此。美联储宣布结束宽松货币时代,引发了高增长科技股的抛售。通货膨胀率上升和持续的欧洲地缘冲突进一步加剧了这种抛售,这场冲突导致了能源危机。

从行情上观察,最近的市场波动似乎证明了格兰瑟姆的担忧。

尽管大多数策略师基本不予理会,格兰瑟姆在2023年1月再次发出警告。在最近写给客户的一封信中,格兰瑟姆写道,标准普尔500指数今年可能下跌约17%至3200点,或在早盘上涨后下跌约20%。格兰瑟姆警告说,如果全球经济陷入严重衰退,结果可能会更糟。

他写道:“遗憾的是,下行潜力多于上行空间。在最坏的情况下,市场可能会从这里暴跌50%。”

格兰瑟姆列举了几个可能给投资者带来更多痛苦的因素,他指出,美国房地产市场可能出现的重大调整以及俄乌战争结果的不确定性挥之不去,是他做出这一预测的一些主要原因。

格兰瑟姆承认,50%的跌幅似乎有些极端,但他强调“与我们在2021年底超过70%的定价过高相比,与趋势线值的百分比偏差仍然要小得多。” 换句话说,市场在他看来仍然定价过高,并有大幅调整的空间。格兰瑟姆建议投资者,不要试图认为这种下跌是不必要的,因为经验证据表明情况并非如此。

值得注意的是,格兰瑟姆并没有试图把握市场时机。他承认,鉴于一些可能促使熊市“暂停”的积极因素,很难评估潜在衰退的确切时间。其中包括,美国总统大选前强劲回报的历史趋势、通胀降温的迹象、强劲的就业数据,以及亚洲市场反弹。

此外,美国新冠刺激计划积累的过剩现金为经济提供了支撑,但预计到年中这些计划对消费者支出的影响将逐渐减弱,从而削弱对市场的部分支撑。市场低点平均在经济衰退开始后7-8个月出现,但1929年、1972年、2000年和2008年房地产泡沫的市场低点出现时间更长,这表明该市场的最终低点可能会在2024年的历史数据。尽管人们对本周期首次降息推动市场走高的可能性感到兴奋,但市场下跌的最大部分发生在美国四大泡沫中的三个首次降息之后。

格兰瑟姆提醒投资者,市场本质上是不可预测的,他们应该始终为潜在的低迷做好准备。正如格兰瑟姆所说,“投资者最重要的是为未来的波动做好心理准备”。

格兰瑟姆在识别市场泡沫和警告投资者潜在市场下跌风险方面的成功,可以归功于他对市场历史模式的严谨分析,以及他对市场周期及其驱动因素的深刻理解。他经常争辩说,不了解市场周期的历史背景以及与高估值相关的风险的投资者更有可能在泡沫破灭时蒙受重大损失。

在2018年关于潜在市场下跌的警告中,格兰瑟姆建议投资者应该做好痛苦的清算准备,并采取措施保护自己免受潜在损失。他建议投资者减少对美国股票和高收益债券等高风险资产的敞口,并增加对现金和国债等防御性资产的配置。格兰瑟姆还强调了制定长期投资策略和避免追逐短期收益的诱惑的重要性。他认为,保持纪律并着眼于长期的投资者能够更好地应对市场低迷并利用出现的机会。

格兰瑟姆最好的投资之一是他在1990年代早期对新兴市场的押注。当许多投资者对中国、巴西和印度等国家的增长前景持怀疑态度时,他认识到它们的长期潜力并在这些市场进行了大量投资。随着新兴市场在接下来的几十年中继续在许多资产类别中提供最高回报,他的远见得到了丰厚的回报。格兰瑟姆在新兴市场的成功源于他识别其他人忽视的长期趋势的能力。他认识到新兴市场在采用新技术和商业模式时具有快速增长的潜力,他愿意耐心等待这些趋势发挥作用。

此外,格兰瑟姆建议投资者在做出投资决策时密切关注估值,避免投资价格处于历史高位的资产。他认为,高估值会带来重大的下行风险,愿意耐心等待更好机会的投资者从长远来看可能会得到回报。

虽然追逐短期收益可能很诱人,但重要的是要保持纪律并关注长期价值。制定明确的退出策略也很重要,以防投资表现不如预期。

格兰瑟姆投资经验的另一个教训是多元化的重要性。通过将投资分散到多个市场和资产类别,他已经能够降低风险并抓住更广泛的机会。这种方法可以帮助投资者度过市场低迷期,并减少任何表现不佳的单一投资的影响。

在他最近的信中,格兰瑟姆指出了一些合理的投资机会。新兴市场的价值板块价格便宜,新兴市场整体定价合理。这是熊市第一阶段的典型表现。另一个有吸引力的机会是美国价值股和成长股之间的价差,深度价值股在美国仍然相对有吸引力。

美联储结束宽松货币时代的决定以及随之而来的流动性下降,引发了市场对潜在市场低迷的担忧。格兰瑟姆对可能存在的市场泡沫的警告提醒投资者保持谨慎并为潜在的市场波动做好准备。尽管无法准确预测经济衰退的时间和严重程度,但投资者应意识到这种风险并采取措施减轻风险。

投资分析师Dilantha De Silva在文章中总结提到,凭借广泛的投资时间范围,他不会因为短期内预期回报看起来不佳而逃离股票。在这个整合阶段,最好的行动方案是保持耐心并寻找新的机会。

“但在我看来,关键是在以看似低迷的价格剥离现有投资时要谨慎,因为这可能导致不可挽回的潜在损失收益。”