投资者情绪极为悲观!银行业“暴雷声”不断 全球基金经理目前最害怕这一市场风险

文/TIER2023-03-22 09:57:35来源:第三方供稿

FX168财经报社(香港)讯 美国银行(Bank of America Corp.)对全球基金经理的最新调查显示,对于越来越悲观的投资者而言,系统性信用风险事件已经取代顽固的通胀,成为市场的主要风险。

美银调查显示,信用风险事件最有可能的来源是美国影子银行,其次是美国公司债务和发达市场房地产。

该调查调查了212名基金经理,管理着5480亿美元的资产。31%的参与者认为信用事件是最大的市场威胁。

该调查于3月10日至3月16日进行,当时基金经理们目睹了美国硅谷银行(Silicon Valley Bank)和签名银行(Signature Bank)的倒闭,并密切关注瑞士信贷集团(Credit Suisse Group AG)在被瑞银集团(UBS Group AG)历史性收购前的动荡。

美股标普500指数基本保持弹性,本月跌幅不到1%,投资者预计美联储支持流动性的努力足以避免危机。

当地时间3月19日,美联储发布声明称,美联储和英国央行、加拿大央行、日本央行、欧洲央行、瑞士央行当天宣布,采取协调行动,通过常设美元流动性互换协议,增加流动性供应。

声明称:“为了增强美元互换安排在提供流动性方面的有效性,目前提供美元互换操作的央行已同意将7天期互换操作的频率从每周增加到每天。”美联储表示,每日操作从3月20日开始,并将至少持续到4月底。

但策略师们感到越来越担心,摩根士丹利(Morgan Stanley)策略师Michael Wilson表示,信贷危机的风险正在大幅增加。

美银分析师Michael Hartnett周二在报告中称,标普500指数可能在3,800点触底,但若该指数触及4,100-4,200点,投资者应逢高抛盘。标普500指数周一收于3,952点左右。

此外,Hartnett写道,美银调查显示,投资者情绪“接近过去20年低点的悲观水平”。基金经理对仓位和情绪的调查是“迄今为止唯一处于‘投降’状态的关键指标。”

调查显示,基金经理建议的现金投资组合配置达到5.5%,处于历史高位。

Hartnett并警告称,对衰退的担忧将加剧股市外流。Hartnett在去年正确地看空市场。

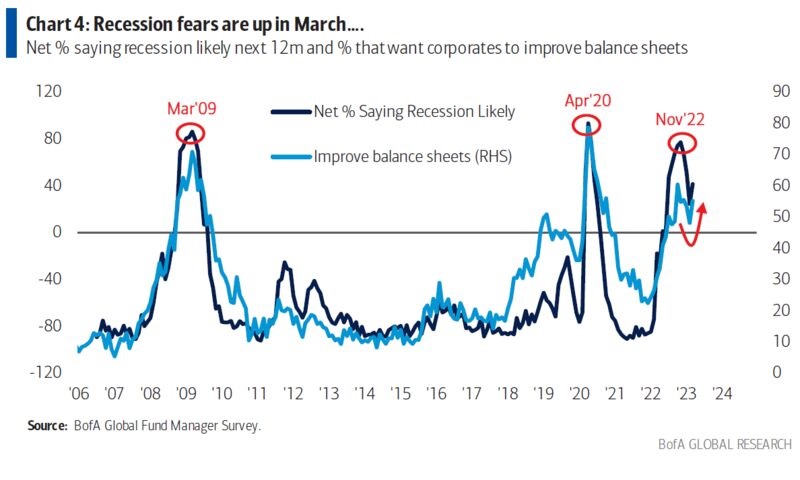

除了信用风险,投资者对经济也越来越担心。美国银行的调查显示,美国经济衰退的可能性自去年11月以来首次上升,42%的受访者预计未来12个月经济将放缓。与此同时,对滞胀的预期连续10个月保持在80%以上。

Hartnett写道:“投资者从未对经济前景抱有如此强烈的(悲观)信念。对经济滞胀的预期连续10个月保持在80%以上,创历史新高。”

(图片来源:美国银行)

经济学家一直警告称,在40年来最高通胀率和经济低速增长的情况下,类似70年代式的滞胀可能会在一年多的时间里卷土重来。

美银调查的其它重点包括:

1.投资者预计美联储在本轮周期中还将加息75个基点,利率峰值为5.25%-5.5%。近四分之一的人预计欧洲央行将把存款利率再上调50个基点;

2.本月,从美国股市转向欧洲的资金流动加速,基金经理对欧洲股票的增持比例达到2017年10月以来最高水平;

3.最“拥挤的”交易是做多欧洲股票、美元和中国股票;

4.市场参与者目前净减持银行,美国地区性银行的蔓延风险促使投资者以自俄乌战争爆发以来最快的速度撤出该行业。