别单看黄金和美元!一场超狂购买潮突袭:金融股内爆消失的4530亿美元去哪了?

2023/03/22 13:27来源:第三方供稿

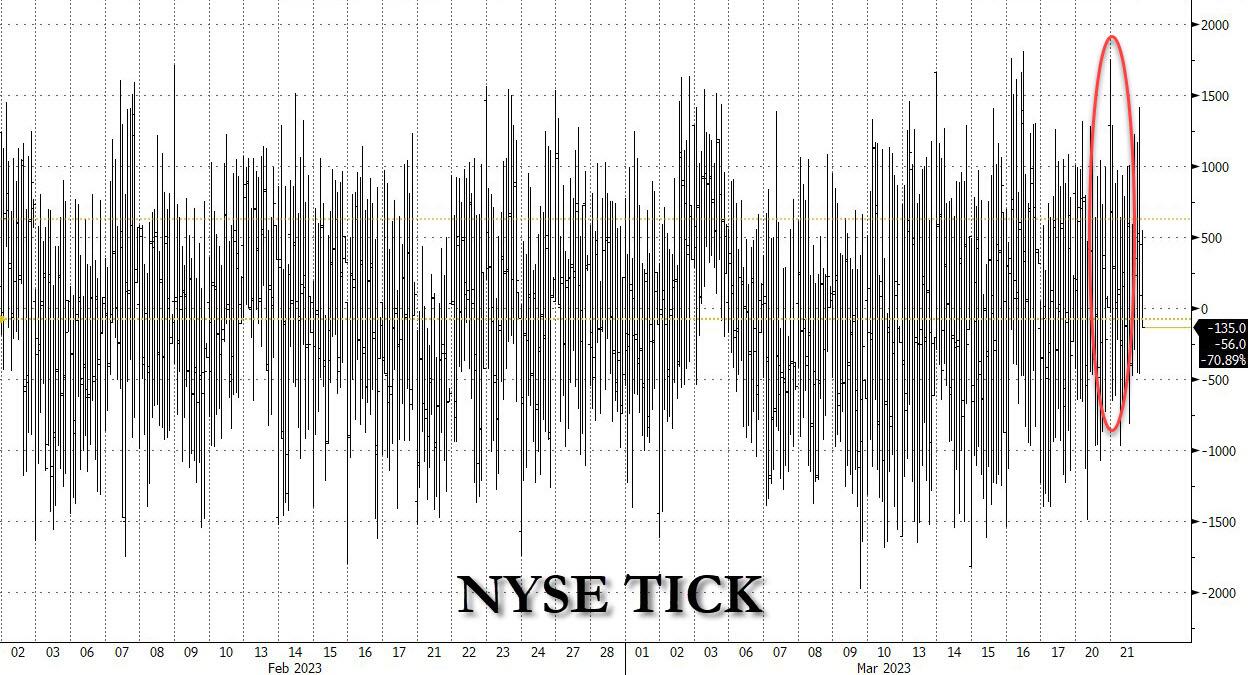

FX168财经报社(香港)讯 正当投资者聚焦在黄金和美元,等待美联储决议前,一股超狂的购买潮突袭美国股市。摩根大通与摩根士丹利联手喊空,但股市不仅出现了两个月来的第二大买盘,更出现重磅风向标。银行业内爆后,美国金融股消失的4530亿美元,纷纷流向科技股。

回顾华尔街两个最大的空头,摩根大通分析师Marko Kolanovic说股票接近明斯基时刻,而摩根士丹利分析师Michael Wilson则警告说,投资者正在进入美国股市熊市痛苦的开端。

但随即,股市不仅出现了两个月来的第二大买盘,标普500指数更迅速跳升至两周以来的最高水平。归咎其原因,这是由于越来越多的人猜测美国将支持所有存款,而大银行支持“量化宽松交易”,这将提振市场上的所有船只。

(来源:ZeroHedge)

高盛流量交易员约翰·弗拉德(John Flood)观察走势提到:“这就是银行业内爆的地方,在过去的7个交易日中,标准普尔500金融板块市值缩水约4530亿美元。那么它去了哪里?”

“如果仔细加起来,苹果、微软、谷歌、Meta公司、亚马逊和英伟达在同一时期增加了约4400亿美元的市值。”

“是的,市场已经在积极应对即将到来的降息/量化宽松政策,这对长期资产来说是巨大的利好因素。”

在市场总结报告中,摩根大通市场情报交易员安德鲁·泰勒(Andrew Taylor)写道,“标普500指数现在收复自3月9日银行动荡开始以来的所有损失。”

摩根大通另一名交易员Matt Reiner也为市场增添更多指引:“市场大量偏向买入,虽然办公桌上有一点嗡嗡声,但更多的是订单繁忙的功能,而不是恐慌。”

谈到科技股的购买狂潮,摩根大通TMT交易员Ron Adler补充称:“我们继续在看到需求,随着加密货币、高空头利息和低质量股票的上涨,这几乎让人觉得这个市场的走势,其中大部分是由近期压力区域的缓解性反弹推动的,看起来像是一个陷阱。”

他提醒:“市场的弹性不容忽视,但定位错误和建设性是两个截然不同的变量。”

Ron无疑是想要示警投资者,乐观情绪下暗流仍然涌动。但值得关注的是,石油和大宗商品板块在经济衰退恐慌之后成功扩大了近期涨幅。

摩根大通大宗商品交易员汤姆斯·金斯利指出:“石油今天继续复苏,价格持平于 2.50美元的盘中波动。布伦特在分钟标记上的出价很好,而且该综合体并没有从那里回头。”

他补充说:“新闻流仍然相对积极,尤其是本周在瑞士举行的商品会议之后,市场的实物方面继续强调基本面和票据市场在3月份的大部分时间里已经脱钩。俄罗斯关于减产的头条新闻是鉴于出口数据与生产公告不一致,除了当天交易量最高的时期外,其他市场普遍忽略了这一点。”

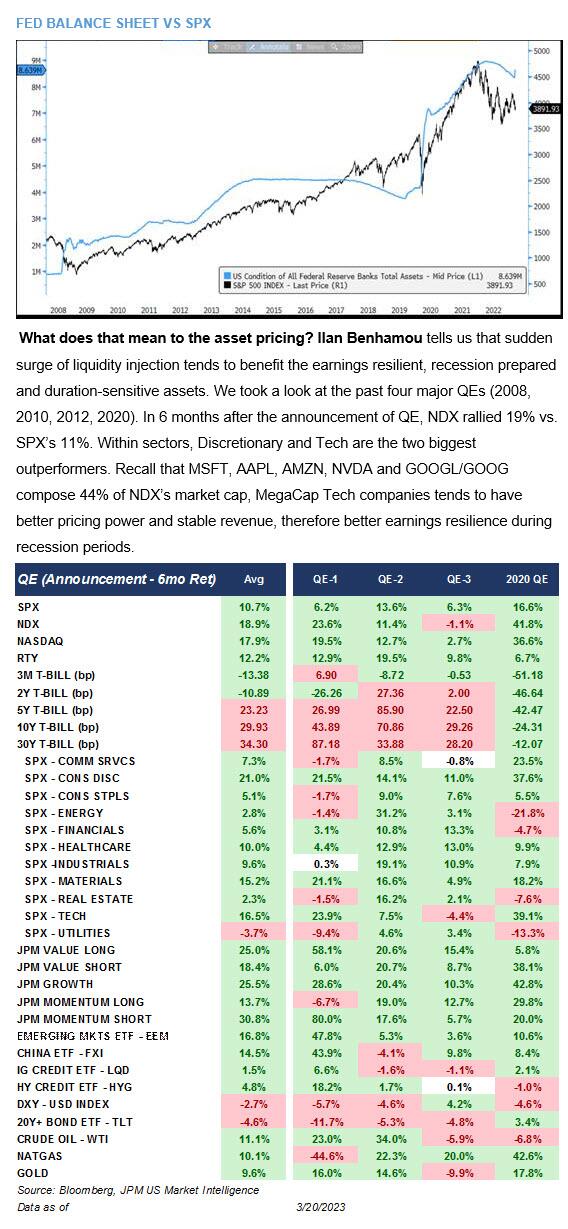

摩根大通分析师Nick Panigirtzoglou最新说明,谈到“量化宽松交易”,也就是美联储转向的前景分析。他解释:“美联储正在进行的量化紧缩会继续吗?不完全是。自全球金融危机后推出量化宽松以来,美联储在2010年、2012年和2020年又重新推出量化宽松。全球金融危机后,它成为美联储管理不稳定和遏制系统性债务问题的最有效工具之一。”

“BTFP工具是在硅谷银行宣布倒闭后的四天里宣布的,这告诉我们,注入流动性一直是美联储针对金融不稳定的游戏计划的一部分。”

他继续补充:“BTFP的使用量可能在4600亿美元左右,这是未保险存款占总存款比例最高的美国六家银行的未保险存款之和,最大使用量可达2万亿美元左右。使用率越高,注入的流动性越大,从而快速扭转当前的量化紧缩进程。”

“虽然美联储可能会继续绝对数量的量化紧缩政策,但净效应可能是进一步扩大资产负债表,从而在事实上结束紧缩周期。”

回顾过去4次主要的量化宽松政策,分别在2008年、2010年、2012年和2020年,在宣布宽松政策的6个月内,纳斯达克指数上升19%,而标普500指数上升11%。

(来源:ZeroHedge)