最有趣的是,今年到目前为止我一直在写的东西现在已经成为一个主要问题。许多投资者和公众关注时事,如选举、利率、战争、中国正在发生的事情、通货膨胀等。

然而,自从1月12日再次出现广量冲力(breadth thrust)以来,我一直在强调信心的心理因素是多么重要。在美国硅谷银行和签名银行倒闭,以及瑞士信贷被收购之后,财政官员每天都在告诉我们,我们应该如何对银行和其他金融机构保持信心。我们看到信心是多么重要!

过去,银行挤兑意味着人们排着长队提取资金,而在当今时代,成千上万的储户可以通过电脑或电话立即转移资金。现在,在网上发布的一条推文、谣言或文章都会立即引起恐慌。然而,无论是1823年、1923年还是2023年,过去两周发生的事情清楚地证明,对金融机构、股市和经济的信心可能仍是最重要的因素。然而,有多少人真正关注并监控它呢?

我们认为统计和信息对于做出理性的决定很重要。然而,我们的情绪比我们大脑的理性部分更能影响我们。信心是一种情绪,而不是数据点或新闻。我们往往不相信自信这样的情绪有那么重要。有时,只有像这样的大型银行倒闭,才能真正说明这一点。

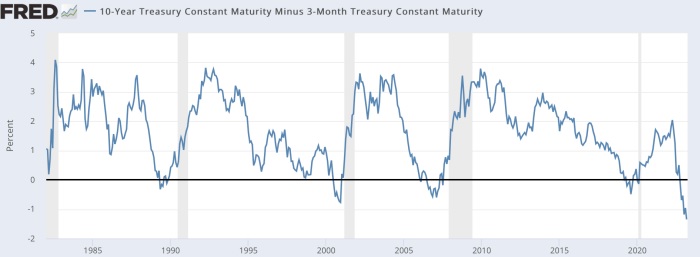

利率上升给企业和消费者带来了压力。这就像是对每个人和整个经济进行压力测试。银行通常以较低的短期利率借入资金,并以较高的长期利率借出同样的资金。像加拿大央行、美联储或欧洲央行这样的中央银行只能直接控制非常短期的利率。(长期利率由债券市场的投资者决定。)当央行将利率提高到短期利率实际上高于长期利率的程度时,银行通过发放贷款盈利的难度就会大大增加。这就是我们现在所处的阶段。下图显示了1983年以来美国3个月期国库券利率与10年期美国政府债券利率之间的差值。在左边的刻度上,你可以看到,在过去40年的大部分时间里,长期利率大约比短期利率高出2%到3%。这很正常。在此期间,短期利率五次高于长期利率。如果你看这个图表的最右边,你会发现这个负价差比1983年以来的任何时候都要大。

灰色阴影区显示了美国和加拿大经济衰退的时间。美国和加拿大政府任命的官员可能要在将近一年之后才会宣布正式的经济衰退。过去发生的事情表明,经济衰退的风险很高。这并没有告诉我们将会出现严重的衰退还是温和的衰退。到目前为止,经济和就业率一直很有弹性,所以可能不会出现衰退。

在美国通货膨胀率连续8个月下降的情况下,美联储周三加息25个基点。美联储主席鲍威尔现在已经改变了他的预测,从说“有必要进一步加息”,改为说“略微加息可能是合适的”。最近的银行倒闭可能会导致银行减少放贷以满足资本金要求。如果企业可获得的资金减少,可能会降低经济增长和通货膨胀,这可能与进一步加息产生相同的影响。

记住,美联储并非只有智慧。近年来,美联储也犯过几次错误,在没有任何警告的情况下改变了方向。市场参与者认为,美联储对未来利率的预测是错误的。如今,市场预计今年晚些时候的利率将比美联储预计的水平低1%。谁是对的?在分析了鲍威尔和美联储近年来的行动后,我会站在市场大众的观点一边,而不是美联储。

利率上升的压力引发意外或意外后果并不罕见。这就是为什么会有这样的说法:“当美联储踩刹车时,就会有人穿过挡风玻璃。”似乎总有一些金融机构或主要企业的高管使用了过多的杠杆,或者未能管理好自己的事务,以应对加息或经济衰退的潜在“压力测试”。最近几周,我们再次看到了这种情况。重要的是要认识到,银行倒闭并不总是会导致我们在2008-2009年看到的金融危机。鲍威尔暗示,硅谷银行“穿过挡风玻璃”的事实是由于糟糕的风险管理实践。这些不良做法通过利率上升以及对作为其资产基础的政府债券的负面影响而暴露出来。

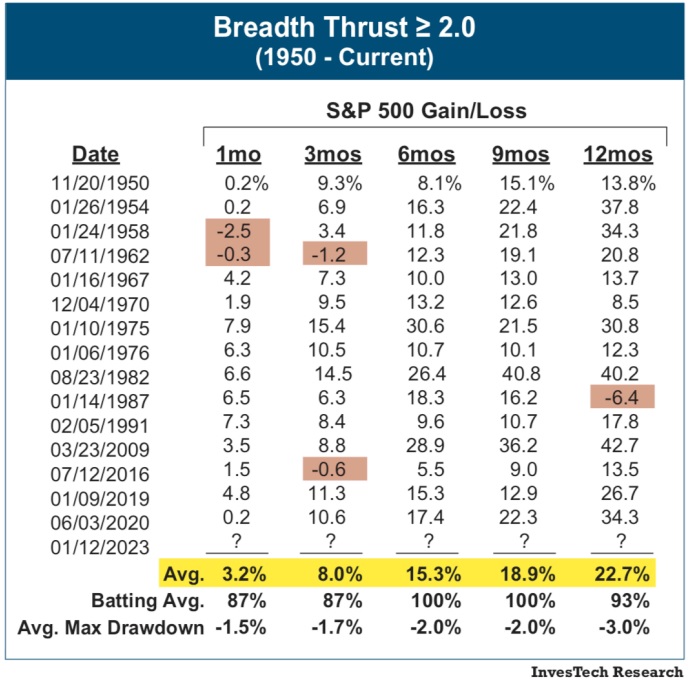

2023年1月12日,纽约证券交易所出现了广量冲力,连续10个交易日平均上涨的股票数量是下跌股票数量的两倍。自1950年以来,无论何时发生这种情况,都是一个明确的迹象,表明投资者的信心已经以一种主要方式恢复,这种情况至少持续了一年。这也显示消费者信心已恢复,因加拿大和美国的经济衰退均在广量冲力后近3个月结束。没有人能保证过去的事件会重演。

通常情况下,利率在广量冲力发生之前就已经开始下降。这是我记忆中第一次在美联储仍在加息的情况下出现广量冲力。这可能就是为什么在1月12日这样一波10天的买入浪潮之后,这几个月的波动比正常情况下要大。

尽管如此,如此巨大的信心提升使得投资者更容易应对问题和挫折。在走出衰退或严重的市场抛售后,出现问题和挫折是很常见的。如果历史重演,2023年初表现出的信心应该能够让投资者应对这些银行倒闭的“意外”,并在适当的时候向前迈进,即使有人已经穿过了挡风玻璃。

总而言之,在其他广量冲力之后,总是存在重大的不确定性和怀疑。例如,在1982年8月严重衰退期间的广量冲力之后的几个月里,在2009年3月金融危机最严重的时候,在2016年7月英国脱欧公投之后,以及在2020年6月新冠疫情暴发后的几个月里,恐惧仍然存在。虽然情况总是不同,但在这些重大事件之后,不确定性和恐惧的程度是非常相似的。

如果历史重演,银行目前的问题可能是投资者能够从容应对的问题。广量冲力表明,人们对利率、股价和经济的未来变得乐观。我们亲眼看到的证据表明,对金融机构信心下降可能会引发实际问题。然而,几十年的历史告诉我们,高度的信心可以克服严重的问题,即使在似乎所有希望都消失的时候。如果我们能学到什么,那就是不要低估自信的重要性。