市场周评:巨震!中美风暴冲击全球,碧桂园“爆雷”吓坏楼市 拜登又有新动作

2023/08/12 19:17来源:FX168

FX168财经报社(香港)讯 8月7日-11日市场综述:全球市场“四处乱转”!本周,中国经济数据接连传出坏消息,碧桂园逼近违约更是雪上加霜。尽管备受瞩目的美国CPI通胀报告降低升息可能,但美联储官员“嘴硬”令风险人气遭到打压,更别提意大利银行业戏剧性动荡、中美地缘政治局势再度升级带来的杀伤力。

市场表现来看,全球市场遭到接二连三的打击,美股三大股指涨跌互现,债市遭到抛售,美元坚挺连续第四周收涨,黄金录得6月底来最差单周表现,原油价格连涨七周创一年半最长连涨。

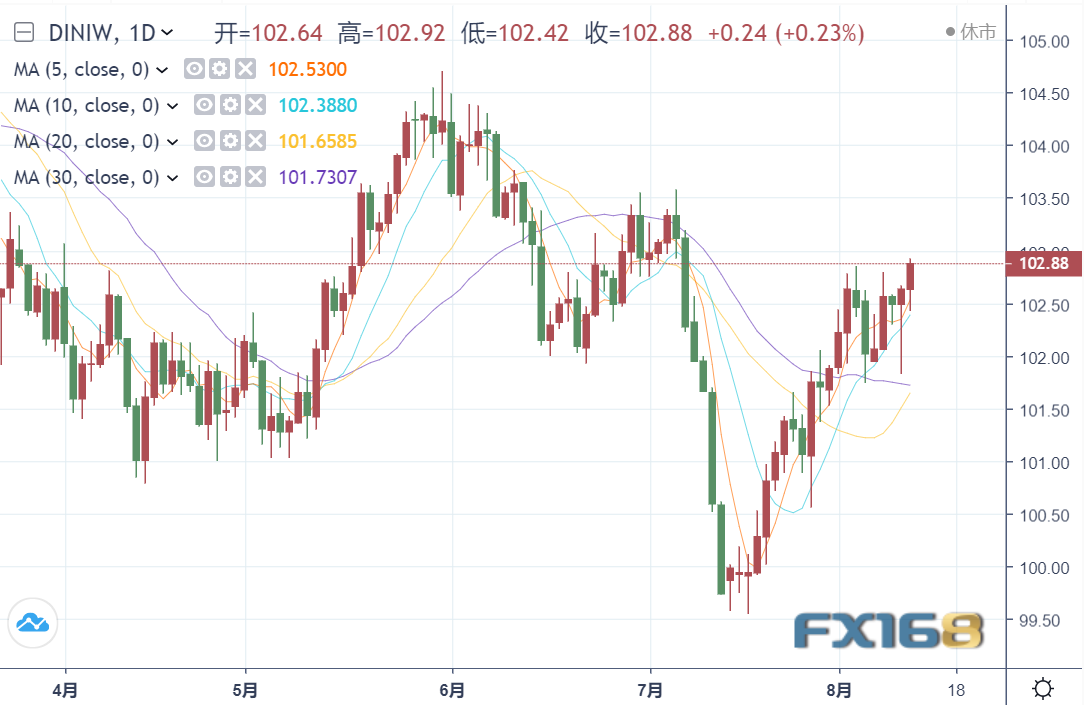

汇市:本周美元5个交易日中有4个交易日收涨,最高触及102.91,最低下探101.76,周四波动最大,美国7月CPI止步“12连降”,但核心CPI创近两年新低,美联储9月加息概率进一步降温,不过美联储官员戴利随后的鹰派言论令美元扳回跌幅,最终呈现触底反弹姿态,本周美元连续第四周收涨,最终收报102.87水平,周涨幅达到0.85%。

(美元指数日图 来源:FX168)

在美元持续攀升的同时,非美货币多数走势相反。欧元自周初持续走下坡路,五个交易日有三个交易日收跌,最高触及1.1065,最低测试1.0928水平,周四波动最大,整体呈现冲高回落局面,本周最终收于1.0944,连续第四周收跌,周跌幅达到0.58%。英镑本周震荡下行,周初徘徊在1.28略下方,随后持续承压,在强势美元的打压下一度触及1.2666水平,最终收于1.27下方,周跌幅达到0.4%,周线录得四连阴。美元/日元则重拾凌厉上涨态势,自周初的141.70附近一路走高,最高触及145关口,这是去年日本央行介入的关键整数关口,美日政策分歧成为日元不断受压的导火索,周涨幅超过300点,达到2.27%,为去年10月中旬以来最大周涨幅。

(美元/日元日图 来源:FX168)

大宗商品:黄金本周持续走下坡路,强势美元和美债收益率持续推低价格,现货金自周初的1940美元上方持续下行,最低触及1910关口,五个交易日中有4个交易日收跌,周跌幅接近30美元,或1.49%,为连续第三周收跌,为7周来最大周跌幅。白银走势与黄金类似,本周5个交易日有4个交易日收跌,最低触及22.55美元,周跌幅达到4%,周线连续4周收阴,为7周来最大跌幅。

(现货黄金日图 来源:FX168)

本周油价录得自2022年年中以来最长的连续上涨。周五WTI 9月原油期货收涨0.37美元,涨幅0.45%,报83.19美元/桶,全周累计上涨0.6%,连续第七周收高。布伦特10月原油期货收涨0.41美元,涨幅0.47%,报86.81美元/桶,全周累涨0.77%,周线连续7连阳。

全球股市:本周美股三大股指涨跌互现,道指累计反弹0.62%;标指与纳指分别下滑0.31%和1.9%,均为连跌两周。欧洲STOXX 600指数全周累计下跌0.02%,连续第二周下跌。

债市方面,本周美债价格普跌,长短期美债收益率齐升,周五美国10年期基准国债收益率上涨4.67个基点,报4.1522%。两年期美债收益率涨5.30个基点,报4.8947%。本周通胀这个主题对市场的影响超过了软着陆。

当周要闻盘点:

中国数据接连传坏消息 碧桂园危机“雪上加霜”

中国贸易帐令人失望

周二公布的数据显示,中国7月份出口及进口表现均逊预期,出口跌幅创逾3年最大,进口亦创6个月最大降幅。

海关总署公布,以美元计价,7月进出口4829.2亿美元,下降13.6%。其中,出口下降14.5%,逊于市场预期跌13.2%;进口下降12.4%,亦逊于市场预期跌5.6%。贸易顺差806亿美元,收窄19.4%。

以人民币计价,7月进出口总值3.46万亿元,按年跌8.3%,其中出口下降9.2%;进口下跌6.9%。7月贸易顺差5757亿元,收窄14.6%。

道富银行EMEA宏观战略主管Timothy Graf说:“从我们开始意识到中国的重新开放实际上并不是我们所希望的全球增长的灵丹妙药,可能已经过去三四个月了。”

中国CPI、PPI同比均降至负值

中国国家统计局周三公布的数据显示,中国7月份消费者物价指数(CPI)和生产者物价指数(PPI)均较上年同期下降,这表明随着世界第二大经济体的需求减弱,通缩压力显现。

具体数据表明,中国7月CPI同比下降0.3%,为2021年2月以来首次下降。彭博社调查的经济学家的预期中值为下降0.4%。中国7月PPI同比下降4.4%,比预期略差,为连续第10个月下跌。这是自2020年11月以来,CPI和PPI首次同时同比下滑。

英国《金融时报》称,中国经济已陷入通缩,CPI出现两年多来的首次收缩,这是政策制定者在努力重振消费之际面临挑战的最明显指标之一。

澳新银行(上海)高级中国策略师XING ZHAOPENG说:“CPI和PPI同比均降至负值,证实了经济通缩。唯一的亮点是,由于夏季的季节性旅游,核心CPI反弹至0.8%,但我担心这可能缺乏可持续性。鉴于去年的基数仍然很高,今年下半年CPI很难出现明显反弹。预计将在0附近徘徊。操纵货币政策将会很困难。政治局会议呼吁稳定人民币汇率,这将与货币宽松相冲突。”

PINPOINT ASSET MANAGEMENT(香港)总裁兼首席经济学家ZHIWEI ZHANG说:“CPI和PPI都处于通缩区间。由于内需不振,经济势头继续减弱。目前还不清楚最近宣布的政策能否很快扭转经济势头。CPI的通缩可能会给政府带来更大的压力,迫使其考虑额外的财政刺激措施来缓解挑战。”

银科投资控股(香港)首席经济学家XIA CHUN称:“较低的通胀数据反映了内地需求疲软,这是中国经济面临的最大挑战。我们看到,在新冠封锁解除后,其他国家和地区出现了报复性消费。在中国大陆,我们看到的是相反的情况,那就是报复性存款。通货紧缩将持续6个月至12个月。但中国不会重蹈日本的覆辙,日本的通货紧缩非常严重,而且在过去20年的一半时间里持续存在。”

法国外贸银行亚太高级经济学家GARY NG指出:“尽管总体CPI和PPI显示通缩,但压力并不大,因为它主要是由食品、能源和大宗商品价格下跌推动的。对中国来说,制造业和服务业之间的分化越来越明显,这意味着在2023年剩下的时间里,中国经济将以两种速度增长,尤其是在房地产问题再次出现的情况下。这也表明,中国经济的反弹速度慢于预期,不足以提供疲软的全球需求,提振大宗商品价格。”

中国7月人民币贷款增幅降至14年新低

周五中国人民银行公布的数据显示,7月份人民币贷款规模增幅降至14年来的新低,反映出尽管中国央行持续降息,国内需求仍疲弱,通缩压力加剧。

综合多家媒体等报道,中国央行8月11日公布,7月份中国人民币贷款增加3459亿元,同比少增3498亿元,环比降89%,为2009年末以来最低水平,也远低于彭博社分析师预期的7800亿元增幅。

作为广义信贷指标的7月份社会融资规模增量为5282亿元,比上年同期少2703亿元,远低于预期;7月底社会融资规模存量为365.77万亿元,同比增长8.9%;广义货币供应量(M2)同比增速放缓至10.7%,为2017年以来的最低增速。

此前6月份人民币贷款增加3.05万亿元,社会融资规模增量为4.22万亿元,月底社会融资规模存量同比增长9%,同时M2同比增长11.3%。与前值相比,7月份的四大信贷数据全线回落,尤其新增贷款和社融增量呈断崖式下滑。

数据也显示,由于房地产行业债务危机加深,7月份家庭贷款(主要是抵押贷款)减少了2007亿元,远低于6月份的增幅9639亿元,同时企业贷款增幅从6月份的2.28万亿元降至2378亿元。

路透社称,由于季节性原因,中国贷款总量通常会在7月份回落,但降幅之大仍让专家们感到意外。就在上述信贷数据公布前几天,中国官方才公布消费者物价指数(CPI)和工业生产者出厂价格指数(PPI)同步收缩、进出口数据下滑,加大了中国政府出台更有力刺激措施的压力。

法国兴业银行首席亚洲宏观策略师Kiyong Seong说,这份数据“令人非常失望”,证明了中国经济复苏的脆弱状态。他也预计,中国央行近期进一步放松货币政策的可能性正显着上升。

英国伦敦经济研究机构凯投宏观也认为,中国央行的政策利率最快下周二(15日)继续下调,中国政府随后几个月发行政府债券的可能性也会大幅增加。

数据公布后不久,离岸人民币星期五扩大跌势,一度下跌0.2%至1美元兑7.2558元人民币,为7月7日以来的最低水平。

碧桂园危机冲击市场

本周碧桂园股价跌至创纪录低点,碧桂园曾是中国销售额最大的私营开发商,但在行业资金短缺的情况下,该公司面临违约的危险。投资者已经在为可能的违约定价。

碧桂园错过了原定于周一到期的2,250万美元的利息支付,该债务的面值为10亿美元。这两种债券分别于2026年和2030年到期。这一消息引发人们对陷入困境的房地产行业担忧。

两只债券分别为“碧桂园4.2%N20260206”和“碧桂园4.8%N20300806”,在新加坡交易所上市,发行规模均为5亿美元,到期日分别为2026年2月6日和2030年8月6日。这两笔本应于8月6日支付的美元债票息,共计2250万美元,碧桂园未能按期支付。

碧桂园有30天的宽限期来付款。穆迪表示,如果不能做到这一点,将打击市场信心,并影响其获得融资的渠道。

周四,穆迪投资者服务公司(Moody 's Investors Service)将碧桂园的评级下调了三个等级,从B1评级下调至CAA1/CAA2。理由是该公司未能偿付债券后流动性和再融资风险加剧。

碧桂园股价今年已经下跌50%以上,投资者越来越怀疑该房企能否在2021年初席卷该行业的违约浪潮中幸存下来。过去两年,包括中国恒大集团在内的其他公司也出现了违约。

汇丰银行分析师在一份研究报告中表示,碧桂园拖欠付款引发整个行业股票和债券的抛售,并引发了更多蔓延的担忧。分析师表示:“不过,我们警告说,这可能会加速推出支持房地产市场的政策方案。”

惠誉集团(Fitch Group)旗下CreditSights亚太区研究联席主管Sandra Chow表示:“今年上半年,中国的房屋销售总额同比下降,过去几个月房价环比下跌,经济增长步履蹒跚,再出现一家开发商违约(而且规模非常大),这可能是中国当局目前最不希望看到的事情。”

中美争端再升级!拜登又曝“惊人言论”

本周,中美地缘政治局势再度紧张,美国总统拜登限制对华投资,并称中国是一颗“定时炸弹”,认为中国经济“麻烦”恐对世界构成威胁。

当地时间周三,美国总统拜登签署行政令设立对外投资审查机制,限制美国主体投资中国半导体和微电子、量子信息技术和人工智能领域

为了保护国家安全,防止美国的资本和专业知识帮助中国的军事现代化,拜登本周发布一项行政命令,禁止美国在包括计算机芯片在内的敏感技术领域对中国进行新的投资,同时对其他领域进行监管。

拜登宣布此举是“国家紧急状态,以应对那些对军事、情报、监视或网络能力至关重要的敏感技术和产品方面存在威胁的关注国家的技术和产品进步”。

拜登政府的一名高级官员周三向记者们介绍说,拜登行政命令中的新限制旨在限制美国风险资本和私人股本在三个领域对中国公司的投资:“半导体和微电子、量子信息技术和某些人工智能系统”。

一名美国高级官员表示,它将创建一个“非常有针对性”的项目,重点关注拜登政府在针对中国的其他一系列技术相关措施中列出的三个领域。它将要求企业向政府通报对这三个领域的投资,即使在禁令不适用的情况下也是如此。

新的投资限制可能会使这两个超级大国之间试图解冻的外交关系再次冻结。拜登政府官员说,这些规定是为了保护国家安全而采取的有针对性的措施。尽管如此,北京的官员表示,他们的目标是抑制中国的经济增长和发展。此外,今年早些时候,中国禁止其大型企业从美国最大的存储芯片制造商美光科技(Micron Technology)购买技术。

新泽西州Cherry Lane Investments公司的合伙人Rick Meckler说:“这在很大程度上取决于中国决定如何应对。两国之间的科技战是一个很大的负面因素,政府似乎试图在不引起中国太多波澜的情况下宣布这一消息。”

针对拜登签署对华投资限制行政令,中国外交部发言人表示,中方敦促美方切实履行拜登总统无意对华“脱钩”、无意阻挠中国经济发展的承诺,停止将经贸科技问题政治化、工具化、武器化,立即撤销错误决定,取消对华投资限制,为中美经贸合作创造良好环境。中方将密切关注有关动向,坚决维护自身权益。

此外,拜登(Joe Biden)当地时间周四(8月11日)称中国是一颗“定时炸弹”,因为中国面临经济挑战,拜登并称,中国因为增长乏力而陷入困境。

拜登在犹他州的一个政治筹款活动上说,“中国有麻烦了”,因为经济增长放缓,处于退休年龄的人比处于工作年龄的人多。

拜登说:“它(中国)的失业率是最高的。所以他们遇到了一些问题。这不是好事,因为当坏人有问题时,他们就会做坏事。”拜登声称,他不想伤害中国,希望与中国保持理性的关系。

彭博社称,这是拜登迄今对美国主要地缘政治对手做出的最令人担忧的评论之一。拜登试图在遏制中国的恶性经济行为和在南中国海的侵略行为,与此同时与中国领导人达成外交和解,为两国关系奠定基础。

美国CPI撞上鹰派美联储 市场上蹿下跳

本周美国CPI通胀是重中之重,美国7月通胀较预期温和,整体CPI止步“12连降”,但核心CPI创近两年新低,市场对经济软着陆的信心增强,预测美联储加息周期将结束,美股周四早段大幅反弹,随后自高位回落,美元先抑后扬,创下本周最大波动日,非美货币走势相反。

美国劳工部周四公布,7月份消费者价格指数(CPI)较上年同期上涨3.2%,高于截至6月份的上涨3%,这是13个月来整体CPI首次上涨,但不包括食品和能源价格的核心CPI年率从4.8%下滑至4.7%。

上月CPI升幅中,逾90%来自住屋,超市杂货价格创今年初以来最大增幅,电费和汽油价格上扬,但二手车价继续向下,机票价格更录得疫情以来最大的两个月跌幅。

上个月,美国整体CPI环比增幅为0.2%,与前月持平,但细节数据令人鼓舞——核心商品通胀放缓,只有租金表现出顽固的粘性。

美国总统拜登发表声明,称在通胀方面取得进展,同时经济维持强劲。巴克莱美国经济师Pooja Sriram说,通胀朝向正确方向走,但宣告胜利言之过早。

然而,几小时后,旧金山联储主席戴利(Mary Daly)告诉雅虎财经,尽管这是受欢迎的,但政策制定者“仍有更多工作要做”。

“我认为,市场希望根据通胀数据,我们会听到美联储官员说,我们不太可能进一步加息,下一步就是降息,”悉尼投资银行Barrenjoey的首席利率策略师Andrew Lilley说。

美国10年期债息先跌后升,一度攀升11基点,至4.122%;对美联储升息敏感的2年期收益率转涨5基点,报4.852%。掉期市场显示,美联储今年内再加息的机会下降。

桑坦德银行美国资本市场经济师Stephen Stanley预计,联储局受到连续两个月优于预期的CPI数据鼓舞,应该倾向9月暂停加息。有金砖国之父之称的高盛前首席经济师Jim O'Neill接受CNBC访问,他认为即使通胀压力减退,大部分发达国家维持利率于约5%水平的时间将较市场预期更久。