FX168财经报社(香港)讯 一则数据冲击市场!周四(8月31日)欧洲交易时段,欧元区最新数据显示通胀未放缓,这令欧元短线迅速跳水,美元则趁机反弹。欧股削减涨幅,美股期货基本持稳,市场静候今日美国PCE物价指数,这是美联储偏爱的通胀指标。

股市:

全球股市跌向2月以来最糟糕的一个月,中国周四公布的制造业数据依然黯淡,令市场人气受挫,交易商等待美国经济数据,这可能会增加对利率已见顶的押注。

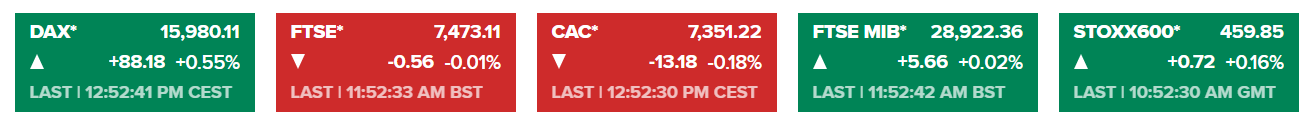

欧股开盘小幅走高,瑞士银行集团公布创纪录利润,此外,市场预期各国央行加息周期可能接近尾声。

瑞银集团股价上涨逾7%,帮助斯托克600指数止住月度跌幅。由于紧急收购瑞士信贷集团,德意志银行公布了有史以来最高的季度利润。

(欧洲股市 来源:CNBC)

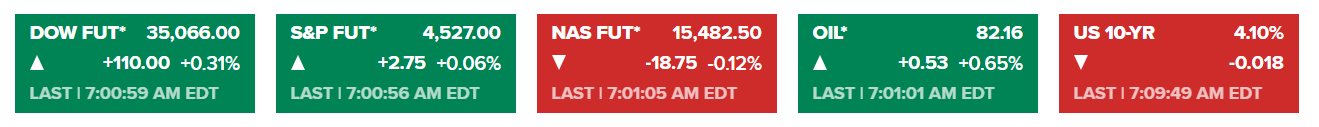

标准普尔500指数期货变化不大,而纳斯达克指数在连续四个交易日上涨后下跌。

(美国股市 来源:CNBC)

亚洲股市则低调地结束了艰难的8月份,特别是中国房地产市场再次暴跌。本月市场以经济增长数据和中国疲软的经济为中心。

标普500指数将录得今年2月以来最糟糕的一个月,而纳斯达克100指数将录得今年最大月度跌幅。亚洲和全球股市也将出现2月份以来的最大单月跌幅。

欧洲股市缩减涨幅,此前该地区8月通胀停止放缓,令欧洲央行(ECB)官员在经济增长放缓的迹象下权衡收紧政策的可能性时陷入两难境地。

与此同时,10年期美债收益率接近三周低点,此前周三公布的弱于预期的经济数据支持了美联储将放缓加息步伐的预测。

美联储将在不到三周的时间里召开下一次会议,市场普遍预计,美国利率将维持在目前5.25%-5.5%的区间不变。

但从金融市场的定价来看,美联储最终在年底前将利率再上调0.25个百分点的可能性几乎为零,因为通胀仍然过高,经济增长强于预期,失业率仍然很低(最新数据为3.5%)。

“我们期待9月份美联储会议成为重要的市场催化剂,”摩根大通资产管理公司全球市场策略师Hugh Gimber说,“明天的就业数据将与那次会议密切相关。如果工资增速不放缓,美国就不可能实现软着陆。”

上周初步申领失业金人数将于周四公布,彭博对经济学家的调查显示,美国失业人数小幅上升至23.5万人。周五公布的8月非农就业人口料增长17万人,7月为18.7万人,而时薪增长料略有放缓。

中国内地和香港股市基准下跌,原因是中国制造业活动再次收缩(尽管收缩程度没有人们担心的那么严重),同时服务业PMI显示扩张放缓。离岸人民币和澳元兑美元回吐稍早的涨幅。

在中国经济出现最新疲软迹象的同时,官方也出现了进一步的支持迹象。中国人民银行会见了贷款机构和私营企业,讨论改善它们获得融资的途径。

在中央政府的指导下,中国最大的两个城市降低了部分购房者的抵押贷款要求,这引发了人们的预期,即更多城市将采取类似措施,以遏制创纪录的楼市放缓。

“中国现在面临的问题是深层次的结构性问题,”野村证券新加坡有限公司首席经济学家兼全球市场研究主管Rob Subbaraman说,“我们不清楚这些零碎的政策措施是否真的足以重振经济。我们仍然保持谨慎。”

汇市:

欧债收益率和欧元在欧元区通胀数据公布前双双下滑,因投资者在考虑,德国和法国8月物价仍居高不下的初步数据,是否意味着欧洲央行下月将再次升息。

最新公布的数据显示,欧元区8月CPI环比增速较前值的-0.1%回升至0.6%,超过市场预期的0.4%;同比增速则与前值保持一致,仍为5.3%。

对欧洲面临滞胀(经济活动疲软和高通胀相结合)的担忧,已导致许多欧元多头投降。欧元兑美在欧元区CPI数据发布后创下日内低点,日内跌近0.5%,较7月份的峰值跌超3%。

与此同时,美元短线迅速拉升,目前回升至103.50上方。

欧元区8月通胀停止放缓,这对欧洲央行官员来说是一个警示信号,因为他们要权衡通胀压力是否过于顽固,以至于到了不敢冒险暂停加息的程度。受能源因素影响,欧元区8月CPI年率录得5.3%,与上个月持平。

今日公布的另一份数据显示,欧元区7月失业率稳定在较低水平,表明工资持续增长的劳动力市场几乎没有松动,通胀率居高不下。

欧洲央行高层决策者之一施纳贝尔(Isabel Schnabel)也在一次演讲中警告称,欧洲“无风险利率”近期下跌,意味着市场可能已经破坏了欧洲央行的部分工作。

施纳贝尔解释说,这些比率现在回到了2月份的水平。“这种下降可能会抵消我们及时将通胀拉回到目标水平的努力。”

其他方面,布伦特原油价格连续第三天上涨,黄金价格在本周连续上涨后攀升。比特币在2.7万美元上方几乎没有变化。