FX168财经报社(香港)讯 美国银行(BofA)策略师报告称,截至10月11日止一周,货币市场基金资金流出1089亿美元,创下2008年雷曼时刻以来最大暴跌。流出货币市场的资金并未流入股市,债券受到追捧。大型银行的现金正在激增,美媒评论警告,上周美联储资产负债表缩减约190亿美元,地区型银行恐沦为牺牲品,继硅谷银行(SVB)掀起新一轮倒闭潮。

货币市场基金的资金大规模流出,并没有转化为对股市的提振。美国股市仍然连续第二周遭遇资金流出,流出52亿美元,黄金也流出11亿美元。相比之下,债券市场同期获得21亿美元资金流入。

同时,美国国债连续第36周获得资金流入,创下2010年8月以来最长连续流入纪录。另一方面,金融类股连续第12周流出,医疗保健类股连续第8周流出,为4月以来最长连续流出纪录。

按地区看,有3亿美元的资金流入美股,而新兴市场则流出6亿美元,连续第二周流出。日本录得9亿美元的资金流出,欧洲连续第32周出现资金流出,流出规模19亿美元。

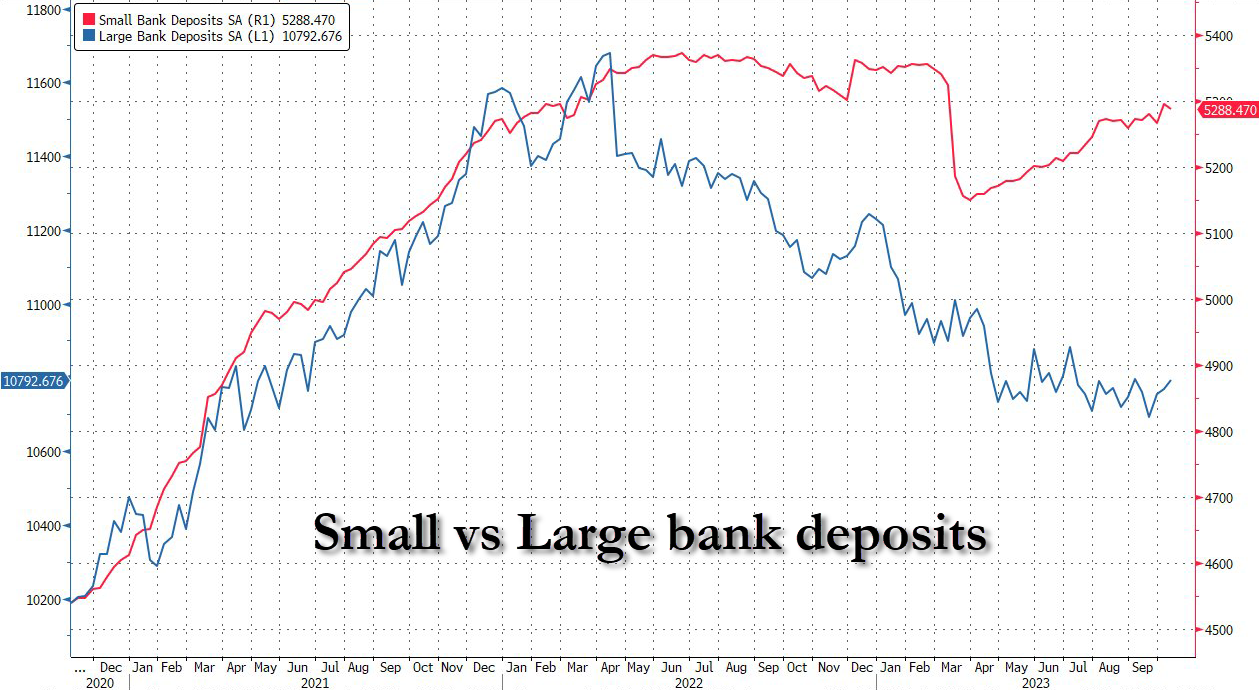

ZeroHedge报道指出,货币市场基金出现自雷曼时刻以来最大规模的每周资金流出,流出资金多数是机构资金。“据推测,这是由延长纳税期限付款推动的,或者其他严重的事情正在发生,经季节性调整后的银行存款总额连续第二周下降。”

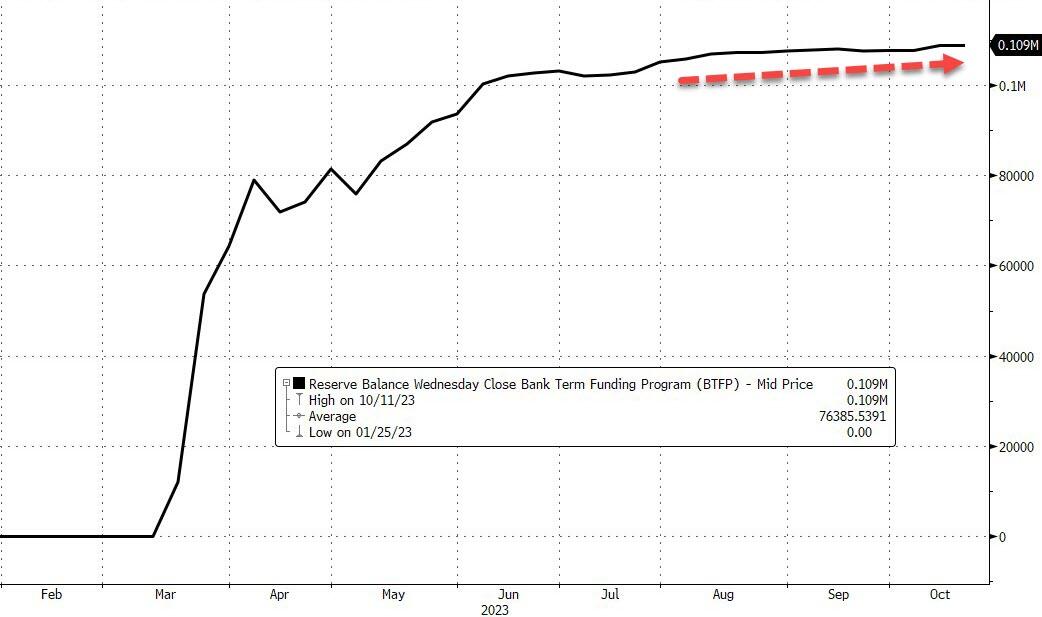

上周美联储的资产负债表缩减了约190亿美元,但其银行紧急融资工具的使用量仍保持在1090亿美元左右的历史高位。

(来源:ZeroHedge)

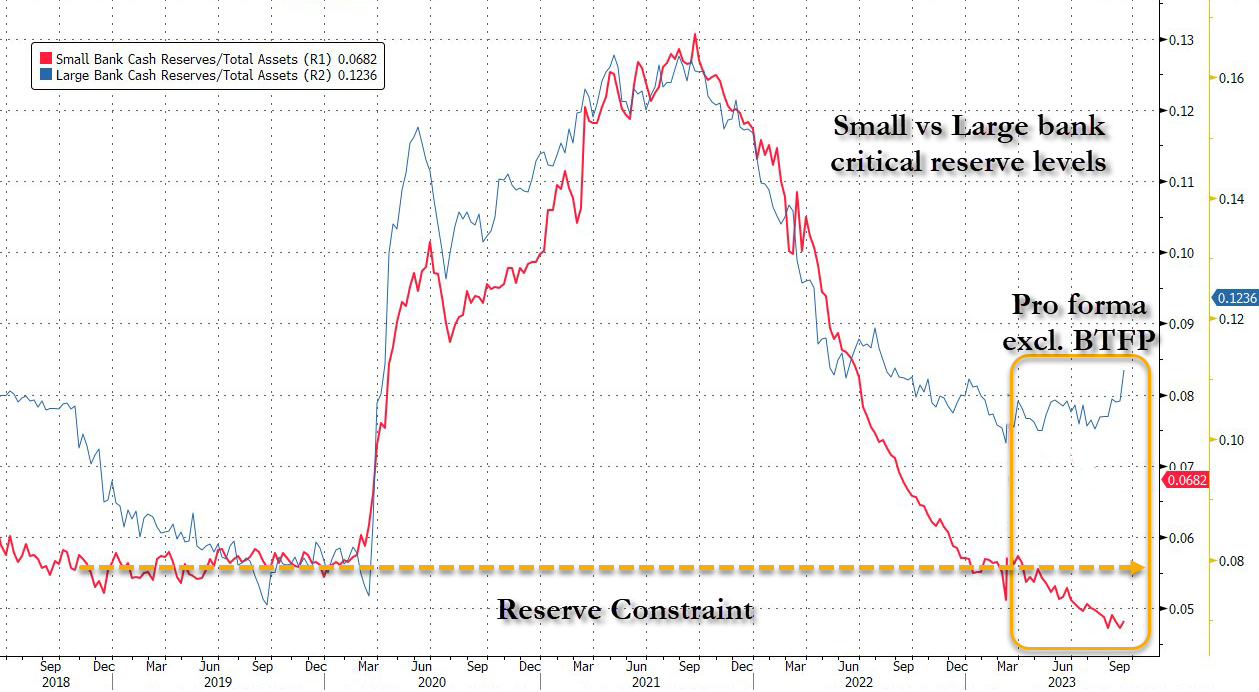

美联储和美国股市的银行准备金,似乎正在重新聚合。

地区型银行准备金限制的关键警告信号继续呈下降趋势,在受到美联储紧急基金的支撑,才高于关键水平。

(来源:ZeroHedge)

“值得注意的是,大型银行的现金正在激增,是时候为了更大的利益而牺牲另一家小银行了吗?”ZeroHedge提出质疑并警告市场。

(来源:ZeroHedge)

地区型银行持续受到冲击,他们的资产负债表上有一个至少1090亿美元的漏洞,需要在3月份左右填补。

(来源:ZeroHedge)

美国银行牛熊指标目前处于1.9的“极端看跌”水平,但这一水平视为风险资产的逆势买入信号。根据历史纪录,于这一买入信号出现后买入,美股3个月回报率中值为5.4%,全球股市可能达到7.6%升幅,与投资级债券相比,股票走高9.1%,与美国国债相比,高收益债券平均升6.4%。

然而,分析师指出,美债收益率飙升至5%以上或油价超过每桶100美元,可能会影响超卖资产反弹的可能性。