FX168财经报社(亚太)讯 8月5日-9日市场综述:本周“黑色星期一”冲击金融市场,恐慌性崩盘席卷全球,日股在套利交易解除的重压下首当其冲,向下熔断创下史上最大单日跌幅,随后日本央行副行长扮演“救市主”给市场止血,叠加周四美国初请数据缓解硬着陆担忧,疯狂抛售得以缓解。

市场表现来看,全球股市惨遭最动荡一周,美股周初崩溃式暴跌,随后抹去本周大部分跌幅,当周微跌,“恐慌指数”VIX暴涨暴跌。日股周一历史性崩跌后大逆转,随后暴力反弹扳回多数跌幅,最终收跌2.46%。

在经济衰退的担忧下,美元周一狂泄超100点,随后几日迅速反弹,当周几乎收平。日元在套利交易挤压的情况下大爆发,兑美元一度冲高至141.68水平,随后几日在美元反弹的影响下回落,最终微涨结束5周连跌的势头。在风险人气重挫的拖累下,比特币周一暴跌失守5万美元关口,随后回升至6万美元上方。

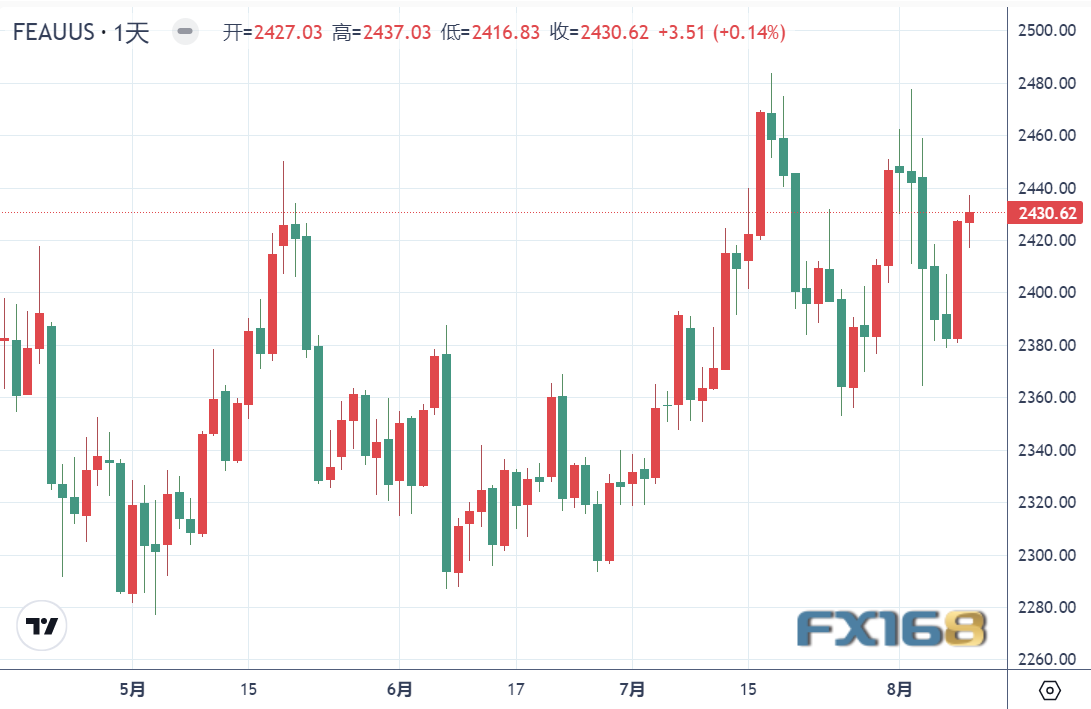

黄金周初在市场恐慌抛售的拖累下连跌三日,随后周四周五强势反弹扳回多数涨幅,最终收报2430.92美元,当周跌幅0.42%。经济衰退担忧缓解和中东紧张加剧刺激油价,最终WTI原油本周累计上涨4.52%,布伦特原油本周累计上涨3.71%。

本周要闻盘点:

堪比股灾!全球市场惨遭“黑色星期一”

在上周非农“爆冷”后,美国经济忧虑日益增加,以及日元套息交易持续解除的双重夹击下,全球股市遭遇“黑色星期一”,日经指数创史上单日最大点数跌幅,日元一度狂飙3.3%,美元创7个月低点,黄金巨震超90美元,比特币一度失守5万美元,道指曾暴挫1237点,VIX恐慌指数狂飙。

上周五(8月2日)公布的7月美国就业报告显示就业人数增长低于市场预期,导致经济衰退担忧迅速蔓延,美国股市大幅下跌,这一抛售延续至周一开局。

日股日经指数周一(8月5日)创下史上最严重的单日跌幅,最终狂泻4,451.28点,或12.4%,收在31,458.42点,下探4个月低点,因为投资人担心美国经济可能陷入衰退,以及日元汇率强升,重创日本外销类股,引发日股恐慌抛售卖压。

(日股日图 来源:FX168)

周一收盘时日本股市日经指数收盘跌幅为12.4%,改写1987年10月以来最大单日跌幅,延续上周市场担心美国经济弱于先前预期所引发的卖压。连同上周五收盘大跌2,216.63点,日经指数2天累计狂泻6667.91点,创下有史以来最大的两日跌点。IwaiCosmo证券公司的投资研究部总经理Shoichi Arisawa表示:“日本股市暴跌主要是因为担心美国经济可能陷入衰退。”

另一个打击日股的大利空是日元大涨,美联储降息前景打压美元汇率,加上日本央行坚持加息,大幅提振日元汇率,在短短3周多的时间里,日元兑美元汇率狂升10%,对日本出口商行情造成致命打击。

避险货币日元表现较佳,兑美元一度高见141.7,升3.3%,是今年新高。美元指数一度低见102.16,是1月12日以来最低位,跌1.02%。欧元兑美元高见1.101,是1月2日以来最佳,升幅达0.89%。

(美元指数日图 来源:FX168)

日元这波涨势始于7月31日,日本央行将指标利率从0.1%上调至0.25%,央行还表示对今年升息持开放态度,紧接着连续3天,日股一路杀低,日经指数上周四大跌3.5%,上周五重挫5.8%。日元则持续走强,周一盘中,日元兑美元汇率升至141水平,创七个月高点,

日经平均指数波动率指数(VI)在5日下午一度急升至50以上,为自2020年4月新冠疫情爆发以来的最高水平。股市暴跌导致追缴保证金的个人投资者抛售和积累了多头头寸(买入持仓)的CTA(商品交易顾问)的止损交易增加。

对此,日本政府首席发言人林芳正表示,日本政府将“继续保持警惕,并密切关注市场发展”。“我们意识到本次股市暴跌以及日本经济状况有各种评价,但政府将继续努力彻底摆脱通缩,并向以增长为驱动的经济转型。”

日股崩溃之际,全球风险资产惨遭血洗,就连黄金也沦落为牺牲品。比特币一度狂泄16.8%,失守5万美元关口,低见约4.92万美元。现货黄金一度低见2364.43美元,重挫3.2%,巨震超90美元。

这种恐慌也很快延续至欧美股市,泛欧Stoxx 600收市滑落2.17%,即市最大跌幅曾达3.62%,油气股及公用股均挫约3.5%。英德法股倒退2.04%、1.82%、1.42%。

美股道指曾暴挫1237点,收市仍维持1033点或2.6%跌幅;标指挫3%;纳指跌3.43%,盘中最多下滑6.36%。英伟达传押后推出新款AI芯片,股价一度狂泄15.5%,收市跌6.4%;英特尔挫6.3%。

俗称“恐慌指数”的VIX波动指数最多爆升181%至65.73,冲上新冠疫情爆发初期的水平。市况震荡,部分散户交易平台出现系统故障。

ForexLive分析员Adam Button表示,恐慌情绪主导下,投资者争相离场,几乎所有投资工具也遭到抛售。

由于全球股市集体崩盘,市场的恐慌情绪导致投资者大量押注各国央行降息。有激进的分析认为,美联储在9月会议之前就有理由采取行动,一周内降息25个基点的可能性为60%。

高盛表示,如果其预测失误,8月就业报告像7月一样疲软,那么9月份50个基点的降息可能性很大。花旗也表示,9月和11月都可能降息50个基点。摩根大通经济学家将其对美联储预测的观点改为在9月和11月政策会议上各降息50个基点。他们还认为,美联储存在会议间进行紧急降息的可能性,有“强有力的理由”在计划的9月18日政策公告之前就采取行动。

日本央行投降了!日股大逆转

在周一的市场大跌和两位数的损失后,由于美联储的评论和数据缓解投资者对股票估值和可能的美国衰退的担忧,日本股市周二(8月6日)大幅反弹。日经指数收盘上涨10.2%,或3,217.04点,创下有史以来最大单日点数涨幅。

周三(8月7日)日股一度暴跌超过900点,随后在日本央行副行长内田真一的鸽派言论下大幅反弹,促使日经指数大逆转,并导致日元走弱。

日本央行副行长内田真一(Shinichi Uchida)在日本金融市场出现历史性波动后发出强烈的鸽派信号,他承诺在市场不稳定时不会加息。内田真一周三表示,如果金融市场不稳定,日本央行不会提高政策利率。这是内田真一在日本股市历史性崩盘后的首次公开讲话。在他发表讲话后,日元兑美元汇率暴跌逾2%,日本股市随即大幅反弹。

内田真一周三在日本北部的函馆对当地商界领袖发表讲话时说:“我认为,由于国内外金融和资本市场的发展非常不稳定,日本央行需要在目前的政策利率水平上保持货币宽松。”

内田真一的言论与最近行长植田和男的强硬立场形成对比,提振了日经指数,并导致日元走弱。

(美元/日元日图 来源:FX168)

分析师指出,内田真一的言论突显出市场多么渴望听到央行官员的鸽派论调,让投资者放心,政策制定者仍是全球格局的一部分。日元的暴跌尤其受到欢迎,因为这降低了新的、匆忙的套利交易平仓的可能性,以及由此产生的去杠杆化冲动。

法国农业信贷表示,日本央行副行长内田真一的言论证实,日本央行可能会对很快再次加息持谨慎态度,这将给日元带来压力。

内田真一是一名资深政策设计师,曾积极参与日本央行大规模货币宽松计划的设计;该计划持续了十多年。内田真一因在制定日本央行行长植田和男(Kazuo Ueda)政策正常化的过程中发挥重要作用而广为人知。

Saxo Markets货币策略主管Charu Chanana说,内田的评论“目前可以为日本股市带来一些稳定,但无法消除对美国经济数据和衰退担忧的关注,这也是我们最近看到下跌的巨大催化剂”。

“在这种高波动性和对美国经济担忧的环境下,重新进行新的套利交易仍然很困难,”她说,“日元目前可能会在145附近的区间内波动,但随着美联储接受降息,风险回报仍倾向于进一步走强。”

美国初请“立功” 市场疯狂反弹

没有人能预料到市场本周的动荡会如何结束,但令人惊讶的是,仅凭一份每周美国失业救济申请报告,就几乎消除了因美国经济衰退临近而引发的投资者恐慌所造成的大部分损失。

后半周,市场情绪的改善源于美国初请失业金数据,数据显示申请失业救济的人数少于预期。该数据缓解了上周五就业数据差于预期后引发的对劳动力市场的担忧,这一担忧曾引发了全球市场对经济衰退的恐惧。

美国劳工部周四公布的数据显示,8月3日当周初请失业金人数经季节调整后为23.3万人,减少了1.7万人,为约11个月来最大降幅。路透调查的经济学家此前预计,上周初请失业金人数为24万人。

美股周四止跌回升,道指一度劲弹逾700点,标指录得2022年11月以来最大单日升幅。道指高开176点后迅即拉升,曾飙744点,高见39508点;标指最多回升2.5%,以科技股为主的纳指一度劲涨3.1%。俗称“恐慌指数”的VIX波动指数回落逾14%,至24下方。

Bannockburn Global Forex首席市场策略师Marc Chandler表示:“有关衰退即将来临的讨论似乎很离谱。”

“这真是动荡的一周,”Social Finance Inc.的Liz Young Thomas表示,“市场起伏不定,我们了解到市场对美国经济数据放缓的敏感度有多高,日元套息交易的影响范围有多广,以及投资者多么习惯于将降息视为解决一切问题的灵丹妙药。”

摩根大通提到,全球四分之三的套息交易已经拆仓,相关交易的回报自5月以来累跌10%,令今年升幅化为乌有,并认为在美国大选等因素下,套息交易在中至长期而言不是吸引的交易策略。

不过,City Index分析员Fawad Razaqzada认为,股市依然脆弱,需要有更多大市见底的证据,才令好友重回市场。他指出,整体市场情绪维持谨慎,有信心趁低吸纳的投资者不多,尤其是美国下周将公布通胀数据。

全球市场的重新定价如此剧烈,以至于一度利率掉期市场暗示美联储下周有60%的概率会紧急降息、早于美联储9月的下一次预定会议。周五的定价表明,9月份大约有40个基点的降息预期。

高盛对冲基金业务全球主管Tony Pasquariello表示,在全球市场经历动荡一周后,最糟糕的抛售可能已经过去,但投资者目前需要对大的方向性押注保持严格控制。此外,摩通料美国今年陷衰退概率升至35%,维持明年下半年概率45%的预测不变。

中国经济出现转机

周四美国初请数据降低了经济衰退的担忧,周五提振市场情绪的还有中国数据。即使是备受担忧的中国经济放缓问题,也出现了一些转机。

周五的消费者通胀数据显示,7月价格上涨幅度超出预期,而周三的贸易数据显示,进口增长意外回升。这表明世界第二大经济体陷入全面通缩的风险有所降低。

中国国家统计局周五(8月9日)发布的数据显示,7月居民消费价格指数(CPI)同比上涨0.5%,高于6月份的0.2%,超出路透社调查的经济学家预期的0.3%涨幅。环比来看,CPI环比上涨0.5%,而6月份为下降0.2%,预期为上涨0.3%。扣除波动较大的食品和燃料价格后的核心通胀率在7月份上涨0.4%,低于6月份的0.6%。

与此同时,工厂出厂价格则延续了自2022年底开始的通缩趋势,7月份的生产者价格指数(PPI)同比下降0.8%。这一降幅略低于预期的0.9%,与6月份的0.8%降幅持平。

瑞穗证券亚洲有限公司的高级中国经济学家Serena Zhou表示:“不利的天气条件和去年猪肉价格的低基数,而不是不断增长的国内需求,是主要驱动因素。我们预计2024年下半年将有协调的财政和货币支持。”

数据公布后,离岸人民币小幅走高,而中国债券期货下跌。基准的10年期国债收益率小幅上升一个基点,至2.19%。本周,国有银行一直在积极抛售国债,以引导收益率走高。中国股市早盘走高,沪深300指数上涨0.7%,恒生中国企业指数上涨近2.4%。

经济学家呼吁中国政府出台更多刺激措施,以应对疲软的国内需求。瑞穗的Zhou表示,地方政府债券和补贴可能在提振消费、缓解与债务和房地产低迷相关的风险方面发挥关键作用。

黄金坐上疯狂过山车

本周出市场恐慌抛售令黄金沦落为牺牲品,周一疯狂巨震超90美元,一度触及2364美元,周四大幅反弹逾40美元至2420美元上方,本周跌幅缩减至10美元左右,最终收跌0.42%。

(现货黄金日图 来源:FX168)

周一全球市场遭遇疯狂抛售,黄金也因其他资产被迫追加保证金遭到抛售,金价一度巨震超90美元,随后由于美国ISM服务业PMI报告缓和劳动力市场严重疲弱的担忧,与此同时,美联储官员的言论强化了今年晚些时候美国降息幅度更大的预期,金价因此扳回部分跌幅。

“由于黄金的高流动性,最近几天金价一直波动。其他资产类别的追加保证金可能导致部分黄金持仓被抛售,以弥补其他头寸的损失,”瑞银分析师Giovanni Staunovo表示,“我们对黄金的前景保持乐观,目标是到今年年底达到2600美元。当美联储开始降息周期时,金价将进一步走高。”

Gainesville Coins的首席市场分析师Everett Millman表示,他预计8月的季节性利好将支持黄金,尽管面临地缘政治和市场动荡。

Millman表示,周一市场下跌时黄金的急剧下跌是预期中的情况,“有点反直觉的是,当其他市场下跌时,贵金属通常会表现出这样的标准反应,”他说,“黄金非常流动,容易出售,当风险资产下跌时,黄金的第一次反应通常是下跌。这就是为什么我不感到惊讶,因为对冲基金和财富管理公司必须出售一些东西来弥补损失。”

ANZ商品策略师Soni Kumari表示:“如果即将发布的美国经济数据显著疲软,而美联储变得更加鸽派,金价将向2,500美元或更高的方向发展。”

她补充道,交易员还将关注主要消费国中国的数据,并且在地缘政治紧张局势仍在背景下,避险需求应该会持续。

在经历了本周几乎空白的数据日历后,市场动态消息将再次增多。下周的重点包括周二发布的美国7月生产者物价指数(PPI),接着是周三的美国7月消费者物价指数(CPI),周四的7月零售销售和每周失业救济申请,以及周五早上的美国7月新屋开工和建筑许可证数据,随后是初步的8月密歇根大学消费者信心调查。