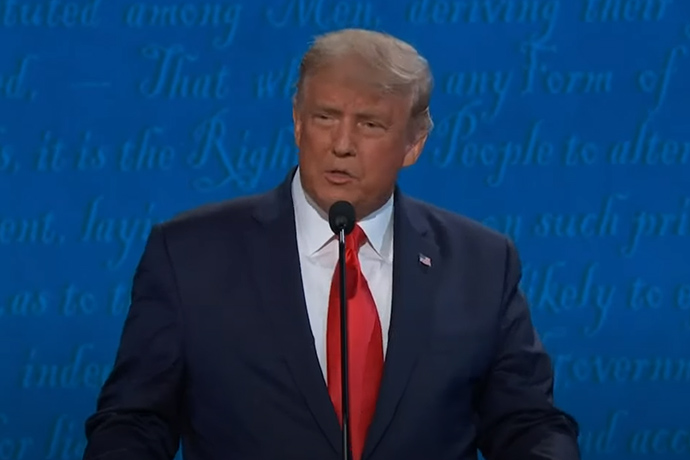

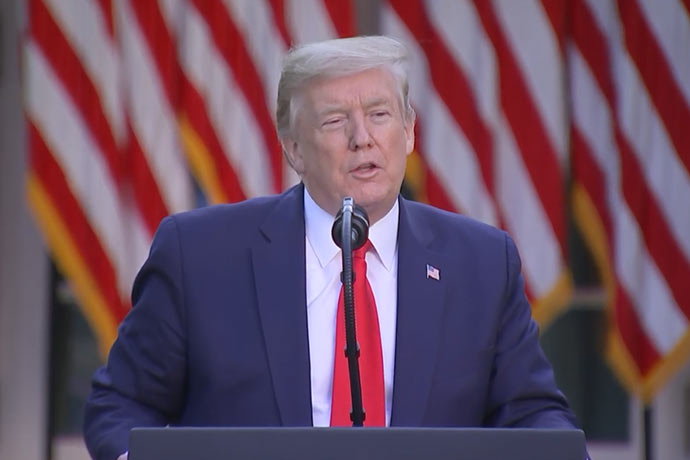

FX168财经报社(亚太)讯 投资者若期待2025年市场平静如常,需警惕更多像8月那样的冲击事件,因为围绕特朗普税收与关税政策的不确定性可能搅动市场。

美银、摩根大通和西班牙毕尔巴鄂比斯开银行(BBVA)的策略师们认为,持续的期权抛售将总体压低波动性。摩根大通预计芝加哥期权交易所波动率指数(VIX)平均值约为16,略高于2024年的15.5。然而,BBVA指出,一系列因素可能引发更多波动,包括:美国关税政策的不确定性上升;地缘政治紧张局势;集中度与估值的过度膨胀;融资市场压力迹象;就业市场疲软。

BBVA策略师Michalis Onisiforou在一份客户报告中写道:“持续的经济增长以及波动性抛售策略的流行,应会支撑欧美市场结构性低波动的环境。然而,多个因素指向更高的整体波动水平和更频繁的波动爆发。”

美银预计市场特征为长时间的平静期被“肥尾效应”(即突然的大幅波动)打破。该行预测,标普500指数的脆弱性冲击频率将比过去80年高出五倍,并认为市场可能已临近另一次指数级别的大型冲击事件。

压抑波动的技术因素

美银指出,末日期权(0DTE)、银行推销的量化投资策略以及通过卖出期权增加收益的ETF,将为市场增加供应,使经纪商采取做多波动策略(long gamma)。这往往抑制市场波动,因为经纪商需要在市场下跌时购买更多期货或股票,在市场上涨时卖出以保持头寸平衡。

摩根大通同样提到,虽然技术因素抑制波动性,但宏观指标显示波动性应更高。数据显示,VIX的合理均值应约为19。尽管欧美投资者的波动性抛售预计将继续,但亚洲尤其是中国和香港受经济压力、刺激措施以及美国关税相关不确定性的推动,波动性的需求更高。

Dominice & Co.资产管理公司合伙人兼投资主管Pierre de Saab表示:“当前低波动环境可能是暂时的:投资者已经将所有关于特朗普政策利好的消息计入价格,但却忽视了这些政策可能产生的负面影响。2025年的市场上行空间可能较弱,同时市场因特朗普非传统政策方法导致严重动荡的风险会更高。”

关税与税收政策的双重影响

瑞银集团策略师认为,关税与减税政策之间的对冲效应可能引发更多波动。该行美国股权衍生品研究主管Max Grinacoff表示:“明年上半年,我们可能直接进入一个相对较高的股票波动环境。”

瑞银表示,潜在的关税升级可能会促使美联储转向更鸽派立场,从而降低债券波动性。该行建议购买2025年6月到期的标普500指数跨式期权,同时通过出售iShares 20 年期美国国债ETF的跨式期权来融资。

对冲建议

法兴银行的策略师预测2025至2026年的波动性将持续上升。该行衍生品策略师Jitesh Kumar表示:“我们的模型预测波动性将上升,建议在波动性下跌时买入。”

美银和摩根大通均建议,通过购买VIX看涨期权并出售标普500看跌期权,以低持有成本对冲市场大幅下跌的风险。由于波动率指数在市场动荡时反应迅速,这种组合头寸可以在市场受冲击时提供缓冲,同时通过标普500的看跌期权赚取溢价。

美银还推出定制的篮子分散交易,并指出创纪录的股票脆弱性是其表现的驱动因素。美银策略师Benjamin Bowler指出,“2024年标普500最大成分股的脆弱性冲击达到30年来的极端水平,如果人工智能热潮继续,这种情况可能不会缓解。”