FX168财经报社(亚太)讯 目前,平均家庭股票配置比例表明,美国股市在未来四年的实际总回报率年化为-1.5%。

在就职第一天,当选总统唐纳德·特朗普可能将面对一个比美国历史上任何一次就职日都更加高估的股市。

由于特朗普一向将股市视为其成功的晴雨表,如果未来四年市场表现能达到历史平均水平,他将需要付出极大的努力。

特朗普在竞选总统期间承诺实施新关税政策,并在准备上任时继续推进这一议程。以下是需要了解的内容以及可能的变化。

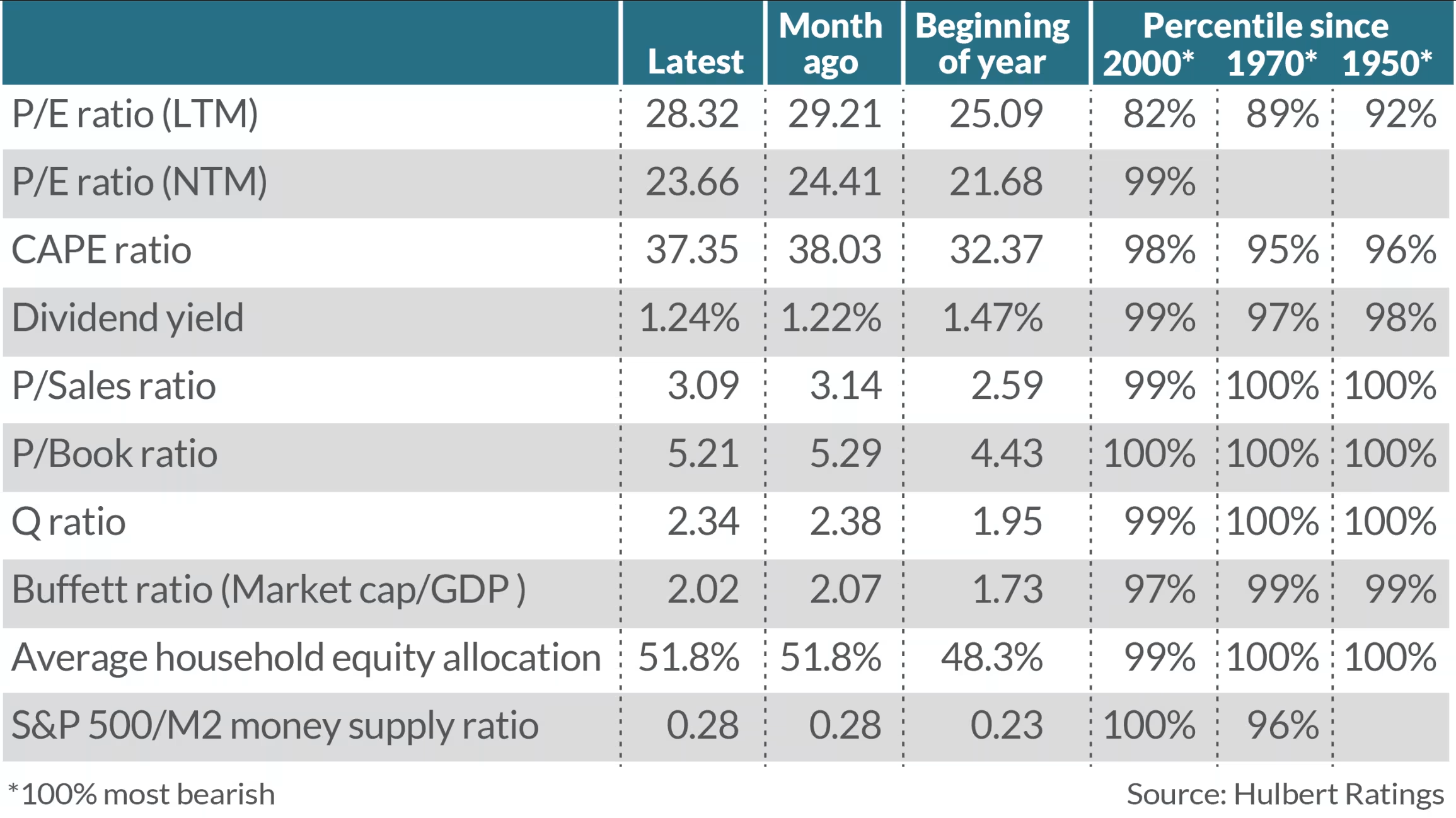

请考虑下表中列出的估值指标的隐含预测。尽管这些指标因其预测美国市场10年预期回报率的能力而被列入表中,但它们在预测四年回报率方面也有相当不错的记录。总体来看,它们隐含的预测是,在现在到2029年1月的就职日期间,股市仅能跟上通胀。

(图源:Hulbert Ratings)

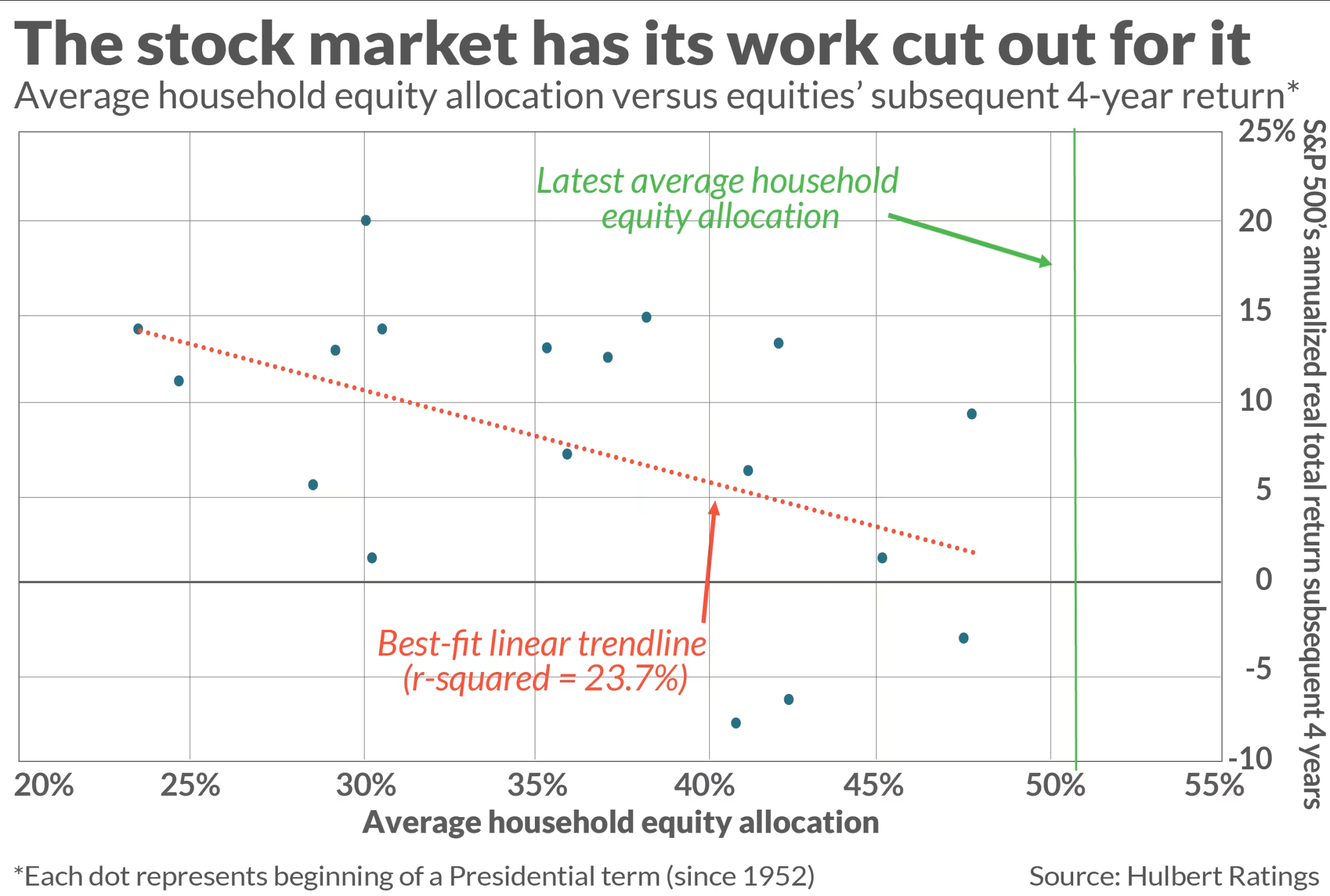

在这些指标中,在预测四年回报时,最具统计意义的记录是美国普通家庭的股票配置。

以下图表显示自1952年以来每个就职日此指标的位置,以及随后四年股市经过通胀调整的总回报率。可以注意到,最佳拟合数据的趋势线呈现出陡峭的向下倾斜,表明更高的平均家庭股票配置比例通常与更低的随后四年回报率相关。

图表中还标注了当前的平均家庭股票配置比例(绿色竖线)——51.8%,相比2024年初的48.3%有所上升。通过趋势线外推,预测未来四年的实际总回报率为年化-1.5%。

(图源:Hulbert Ratings)

历史不会重复,但往往押韵。正如图表所示,尽管下行趋势在统计上显著,但数据中仍然存在很多噪声。例如,2020年就职日家庭股票配置比例也创下纪录新高,但自那以来,标普500指数经通胀调整的年化总回报率达到9.3%,高于自1952年以来7.2%的实际回报率平均值。

尽管如此,未来四年估值的风向对股市并不有利。上述表格显示定期监测的每个指标在当前相对于其历史分布的位置,涵盖了三个不同的历史时期(自2000年、1970年和1950年以来)。在这些指标中,100%表示最悲观,而几乎所有指标的数值都超过90%,许多甚至达到100%。