外资周五爆买A股244.4亿元,当晚日元汇率跌破158,这两者会有联系吗?真的像外界如讨论的那样,从海外股市撤出的全球资金,转向投资新兴市场?

1

外资周五爆买A股

周五,北上资金净买入A股244.4亿元,单日净买入额创陆港通开通以来新高!

绝了,要知道,北上资金有史以来单日净买入额超200亿,加上本次也就共5次。怎么这么突然?

明明本周前四天,A股还在8000亿的范围内缩量震荡,沪指数次冲击3100点后无功而返,完全无视隔壁仿佛打了鸡血的港股。

看着这割裂的两个股市,真是让人有点摸不着头脑,蒙头问一圈,得到的答案是:A股节前效应,港股有政策大红包和外资流入。

好家伙,转头就看到,外资周五爆买A股244.4亿元,用钱砸出了个历史记录,A股也一扫颓势,重上万亿成交额,妥妥放量大涨。

果然是老外,他们看起来是真不知道A股在准备放五一假期了,哪像节前的内资,往往扮演隔岸观火的角色。

外资周五爆买A股,搭配五连阳的港股,让人顿生:牛市来了的大胆想法。

要验证这个大胆想法能否成立,首先弄明白,真是外资力量推动港A股上涨?如果是,进一步探讨是什么因素推动外资流入,最后则是这些因素的可持续性。

2

港A股上涨的推动力

目前市场上的主流观点认为,近期港股上涨跟基本面关系不大,主要源于资金环境改善,外资是加仓主力。

那外资为何选择在此时加仓港股?

其实押注美联储降息,转向投资新兴市场是今年热门的投资选择之一。国际金融协会(IIF)数据显示,3月新兴市场外资投资组合净流入约327亿美元,是连续第五个月净流入,其中股市吸收了102亿美元。

美国银行3月份基金经理调查也佐证,新兴市场股票3月出现了自2017年4月以来的最大资金流入,中国股市是其中主要的受益对象。

汇丰表示,全球新兴市场基金已从对A股的低配仓位,转为中性,而亚洲基金对A股的敞口目前处于7个月高位。这一变化的代价是大幅削减对中国台湾股市的配置。

4月18日的新闻报道,资管公司Ashmore正在减少对印度股票的头寸,并将中国列为其新兴市场基金的投资首选,料中国股票势将迎来反弹。

需要明确的一个前提是,资金虽然持续五个月流入新兴市场,但规模并不大,更像是在小试牛刀。

在港股本周强势五连阳发生之前的事是,美股4月19日上演黑色星期五,纳指当日大跌超2%、全周跌幅超5%,连续四周下跌,标普周跌3%,创硅谷银行倒闭以来最大周跌。美股七巨头市值一周居然蒸发超1万亿美元。

无独有偶,日股上周也是泥沙俱下,日经225指数上周累积跌幅居然高达6.21%。

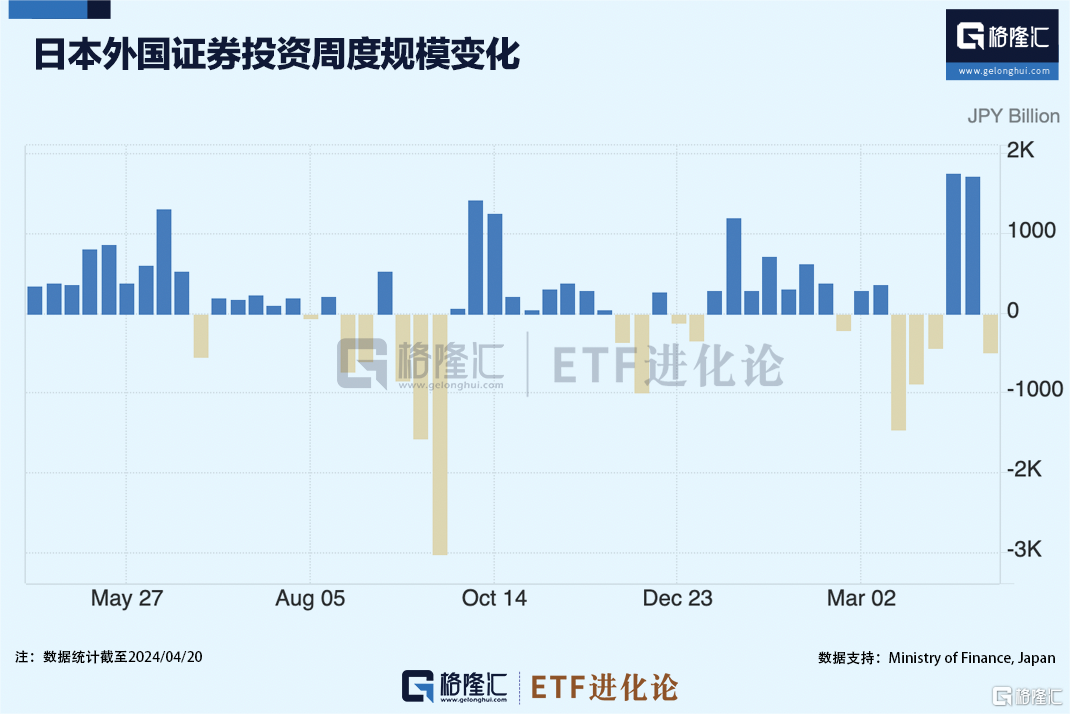

日本的外国证券投资规模在4月前两周刚恢复净流入,截至4月20日当周,马上被抛售4924亿日元。

笔者偏向于认为在美股、日股等海外股市承压下跌的情况下,获利了结流出来的资金重新寻找新的价值洼地,那新兴市场显然是不错的去处。

ETF进化论在《这个指标在崩溃,猎杀开始?》一文提及随着流动性枯竭的信号越来越明显,资金撤出美股的的态度也很坚决。美国银行援引EPFR Global的数据称,截至本周三(4月17日)的两周内,投资者从股票基金中赎回了211亿美元,是自2022年12月以来最多的两周。

你们看,3月的新兴市场股市花了一个月时间才吸引了102亿美元,美股4月稍微地震一下,两周就有221亿美元流出来。

一下子出来这么多资金,如此巨大买盘,看中一个目标,不就是掌中之物嘛。

如果以上观点猜测成立,别的新兴市场股指想必也有一样表现。

跟踪东南亚科技上市公司的东南亚科技ETF也是从本周一开始强势上涨,跟恒生科技指数的走势有异曲同工之秒。

如此看来,美股、日股承压下跌,很可能是本周以港股为首的新兴股市表现亮眼的理由之一。

至于外资为何在周五突然下定决定,爆买244.4亿元,难道真的是回心转意了?

是时候好好重温一下东吴证券宏观团队关于《外资“回心转A”需要什么条件?》的中观点——在美联储宽松的大方向上,今年外资要“回心转A”,重要的条件之一是日股的表现不能太好。

不可否认的一点是,2022年之后的这一轮美元流动性扩张,日股成为了外资优先选择,因此,我们看到去年至今,A股和日股呈现明显的跷跷板走势。

综上所述,本轮港股的强势是在美股、日股走弱的情况下,从这两个股市流出来的资金寻找价值洼地来避险,本质是避险资金在推动。

万一美股、日股又重新强势,目前交易逻辑还能成立吗?

3

外资的避险交易还能继续吗?

现实是,科技巨头本周打了个漂亮翻身仗,英伟达周五大涨超6%,收复抹平上周所有跌幅,力挺美股强势反弹,纳指周五涨2%,创两月最大涨幅,全周涨超4%,标普创五个月最大周涨幅。

虽然周四公布的美联储青睐通胀指标核心PCE物价指数一季度意外回升,叠加一季度GDP逊于预期,令市场担心美国经济有滞涨风险,但周五公布的3月核心PCE物价指数总体未出意外,同比增速略高预期,环比持平预期,属于中性数据,并不会推迟降息预期。

PCE公布后,10年期美债收益率走低至4.66%,加速脱离五个月高位,不过,本周收益率仍攀升,体现出推迟降息预期威胁当前。

看起来,美股仍然很强,叠加日元继续“自由落体”,日股一般也不会弱。

东吴证券宏观团队认为除了美联储降息,如果以日本为代表的经济体货币宽松不及预期,甚至边际紧缩,将利于外资回流A股。

然而日本央行4月议息会议后,日元接连跌破156、157、158,五日连创1990年来新低。因为这场会议妥妥展现什么叫“摆烂”。

短期来看,避险资金继续大量流入新兴股市的逻辑似乎面临一定的考验。但外资周五突然发疯一样买入A股,想必除了避险因素,一定还有别的原因,尤其是港a股的地产板块午后突发拉升。

ETF进化论在《突发!大佬开始卖出这只10倍明星股》提到:最早警告恒大暴雷的分析师发表最新观点,看好中国房地产股票,突然转向,罕见唱多中国房地产市场。

瑞银大中华区房地产研究主管分析师John LamJ在最新的采访中表示:“在三年的看跌之后,由于政府的援助,我们第一次对中国房地产行业变得更加乐观。”

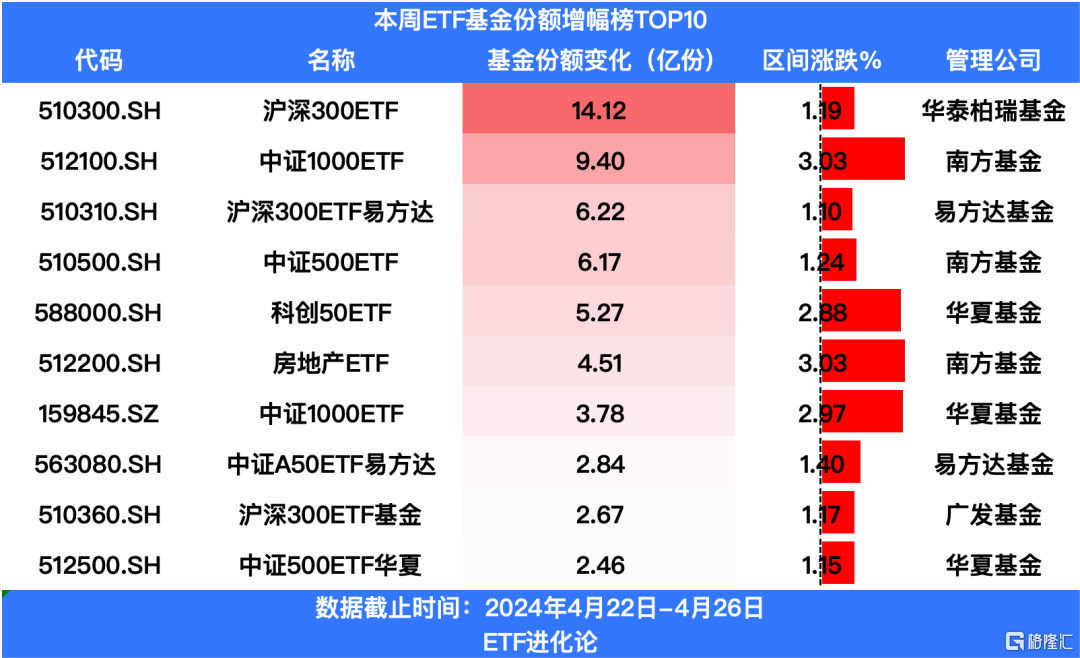

从ETF的资金本周变化也可看到一些端倪。

从ETF份额增幅榜TOP10来看,9大席位都是宽基ETF,唯有南方基金房地产ETF一只行业主题ETF,该ETF份额本周增加4.51亿份。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

其中的3.45亿份是场外资金,在周五当日申购的。

长期来看,降息落地、在弱美元环境主导下,资金回流新兴市场的逻辑依旧存在。

亿万富豪Cliff Asness创立的量化基金AQR Capital Management LLC正加大力度押注新兴市场股市将跑赢美股,其表示,即使今年或明年不行,但从更长期来看,新兴市场也几乎肯定会跑赢美股。

目前对中国股市持谨慎态度的共同基金已转向看涨,理由是定价偏低、金融与监管风险完成定价以及中国公司盈利改善。