FX168财经报社(北美)讯 在将于周一(8月30日)迎来91岁生日之前,股神巴菲特一直在采取措施,确保伯克希尔哈撒韦公司——以及他的最终继任者——能够更好地从技术驱动的经济中获益。

这家企业集团的经营业务是由一些公司组成的,这些公司专注于传统的经济支柱,从铁路到电池、保险、家居和零售。由于旧的经济导向,伯克希尔错过了在亚马逊世界看到的爆炸式增长多年。但这位“奥马哈先知”(Oracle of Omaha)正在展示,他对那些偏离伯克希尔原有经济核心、以适应新世界的投资持开放态度。

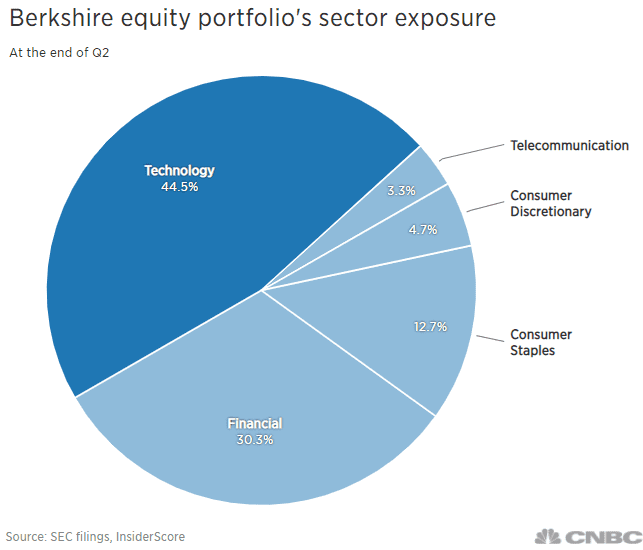

根据InsiderScore.com的数据,由于伯克希尔持有大量苹果股票,该公司对科技股的敞口已增至其投资组合的45%。伯克希尔于2016年首次投资苹果,目前已超过1200亿美元,成为迄今为止最大的股权投资。10年前,伯克希尔哈撒韦持有的最多的股票中,除了IBM以外,几乎没有科技股。

为了押注增长,伯克希尔哈撒韦曾涉足首次公开发行(IPO)和IPO前投资,这位传奇投资者曾嘲讽过这一点。外界普遍猜测,巴菲特的投资副手库姆斯(Todd Combs)和韦施勒(Ted Weschler)策划了这些打破伯克希尔传统的押注。

(来源:美国证监会文件、InsiderScore、CNBC)

“投资组合发生了相当重大的变化。现在,它真的是面向新经济,”Edward Jones的伯克希尔分析师James Shanahan表示。“他给了库姆斯和韦施勒更多的灵活性和机会,让他们深入了解公司业务。”

在2018年巴西金融科技公司StoneCo上市后的几天内,伯克希尔哈撒韦公司就投资了该公司,由于该公司股价自上市以来上涨了一倍,其持股已增至7亿美元以上。在那一年,伯克希尔还入股了印度最大的数字支付初创企业Paytm,后者已提交了IPO申请。

2020年第三季度,该集团以IPO价格购买了价值2.5亿美元的雪花股票,并以发行价从另一位股东手中购买了404万股。2021年6月,伯克希尔在巴西数字银行Nubank的母公司进行了5亿美元的IPO前投资。

作为“买入并持有”(buy-and- holding)投资的先驱,巴菲特曾直言不讳地表示,他不喜欢在公司上市时买入。巴菲特此前曾将购买被炒作的IPO与试图中奖相提并论,认为这不是一个可靠的投资基础。在最近的IPO热潮之前,巴菲特最近的一次大型IPO是1956年福特的首次公开募股。

CFRA Research的伯克希尔分析师Cathy Seifert表示:“如今的股票投资组合比10年或15年前更有活力。”

他说:“他们肯定会试一试,尝试一些新的经济股。除非你在这方面有一定敞口,否则很难产生阿尔法值,尤其是考虑到它们往往倾向于以大盘股价值为导向。”

伯克希尔在科技领域的投资增加到45%左右,但最近退出了一些大型金融投资,包括摩根大通、富国银行和PNC Financial。截至6月底,该集团仍持有美国运通和美国银行(的大量股份。

逾1000亿美元的现金储备

对于巴菲特的铁杆观察人士来说,他们年复一年地问着同样的问题——他什么时候才能完成那笔“大象般庞大”的收购?考虑到他严谨的价值取向,答案可能会让很多人失望。

晨星公司的伯克希尔分析师Greggory Warren表示:“我认为,他之所以没有采取过于激进的行动,是因为他几乎不想让他所做的最后一笔交易成为一场灾难,那笔交易将会让他被人铭记。”“他不想通过收购一些可能对他没有帮助的东西,来拖累下一个掌控大局的人。”

截至6月底,伯克希尔哈撒韦的现金储备为1440亿美元,尽管该公司实施了大规模回购计划,但仍接近历史最高水平。

几十年来,公司和私人股本公司都把自己投给了巴菲特,他是拥有最多现金的最大鲸鱼之一。但与快速周转的杠杆收购不同,伯克希尔一直是一个更持久的买家,同时也给予公司经营业务的自主权。

然而,近年来,私人股本一直在蓬勃发展,利率处于创纪录的低点,而且企业也受到了来自特殊目的收购公司(SPACs)的新买家的追捧,这些公司提出的上市要约可能更具吸引力。

目前的市场估值接近21世纪初互联网泡沫之前的水平。据Warren说,伯克希尔希望成为整合者的公用事业和输电股已经变得非常昂贵,因为这些股票成为渴求收益的投资者的首选。

Seifert说:“事实上,伯克希尔哈撒韦还没有达成一笔重磅交易,我不认为投资者会让他坚持下去。”“我认为他们仍然相信他的判断和敏锐,尤其是考虑到目前的估值水平。”