新年伊始,全球股市普遍上涨。今年迄今为止,标准普尔 500 指数上涨了约 6%,纳斯达克指数上涨了 12.35%,加拿大TSX指数上涨了 6.59%,香港恒生指数上涨了12.63%。近期逐步降低的通胀数据可能会令全球央行放缓加息步伐。本周三,加拿大央行成为全球第一家暂停货币政策紧缩的主要央行。

另外,美国第四季度企业业绩喜忧参半,还没有出现很多投资专家预测的大幅度下跌的现象。下周美联储的加息决定以及是否鹰派的倾向将决定第一季度股市能否转向牛市。

美国

本周市场回顾

本周五标准普尔500指数以4070.56收盘,较上周上涨2.47%。

道琼斯工业平均指数以33978.08收盘,较上周上涨1.81%。

纳斯达克综合指数以11621.71收盘,较上周上涨4.32%。

10 年期美国国债收益率周五为3.513%。

衡量市场波动短期预期的VIX指数周五为18.51。

GDP

美国商务部周四的报告称,在第三季度增长 3.2% 之后,2022 年第四季度GDP年化增长率为 2.9%,略高于预期(2.8%)。消费者支出较第三季度有所减弱,但仍保持积极。住房市场的急剧下滑帮助拉低了 GDP,而政府支出和私人投资的增加则提高了GDP。

GDP报告缓解了人们对经济衰退的担忧,同时经济放缓的迹象增强了人们对美联储可能放缓紧缩步伐的押注。GDP报告发布后股市上涨。上周首次申请失业救济人数也有所下降,表明美国劳动力尽管最近几个月失去了动力,但市场依然强劲。

个人消费物价指数(PCE)

美国商务部周五报告称,尽管美联储认为关键的通胀指标显示物价上涨步伐放缓,但消费者在 12 月份的支出有所减少。不包括食品和能源的核心 PCE 通胀同比增长 4.4%,符合道琼斯的估计,为 2021 年 10 月以来的最小年度增幅,且低于 11 月份的 4.7%。

与此同时,消费者支出甚至低于已经适度的估计,表明经济在 2022 年底放缓,并助长了对 2023 年经济衰退的预期。经通胀调整后的支出12月份下降 0.2%,低于华尔街此前预期的 0.1%。

分析与展望

本周股市

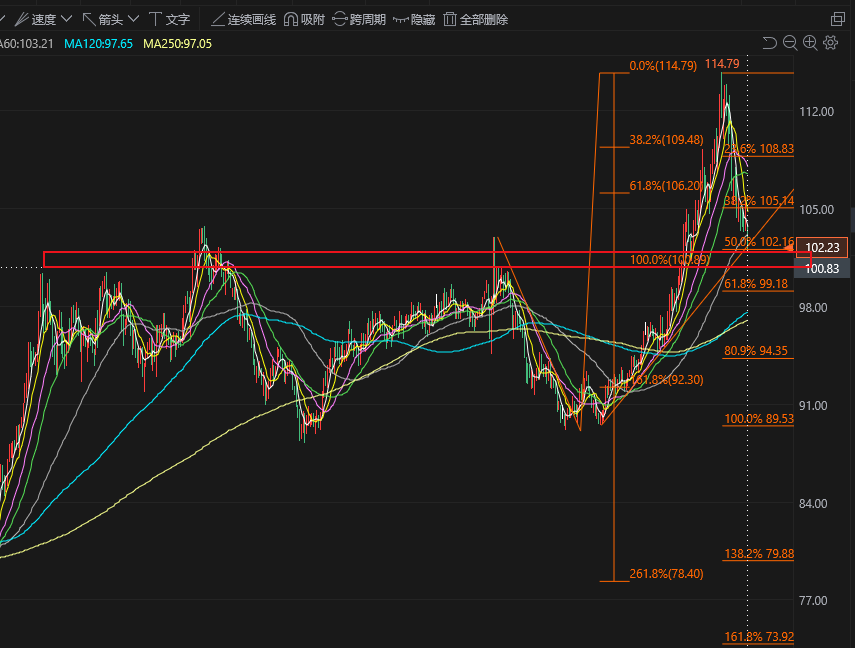

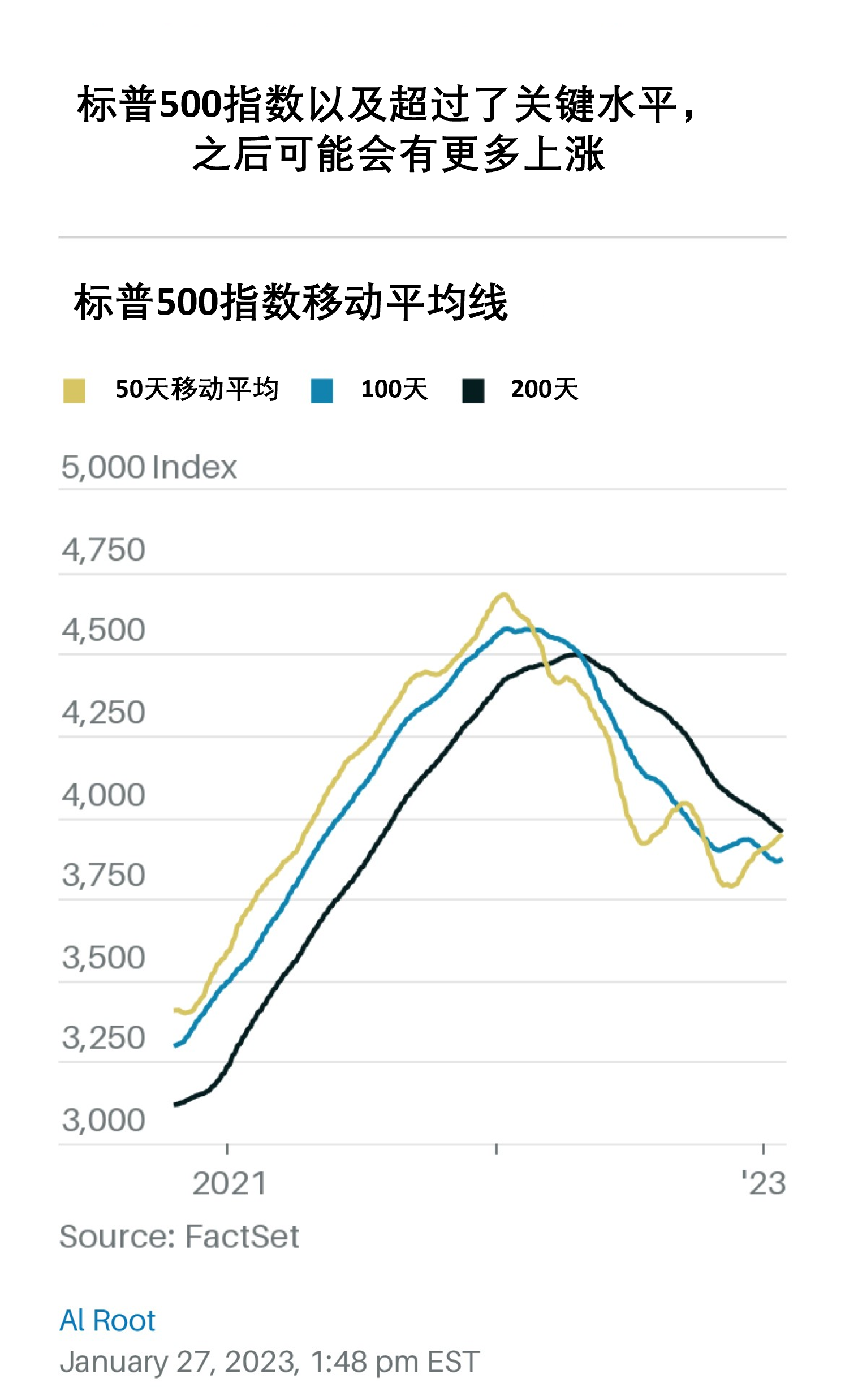

本周美国股市开局良好,道指本周连续5天上涨。特斯拉的股价飙升后,以科技股为主的纳斯达克指数表现出色。今年迄今为止,标准普尔 500 指数上涨了约 6%。本周的涨幅使该指数突破了其200天移动平均线。更重要的是,它的50天移动平均线看起来将在一两天内超过200天移动平均线。这是一个好兆头,周五股市收高,还有更大的上涨空间。

市场预测

根据 Fairlead Strategies 创始人兼技术分析师 Katie Stockton 的说法,标准普尔指数突破 4020 点后,下一个阻力位在 4220 点左右。在本周五收盘的基础上再上涨4%,是交易员关注的一个很好的中期目标。

我们认为,现在美国市场仍然存在很大的风险。首先超买情况普遍存在,而且下周市场要应对美联储加息以及大量宏观和基本面消息,除非下周标普500指数继续高于4020点,否则我们不会大量加仓成长型板块。

美联储加息

现在投资者将焦点转移到下周的美联储政策会议,人们普遍预计美联储将宣布加息 25 个基点,以应对高通胀。

根据 CME Group 的数据,市场已经消化了近 100% 的加息 25 个基点的可能性,这将使利率达到 4.5%-4.75% 的目标区间。

加拿大

本周市场回顾

本周五S&P / TSX综合指数以20714.48收盘,较上周上涨1.03%。

本周五,伦敦布伦特3月原油期货为86.4美元/桶。

周五1加元兑0.7511美元;1加元兑5.1006人民币。

就业市场

加拿大统计局的数据显示,11 月份的职位空缺数量下降了 2.4%,降至 2021 年 8 月以来的最低水平。所有行业的职位空缺数量减少 20,700 个,至 850,300 个。

职位空缺率(衡量空缺职位数量占劳动力总需求的比例)在 11 月份为 4.8%,为 2021 年 6 月以来的最低水平。

分析与展望

加息

面对紧张的就业市场和高于目标的通胀,加拿大央行周三将利率上调 25 个基点至 15 年高位4.50%。央行自去年 3 月份接近于零的水平开始连续八次加息,在九个月的时间里以前所未有的速度上调了 400 个基点。

但央行表示将推迟进一步加息,成为全球第一家暂停货币政策紧缩的主要央行。央行预计经济将在今年上半年“停滞”,但不会出现严重衰退。

央行同时还下调了通胀预期,预计到今年年中,消费者价格指数将降至 3% 左右,到第四季度将降至 2.6%,通胀率将在 2024 年回到 2% 的目标。目前的年通货膨胀率仍远高于这些水平,12 月份为 6.3%,但低于 6 月份 8.1% 的峰值。 由于油价下跌和全球供应链改善,加上银行加息对经济的影响放缓,价格压力继续缓解,央行表示利率可能会达到目标水平。

不过央行表示,通胀前景还存在其他风险。 服务价格可能比预期“更具粘性”。 油价的涨幅也可能超过预期,这取决于俄乌战争和中国经济复苏的情况。

汉邦金融认为:加拿大央行的担心不无道理。随着俄乌战争的进一步升级以及中国全面开放对石油需求的快速增加,反而会导致北美物价再次拔高,从而有可能在下半年令加拿大的通胀暂停下降并转而上升,这些会迫使央行改变现在的“加息中立”立场,在第四季度再次提高利率。

加息对可变抵押贷款持有人的影响

LowestRates.ca 表示,对于每 10万加元的可变利率抵押贷款,房主每月将多支付 20 加元。

多伦多地区房地产委员会表示, 12 月份多伦多平均房屋售价超过 110 万加元,5.25% 的可变利率相当于每月支付 5,251 加元的抵押贷款。如果按 5.5% 计算,每月抵押贷款还款额约为 5,378 加元,每月增加 127 加元。

大温哥华房地产委员会表示,12月份温哥华基准房价为 111.43万加元,当可变利率为5.25%时,每月抵押贷款支付额为 5,312 加元。以 5.5% 的利率计算,每月抵押贷款还款额达到约 5,441 加元,每月增加129 加元。

中国大陆和香港

本周市场回顾

本周上证指数和沪深300指数因春节假期休市。

本周五恒生指数以22688.9收盘,较上周上涨2.92%。

本周五1美元兑6.7835人民币。

分析与展望

恒生指数升至接近 11 个月高位,已连续六周上涨,这是自 2019 年底以来最长的连续上涨。今年迄今为止已上涨 12.63% ,是近 40 年来最好的开端,该指数在 1984 年 1 月飙升了 26%。 根据彭博社的数据,截至周四,港股今年已重获4870 亿美元。

高盛的数据显示,今年前三周,外国资金买入了约170亿美元的在岸股票,超过了2022年全年的130亿美元净流入。 内地投资者同期买入了 17 亿美元的香港上市股票。

在春节假期期间,国内外酒店、航班和景点的预订量上升至三年来的最高水平。整体旅游数据比去年相应的节日季增加了四倍。这些数据增强了投资者对中国将强劲复苏的预期。

野村分析师周五在一份报告中表示,目前中国春节假期的流动性和消费强劲。 另外,鉴于向群体免疫的更快过渡,中国第一季度的增长可能会超过该公司的预测。

国际市场

本周市场回顾

本周五,日经225指数以27382.56收盘,较上周上涨3.12%。

本周五,德国DAX 30指数以15150.03收盘,较上周上涨0.77%。

本周五,英国FTSE 100指数以7765.15收盘,较上周下跌0.07%。

分析与展望

本周数据显示德国商业信心改善以及欧元区服务业和制造业活动回升,引发对欧洲可能避免衰退的乐观情绪,这提振了市场。同时,法国 1 月份消费者数据显示当前的家庭信心和失业担忧保持稳定,但生活水平和未来预期有所下降。

市场预计欧洲央行下周加息25个基点。而欧洲央行管理委员会委员Gabriel Makhlouf成为欧洲央行新一期政策会议召开前最后一位发出鹰派言论的政策制定者,他建议加息50个基点。他并补充说,他们需要在3月的会议上再次加息。

Disclaimer 免责声明

本文稿中包含的信息仅供参考,并不旨在提供特定的投资,保险,财务,税务或法律的建议。文稿可能包含有关经济和投资市场的前瞻性陈述。前瞻性陈述并非对未来业绩的保证,鼓励您在做出任何投资决定之前,仔细考虑风险,并咨询有关专业人士。