【投研周报】RBC财富管理:为什么美国市场在银行倒闭的一个月内反而走高?

文/夏洛特2023-04-01 08:25:48来源:第三方供稿

股市的波动受到很多因素和问题的影响,让人们感觉似乎不可能预测股市对某些事件的反应。但是,就像在搜索和救援中一样,如果有一种优先级策略,可以简化事情,而不是试图考虑所有的事情。

该策略的第一部分是确定真正重要的因素,我将这些因素缩小到了只有三个,这样做可以更容易地管理和处理。其中,几乎每次市场大幅度下跌的共同因素是利率上升和油价上涨。这两个基本因素直接或间接地影响着几乎全球每个人和企业。如果利率和油价大幅增加,可能会给股票价格和经济带来严重问题。而利率大幅降低通常会导致股票价格上涨和经济增长更强劲。

近期美国两家银行的破产和瑞士信贷的接管,这引起了人们普遍的担忧,认为可能会出现更多的银行问题。尽管金融危机仍然历历在目,但并不是每次风暴都会演变成飓风。硅谷银行和瑞士信贷已经有一段时间出现问题。近几周的这些失败似乎更多是由于管理不善而非坏账或金融机构的系统性问题。虽然银行破产吸引了人们的注意力,但它们对利率和油价有什么影响呢?

在三月初,市场共识是美联储将在今年继续加息。但是在这些银行失败之后,共识是美国的利率峰值将比月初预期低1%。恐惧和不确定性,再加上美国银行更加严格的贷款实践,有可能会减缓经济增长,从而使通货膨胀率下降,而无需美联储加息。实际上,我同意那些认为这些银行失败的影响可能相当于利率上调1%的人。请查看美国2年期国债收益率的图表,显示收益率在一个月前急剧下降,从5%以上下降到今天的4.056%。这接近六个月的最低水平。利率仍然是影响股市和经济的最重要因素之一,而银行的失败似乎不那么重要。(图表来源于MarketWatch。)

2020年3月新冠疫情后利率急剧下降有助于避免经济衰退,并成为将股票价格推至六个月后创下历史新高的重要因素,当时没有人预料到这种情况。但是,许多人认为今年股票价格表现不佳。

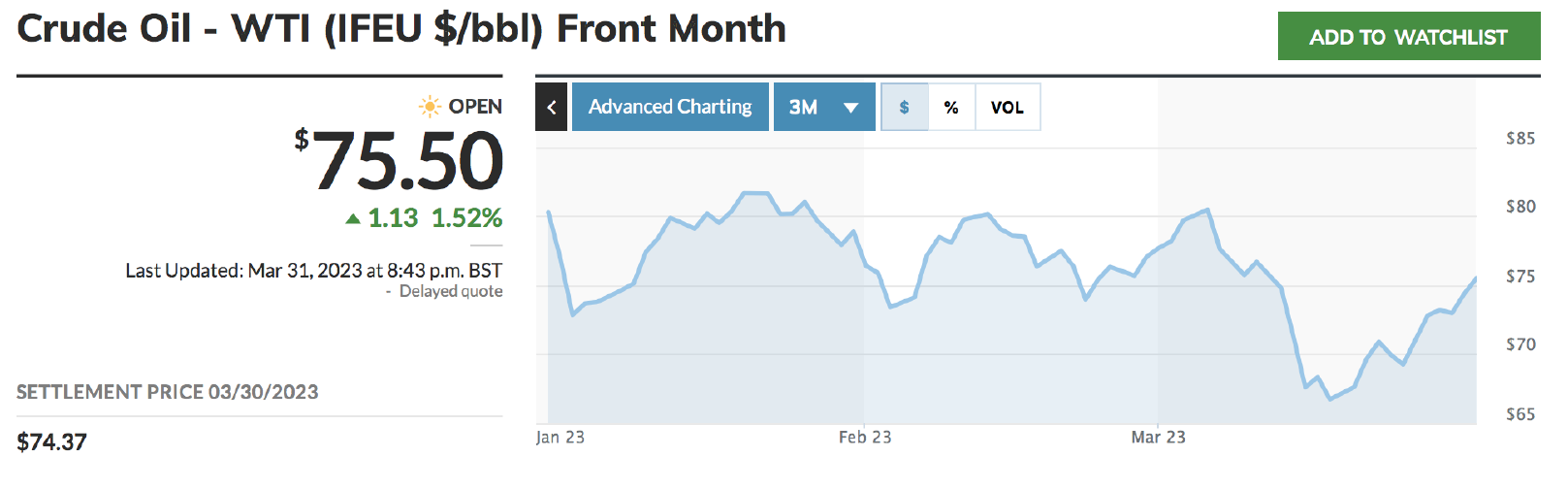

人们对银行倒闭可能导致经济放缓的担忧,也使得油价出现了暴跌。油价在2022年6月达到了每桶120美元的高峰,而上周降至17个月的低点,每桶价格为66美元,几乎是仅仅9个月前高峰时的一半。请参阅下面的3年与3个月的油价图表。

今年3月6日油价为80.46美元,今天为75.50美元。自去年6月见顶以来,油价有不断走高和走低的趋势。如果按百分比计算,油价保持在与1982年至2000年上一个盘整阶段相同的交易区间内,那么未来十年左右,油价应该会在40美元至80美元的区间内交易。有趣的是,有些人认为每当价格再次大幅上涨时,油价就会开始新的牛市。我记得同样的事情发生在1980年代和90年代,但它从未实现。那些去年对油价长期上涨抱有希望的人再次失望了。

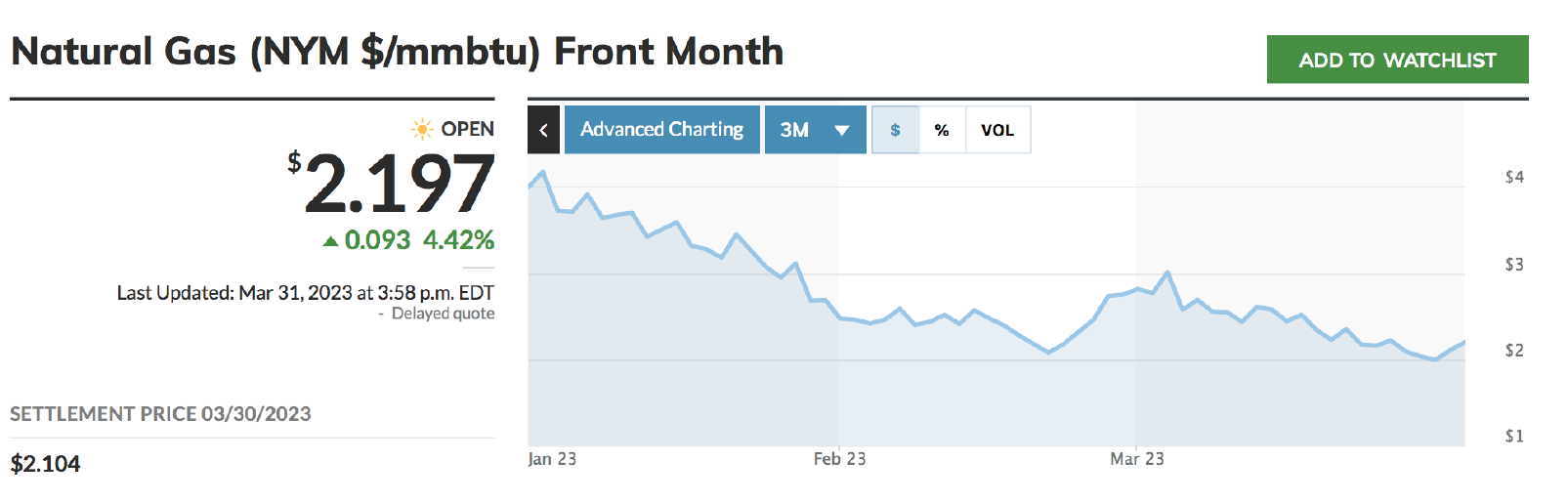

自从3月初3.00美元的价格以来,天然气价格已经下跌了27%,目前为2.20美元。去年价格曾经接近10美元的峰值。

通货膨胀一直是一个主要问题,因为它迫使中央银行提高利率。去年春天上涨的能源价格是通货膨胀的一个主要负面因素。然而,油价和天然气价格的急剧下跌有助于通货膨胀连续8个月下降。美国今天发布的通货膨胀数据显示,月度涨幅为0.3%,年度涨幅为5%。1月的通货膨胀率被修正为5.3%。今天的月度和年度通货膨胀率数据低于预期,这对于利率和股票价格是一个积极的消息。在未来几周中,通货膨胀数据将开始与俄罗斯于2022年2月24日入侵后的价格进行比较。这可能会再次显著降低通货膨胀率,远超预期。一个月后看到实际数据将非常有趣。

第三个非常重要的因素是信心。如果投资者、企业主和消费者拥有信心,他们将更好地准备和应对意外问题。在每次利率急剧上涨后都会出现重大问题。然而,问题从来没有消失过!

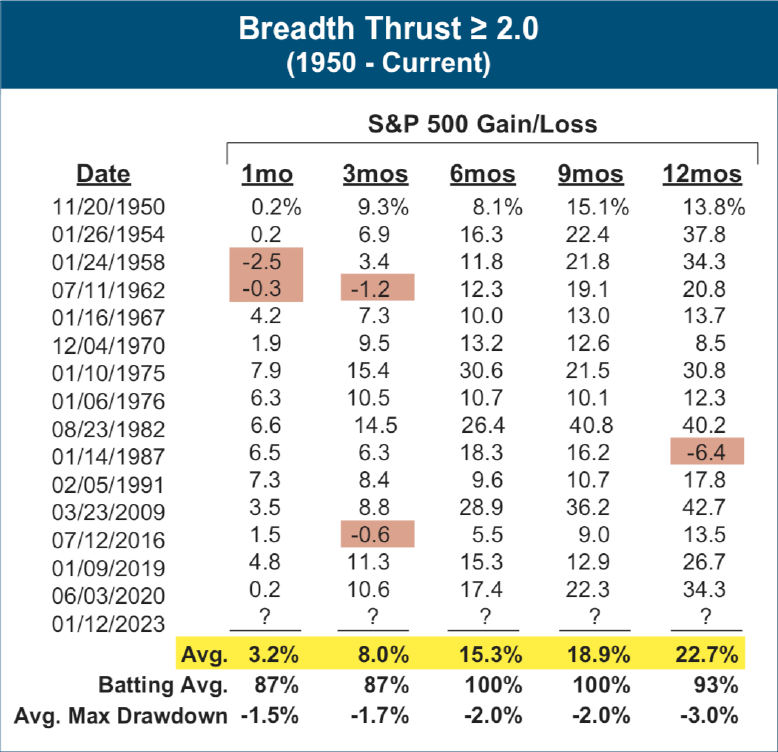

2023年1月12日发生的广度推力指标(breadth thrust)向我们表明,在过去10个交易日内,涌向纽约证券交易所的购买力量的突然增加。这是过去70年来,预示着全球股票价格和全球经济前景将会变得更好的最可靠的迹象之一。

我与一些拥有大型房地产开发项目的朋友交谈时发现,现在1月中旬也出现了购买和交易量的增加。这种信心的浪潮是令人惊奇的,它突然出现在动荡中。人类天生就有抗争力,能够从战争、压迫、自然灾害、经济危机、疼痛、疾病、疾病和亲人的死亡中恢复过来。我们是非常有韧性的!

2022年,我们经历了通胀上升、乌克兰入侵、抵制俄罗斯商品导致价格进一步上涨以及一代人以来最快的利率增长。2022年8月许多商品价格和通货膨胀率开始下降后,人们似乎相信2023年情况会更好。当信心像这样回归时,它通常会持续至少一年。下图可以看到InvesTech的广度推力信号表。

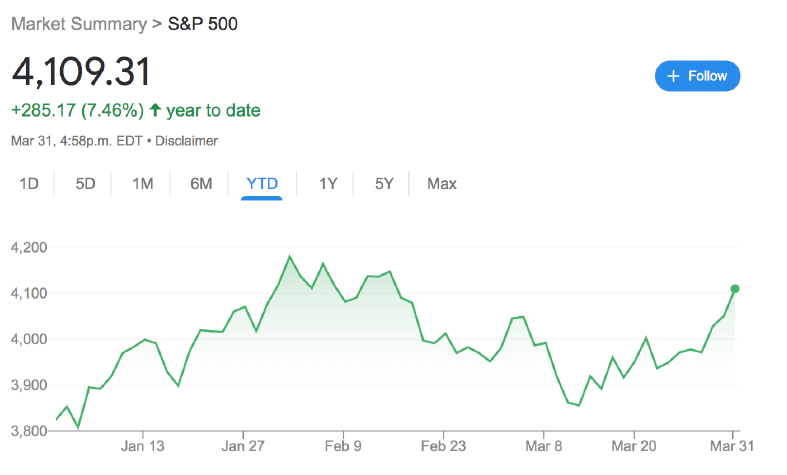

虽然3月份的股价似乎应该下跌,但事实并非如此。标普500指数当天、当周和当季度均上涨。标普500指数3月份上涨3.5%,年初至今上涨7.03%。道琼斯工业平均指数3月份上涨1.9%,年初至今上涨0.4%。道琼斯工业平均指数是去年美国主要股市指数中表现最好的。以科技股为重的纳斯达克指数本月上涨5.3%,年初至今上涨16.8%。请记住,纳斯达克指数去年下跌了34%。标普400指数对银行股的权重比标普500指数更大,对科技股的权重则更小,这就是为什么它在3月份下跌了3.5%,但年初至今上涨了3.5%的原因。标普400指数在2022年下跌的幅度比标普500指数少8%,直到3月初仍然上涨。似乎2023年初美国市场平均水平的表现与2022年相反。

在2007年至2009年初的金融危机期间,由于和许多遭受巨额亏损的美国金融机构一样受到牵连,RBC的股价从60美元下跌到了27美元的低点。然而,尽管遭受了股价下跌的打击,RBC在2007年至2010年期间仍保持了持续的盈利和派息。随着危机的结束,RBC的股价很快就恢复了。

一些美国银行(包括那些遭受负面影响的银行)在最近的一段时间内股价下跌的情况,但随着稳定的回归,这些银行的股价预计会恢复并提高S&P 400的价值。下面的图标提供了MarketWatch上S&P 500年度走势图表的截图,显示目前S&P 500指数仅低于2023年峰值不到2%。

总而言之,在投资过程中存在很多可能会让我们感到困惑的因素和干扰。因此,过滤掉噪音以创建具有最高有用结果概率的优先事项非常重要。利率、油价和信心是投资者可以关注的三个最重要的因素。

于银行业的失败导致了利率和能源价格的下降,这对股市是积极的影响,超过了银行业问题的负面影响。在1月份出现的巨大信心提升有助于解释为什么在许多人预计股票价格会下跌的情况下,标普500指数、道琼斯工业平均指数和纳斯达克指数在3月份上涨了。

由于银行股价下跌,美国中型企业的股票在三月份出现了下降,而美国较小企业的股票也在本月出现了下跌。然而,一旦投资者获取了更多信息以了解美国众多银行的状况,银行股票很可能会恢复大部分损失。与几周前预期的相比,三月份是一个比预期要好得多的月份。