FX168财经报社(香港)讯 尽管距离硅谷银行倒闭已经过去一个多月,但美国银行业存款流失问题仍然受到高度关注。周五,美国股市第一季度财报季将揭开序幕,美国大型银行摩根大通、富国银行等将打头阵,投资者将聚焦这些银行披露的存款变化情况,从而更好地了解银行业危机的后续影响和行业前景。

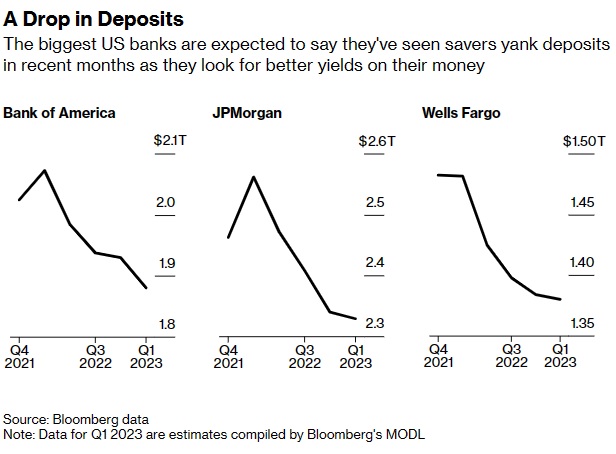

据美国彭博社周三(4月12日)报道,据分析师估计,摩根大通(JPMorgan Chase & Co.)、富国银行(Wells Fargo & Co.)和美国银行(Bank of America Corp.)的存款料较上年同期减少5,210亿美元,为10年来最大降幅。

根据分析师预计,这些大型银行仅在第一季度存款就减少610亿美元,原因是地区银行危机爆发后,流入大型银行的现金未能抵消不断流向高利率产品的客户存款。

富国银行分析师Mike Mayo在接受采访时说:“到目前为止,银行面临的最大问题是存款,这一季度和3月份都是如此。在这场考试中,不填答案就是不及格。”

(图片来源:彭博社)

彭博社指出,预计美国最大的几家银行将表示,近几个月来,由于储户寻求更高的收益,他们看到其存款被抽走。

高盛策略师Praveen Korapaty表示,该行预计美国银行业存款流失的趋势将持续下去。

阿莱恩斯西部银行(Western Alliance Bancorp)上周经历惨痛的教训,该公司发布的最新财务信息中遗漏了存款水平的数据。恐慌情绪一度这家总部位于凤凰城的银行股价暴跌,直到该行随后公布优于一些分析师预期的存款数据。

对于像阿莱恩斯西部银行这样规模较小的银行来说,问题是双重的:他们的客户也希望他们的钱能得到更多的回报,而最近三家地区性银行的倒闭让储户感到不安,促使他们把现金存到更大的银行。

这场动荡也令银行股承压。KBW银行指数今年迄今重挫19%,仅3月份就大跌25%。地区银行是同期跌幅最大的板块,第一共和银行(First Republic Bank)崩跌89%。

大银行即将公布的第一季度财报可能会加剧人们对存款结构的担忧,如果这些银行的表现不及预期,就会引发人们对银行业健康状况和未来的更多疑虑。

存款争夺大战

事实上,早在2022年年初,银行就发现存款开始减少,原因是创纪录的通胀水平正在蚕食消费者的储蓄。尽管如此,它们在很大程度上还是能够控制存款成本,因为许多银行对基本活期存款账户仍只支付几个基点的利息。

然而,这一切都已经发生了改变。随着美联储大举加息,消费者和企业纷纷涌向货币市场基金,使这些基金的总规模从一年前的4.59万亿美元升至创纪录的5.2万亿美元。

Wedbush Securities分析师David Chiaverini和Brian Violino在一份报告中写道:“存款市场的竞争本来就很激烈,最近几家银行的倒闭可能会把存款争夺战变成一场比喻意义上的枪战。”

尽管最近出现波动,但银行仍警告称,今年头三个月的交易收入可能较上年同期出现下降,当时俄乌战争扰乱市场,从而刺激客户活动。

华尔街五大银行(包括摩根大通、美国银行、花旗集团、高盛集团和摩根士丹利)的总交易收入预计将下降32亿美元,至299亿美元,降幅达到10%。

“股神”巴菲特近日表示,即使将来可能会有更多的银行倒闭,但人们不应该对银行业或美国银行存款的安全性感到恐慌。

巴菲特说,虽然会有更多的银行倒闭,但该行业最近的问题不能与引发全球金融危机的导火索相提并论。他表示,尽管如此,一些银行对其资产和负债“管理不善”,而银行的董事会应该确保当高层管理人员犯了伤害股东的错误时有相应的后果。

巴克莱警告银行将迎新一波存款外流

巴克莱(Barclays)策略师阿巴特(Joseph Abate)近期警告称,随着客户意识到货币市场基金可以提供更高的利率,美国银行系统将迎来新一波存款外流。

在3月末发布的一份新报告中,阿巴特表示,他认为有两波明显的资金外流会给银行的资产负债表带来压力。第一波危机与对银行偿付能力的担忧有关,紧随硅谷银行破产之后。阿巴特说,这一浪潮“可能即将结束”。不过,硅谷银行可能已经让公众意识到,目前在银行存款的利率相当低。

阿巴特说道:“最近有关存款安全的动荡可能唤醒了‘沉睡’的储户,开启了我们认为将到来的第二波存款撤离,存款余额将流入货币市场基金。直到本周,储户都似乎很少关注存款余额高于存款保险上限的无担保风险。他们看来在很大程度上忽略了存款的低利率。”

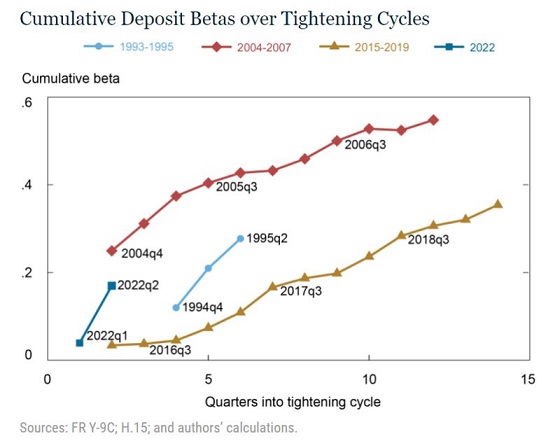

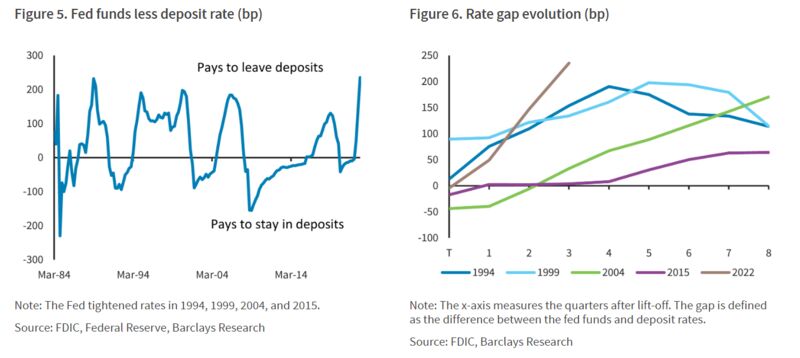

在硅谷银行事件爆发之前,阿巴特在2月份的Odd Lots播客节目中谈到了存款利率低的问题。正如他当时指出的那样,在加息周期的早期阶段,所谓的存款贝塔系数(即储户对存款利率相对于美联储政策利率的敏感度)在历史上往往较低。一开始,储户不会主动寻求更高的利率,银行利用其特许经营的力量赚取更大的净息差。然而,随着时间的推移,随着周期的拖延,银行最终开始转嫁更高的利率,以争夺存款。

纽约联储(New York Fed)去年11月的一项研究显示,最近几个周期都是如此。周期进入得越深,银行存款利率就越会跟随联邦基金利率。

(图片来源:纽约联储)

这一次,银行可能面临双重打击,因为储户或许可以在货币市场博得更高的利率,以及更高的安全感。

阿巴特说道:“不管到目前为止,储户继续持有低收益存款的确切原因是什么,我们都认为,他们刚刚意识到,他们有能力在风险可能更低的货币市场基金中获得更高的收益。毕竟,与银行不同,货币基金的资产是非常短期的,因此在美联储紧缩周期中,它们面临的利率风险要小得多。”目前,美国联邦基金利率与银行存款利率之间的息差处于历史常态范围的最宽端,并在本轮紧缩周期中迅速扩大,形成存款资金撤出的强大动力。

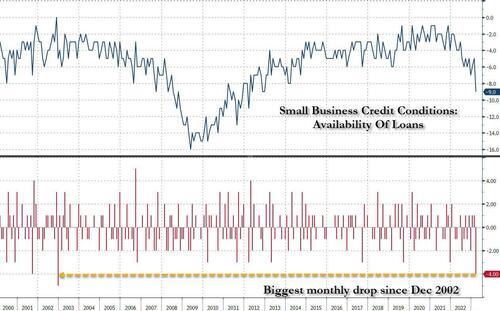

(图片来源:巴克莱)

从一个方面来看,目前货币市场共同基金管理的资产已经大幅增加。然而,从另一个角度来看,本轮周期的货币基金资金流入可能才刚开始升温。在阿巴特看来,“储户已经达到了注意力转为关注的门槛,第二波存款外流已经开始,我们预计银行将更加积极地争夺存款。”