【2024年美股展望】华尔街分析师持乐观态度,但关键问题在于“从来没准过”!

文/Dana2023-12-06 20:41:30来源:FX168

FX168财经报社(北美)讯 每年的这个时候,华尔街都会打磨他们的水晶球,并将目标钉在来年的标普指数上。通常情况下,虽然华尔街总是乐观,但事实证明,预测是完全错误的。

例如,在2021年 12月7日,我们写了一篇关于2022年预测的文章。

高盛有一件事是始终如一的;他们是看涨的。当然,鉴于市场经常是积极的而不是消极的,当你的公司向饥饿的投资者出售产品时,看涨是“有代价的”。

重要的是要记住,高盛在最重要的时候是错误的,尤其是在2000年和2008年。

然而,高盛首席股票策略师大卫·科斯汀(David Kostin)预测,标准普尔500指数将在2022年底上涨9%,至5100点。正如他所指出的,这将“反映包括股息在内的10%的预期总回报率”。

当然,问题在于标准普尔500指数并没有在5100点结束。

(图源:金融零博客)

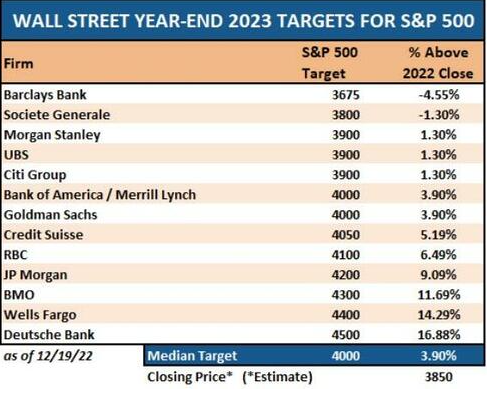

然后,在2022年,华尔街分析师表示,2023年将是回报率仅为3.9%的微薄一年,目标价中位数为4000。

(图源:金融零博客)

当然,现实却大不相同。

(图源:金融零博客)

然而,猜谜游戏是华尔街分析师的年度传统,一如既往,借用一句话:(市场)预测是困难的......尤其是当它们关乎未来时。

但关键是,当我们尝试时,对未来的预测充其量是困难的,最坏的情况是不可能的。如果我们能准确预测未来,算命先生将赢得所有彩票,通灵者将比马斯克更富有,投资组合经理将始终击败指数。

然而,我们所能做的就是分析以前发生的事情,从现在的噪音中剔除,并辨别未来可能的结果。华尔街最大的问题,无论是今天还是过去,都是一贯无视它们不可避免地发生的意外和随机事件。

近年来,从贸易战到英国脱欧,再到美联储政策和全球大流行,我们已经看到了很多。然而,在这些事件导致市场低迷之前,华尔街分析师疯狂地看涨这不会发生。

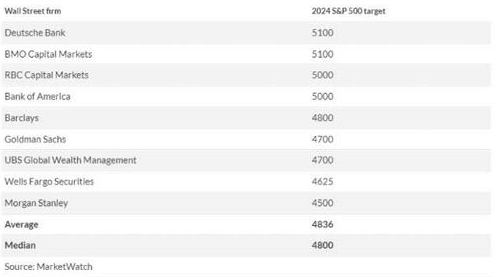

那么2024年呢?我们有一些华尔街对标准普尔500指数目标的早期迹象,而且一如既往,他们对来年主要是乐观的。

晨星表示,根据MarketWatch对数据的计算,卖方策略师的估计将标准普尔500指数的平均目标定为2024年底的4,836点,这意味着仅比周一收盘价上涨6.3%(见下表)。根据道琼斯市场数据,这低于自1957年以来大盘股指数约8%的平均年回报率,以及2023年年初至今飙升18.5%的水平。

(图源:金融零博客)

明年会是股市的又一个牛市年,还是熊市最终会从冬眠中走出来?我们没有任何线索,但可以根据目前的估值对范围做出有根据的猜测。

估计结果

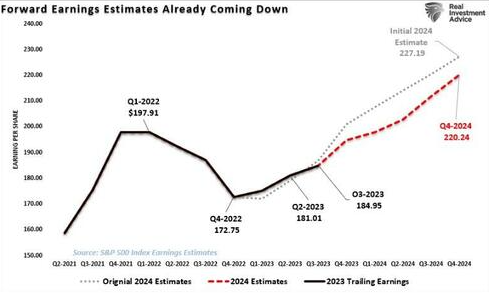

当前远期估计的问题在于,必须存在几个因素才能维持历史高盈余增长。

经济增长必须保持比20年平均增长率更强劲。工资和劳动力增长必须逆转,以维持历史上较高的利润率,并且,利率和通货膨胀都必须逆转到非常低的水平。

虽然这是可能的,但可能性很低,因为在低通胀和低利率的环境下不可能存在强劲的经济增长。更值得注意的是,如果美联储像大多数经济学家和分析师预期的那样明年降息,这将是对近乎衰退或衰退环境的回应。这并不能支持目前明年每股220.24美元的强劲盈利预期。这比2023年第三季度的水平高出约20%。

(图源:金融零博客)

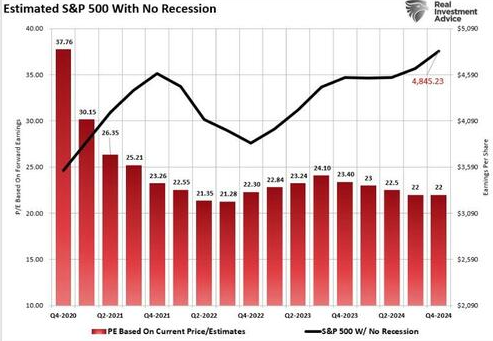

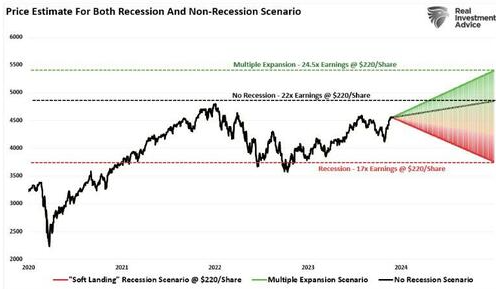

尽管如此,如上图所示,我们可以使用当前的远期估计来估计标准普尔500指数进入2024年的衰退和非衰退价格目标。这些假设基于当前市场水平范围内的估值倍数。

在无衰退情景中,假设估值将略有下降,因为明年的收益将增加到22倍。(22倍的收益是过去几年的平均收益)根据目前的估计,到2024年,标准普尔500指数的理论交易价格应该在4845点左右。鉴于市场交易价格约为 4550(在撰写本文时),这意味着较当前水平上涨 6.5%。

(图源:金融零博客)

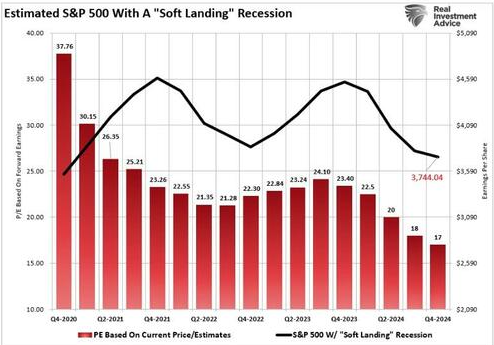

然而,如果经济陷入温和衰退,预计估值将恢复到17倍市盈率的长期中位数。这意味着明年的水平为3744或大约下降17%。

(图源:金融零博客)

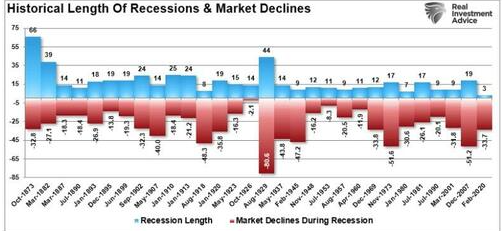

虽然从当前水平再下降17%似乎是敌对的,但这将与典型的衰退熊市相一致。

(图源:金融零博客)

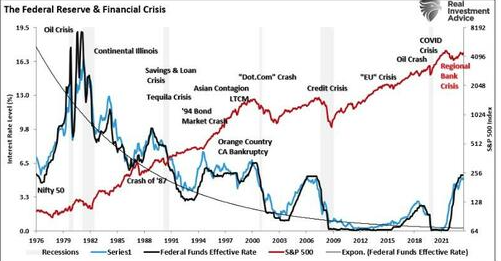

这也将与美联储降息以抵消经济通缩风险相吻合。

(图源:金融零博客)

但是,我们必须考虑另一种情况。

也许公牛是对的

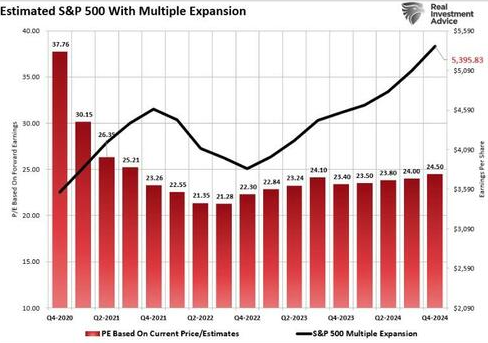

如果不为2024年的看涨结果提供建议,那将是我们的失职。然而,我们必须考虑几个因素才能形成这种看涨的结果。

我们假设年终估计的每股220美元仍然有效。即使通胀下降,经济也能避免衰退,美联储转向降息运动。估值保持在22倍市盈率。

在这种情况下,到2024年底,标准普尔500指数应该会从大约4550点上涨到5395点。这意味着今年将增长18.5%。 鉴于 2023 年市场上涨约 19%这样的收益。

(图源:金融零博客)

下图结合了三个潜在结果,显示了2024年可能结果的范围。当然,您可以进行分析,做出估值假设,并得出明年的目标。这只是一个逻辑练习,旨在在未来12个月内开发一系列可能性和概率。

(图源:金融零博客)

结论

以下是我们对看涨情景的担忧。这完全取决于“无衰退”的结果,美联储必须扭转其货币紧缩政策。这种观点的问题在于,如果经济确实实现了软着陆,美联储就没有理由扭转缩减资产负债表或降低利率的局面。

更重要的是,资产价格的上涨缓解了金融状况,从而降低了美联储降低通胀的能力。据推测,这也意味着就业与工资增长保持强劲,从而加剧了通胀压力。

虽然看涨的情况是可能的,但鉴于市场已经以相当高的估值交易,这一结果在2024年面临许多挑战。即使在“软着陆”的环境下,盈利也应该会减弱,这使得目前22倍市盈率的估值更难维持。

我们最好的猜测是,现实就在中间的某个地方。是的,有一种看涨的情况,即盈利下降和货币政策逆转导致投资者为较低的收益支付更多费用。但这种结果的持续时间有限,因为估值对长期回报至关重要。

作为投资者,我们应该希望较低的估值和价格,这为我们提供了最大的长期回报潜力。不幸的是,我们不希望到达那里的痛苦。

无论哪种情况实时上演,明年的回报率都存在低于2023年的合理风险。

这只是数学。