巴菲特承认:伯克希尔“令人瞠目”的收益时代已结束

2024/02/25 08:05来源:第三方供稿

FX168财经报社(北美)报道 周六(2月24日),投资界巨头沃伦·巴菲特(Warren Buffett)向投资者保证,他领导的企业帝国伯克希尔哈撒韦公司(Berkshire Hathaway)将长期为他们提供优质服务。与此同时,他也对该公司的第二号人物查理·芒格(Charlie Munger)的离世表示哀悼。

在致伯克希尔哈撒韦股东的年度信中,巴菲特表示,他领导的这个规模超过9000亿美元的企业集团已经成为一座坚固的堡垒,甚至能够抵御前所未有的金融灾难。

"伯克希尔哈撒韦是一座长盛不衰的堡垒,"巴菲特写道。然而,他也降低了对伯克希尔股价的预期,称这家总部位于内布拉斯加州奥马哈的公司“应该比一般的美国公司做得更好一些”,但其规模之庞大使其在未来几年几乎“不可能取得惊人的业绩(eye-popping performance)”,这暴露了他的继任者将面临的挑战。

这位被称为“奥马哈先知”(Oracle of Omaha)的巴菲特周六在年度致股东信中表示,很少有交易能像过去的收购那样产生变革性的影响,比如收购保险公司Geico和National Indemnity,或收购BNSF铁路。

他说:“这个国家只有少数几家公司能够真正推动伯克希尔的发展,而我们和其他人一直在没完没了地挑选它们。”“在美国以外,基本上没有候选人是伯克希尔资本配置的有意义的选择。”

近10年来,随着伯克希尔的业务和现金水平不断增长,巴菲特一直在关注这个问题。

近年来,该公司斥资数十亿美元收购了卡车站运营商Pilot Flying J和保险集团Alleghany,将它们加入到其投资组合中,其中包括冰淇淋供应商Dairy Queen和公用事业巨头伯克希尔哈撒韦能源公司。

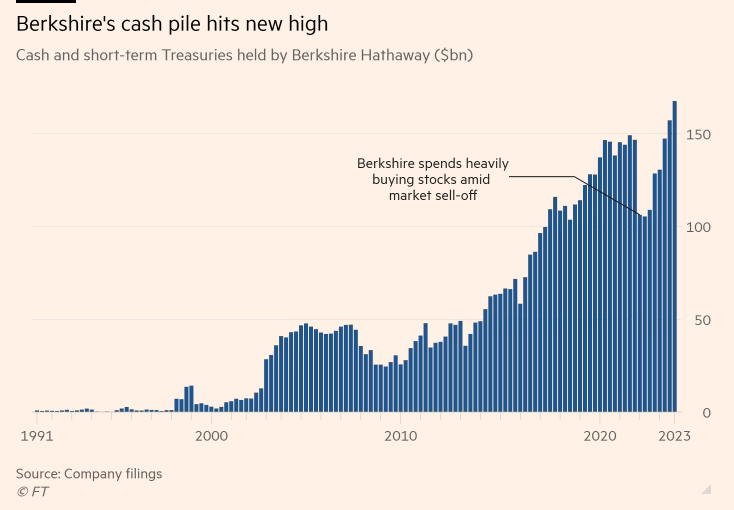

但这些支出只对伯克希尔的现金储备造成了很小的影响,而伯克希尔的现金储备还在不断攀升。它在2023年底达到创纪录的1676亿美元,全年增长390亿美元。

这封信还附带了伯克希尔的财务业绩,包括创纪录的374亿美元营业利润和962亿美元的净利润。自巴菲特1965年接手以来,伯克希尔的股价已经上涨了4,384,748%,年复合增长率为19.8%。相比之下,新开盘的标准普尔500指数仅上涨了31,223%,年涨幅为10.2%。然而近年来,伯克希尔的表现更接近于该指数。

93岁的巴菲特向投资者保证,副董事长兼指定继任者格雷格·阿贝尔已经在各个方面准备就绪,随时接任伯克希尔的首席执行官(CEO)。然而,他将最衷心的悼词留给了去年11月去世的芒格,称其为伯克希尔的“建筑师”,自己则是“总承包商”,并提醒投资者,芒格是如何推动他以合理的价格收购优秀企业,而不是以美好的价格收购平庸企业。

伯克希尔哈撒韦的“极端财政保守主义”,包括不愿支付高昂价格,是巴菲特让公司现金持有量达到创纪录的1676亿美元的原因之一。

(图源:金融时报)

他写道:“在某种程度上,与他的关系既像兄长又像慈爱的父亲。”“即使他知道自己是对的,他也会把缰绳交给我。当我犯错时,他从不——从不——提醒我我的错误。”分析师Jim Shanahan表示,如果没有芒格,巴菲特“不会如此成功”。

巴菲特说:“在现实世界中,伟大的建筑与它们的建筑师联系在一起,而那些浇筑混凝土或安装窗户的人很快就被遗忘了。”“伯克希尔已经成为一家伟大的公司。虽然我一直是施工队的负责人,但查理应该永远被认为是建筑师。”

芒格在改变巴菲特的投资方式方面发挥了重要作用,帮助他摆脱了“捡烟头”的投资风格:购买那些可能只剩下一口好烟的低价股票。寻找便宜货是巴菲特在价值投资之父、投资大师本杰明•格雷厄姆(Benjamin Graham)的指导下学会的一种风格。

在芒格的鼓励下,他开始转而投资于价格合理但经营良好的企业。

巴菲特说:“查理成为我经营伯克希尔的合伙人,当我的旧习惯浮现时,他不断地把我拉回理智。”

“直到他去世,他一直扮演着这个角色,和我们一起,以及那些早期投资我们的人,最终取得了比查理和我想象的要好得多的成就。”

CFRA Research的分析师Cathy Seifert对伯克希尔的评级为“买入”,她表示,巴菲特试图展示伯克希尔在从一家失败的纺织公司转变为反映整体经济的巨头后,其抵御冲击的能力。

“没有什么是完美的,”她说。“他试图表明有一个接班人计划,伯克希尔将继续坚持自己的事业。”

巴菲特将伯克希尔的谨慎比作一种保险政策,以防止仓促和“愚蠢的”商业决策惹恼芒格。目前,股票市场经常创下历史新高。

长期伯克希尔投资者Thomas Russo表示,巴菲特仍然为股东创造着“在机会消失之前做出决策的能力带来的巨大价值”。

伯克希尔哈撒韦公司表示,其保险、铁路、工业、能源和零售等数十项业务的第四季度营业利润增长了28%,至84.8亿美元。全年利润增长了21%。Geico汽车保险公司在2023年受益于承保业务的改善和成本削减,其中包括裁员7700人,占员工总数的20%,而更高的利率提高了伯克希尔保险部门的投资收入。这有助于抵消BNSF铁路公司的工资压力和伯克希尔哈撒韦能源公司的野火损失。

匹兹堡的Henry H. Armstrong Associates的长期伯克希尔投资者James Armstrong说:“伯克希尔拥有多元化的、非常稳健的资产。散户投资者会觉得伯克希尔不太可能遭受永久性伤害。”

伯克希尔拥有3,540亿美元的股票投资组合,其中包括苹果、美国运通、美国银行和可口可乐等股票。这些股票的投资收益帮助伯克希尔创造了962亿美元的净利润。

巴菲特表示,这一数字反映了会计准则要求伯克希尔报告未出售股票的收益,但他认为这对投资者来说“比无用还要糟糕”。

伯克希尔的谨慎也体现在其持有创纪录现金股份的决定上,其售出的股票比2023年买入的股票多出约240亿美元。长期伯克希尔投资者Bill Smead表示,巴菲特在信中警告称,其他投资者对股票和企业的出价可能过高。

财报还包括西方石油公司部分新上市收益,这反映了伯克希尔持有该公司约28%股份。巴菲特表示,他预计伯克希尔将“无限期地”持有这些股份,同时还持有五家日本贸易公司的股份。

芒格的去世意味着,在伯克希尔的年度股东大会上,只有阿贝尔和副董事长阿吉特·贾恩将与巴菲特同台,巴菲特和芒格曾在会上与股东亲切交流并回答他们的问题。今年的会议定于5月4日在奥马哈举行。

巴菲特的信中没有提到投资组合经理Todd Combs和Ted Weschler,他们将在巴菲特去世后负责伯克希尔的股票投资。伯克希尔的业务还包括工业零部件和化工公司、一家大型房地产经纪公司,以及零售品牌如冰雪皇后(Dairy Queen)、鲜果布衣(Fruit of the Loom)和喜诗糖果(See's)等。