彭博深度:美股占据投资主导地位,多元化大“熊市”困扰华尔街专业人士

文/Dana2024-06-11 04:11:23来源:FX168

FX168财经报社(北美)讯 那些遵循金融业古老智慧、在不同市场和地区之间分配投资的基金经理,与那些只是购买标准普尔 500 指数的基金经理相比,正在经历巨大的亏损。举例来说,在晨星公司 (Morningstar Inc.) 跟踪的约 370 只资产配置基金中,自 2009 年以来,只有一只基金的收益超过了该指数。

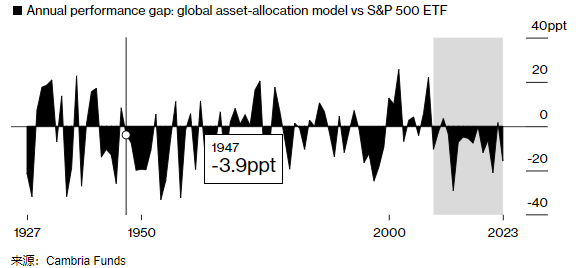

根据 Cambria Funds 保存的模型,多元化投资组合在这段时间内仍能实现每年约 6% 的回报率。然而,表现不佳的趋势正在成为历史——而且随着人工智能推动的股市崩盘持续下去,情况可能会变得更糟。总体而言,根据 Cambria 的数据,在过去 15 年中,多元化投资组合有 13 年落后于美国大盘股指数,这种情况在近一个世纪的数据中仅出现过一次。

投资公司 Cambria 的创始人兼投资组合理论专家 梅布·法伯 (Meb Faber)表示:“如果你的邻居把所有的钱都投入标准普尔指数,那么你看起来就像个白痴。”

对于小投资者和大型基金经理来说,落后的心理影响都会带来压力,尤其是对于那些坚持策略的人。Preqin 最近的一项研究显示,从养老金到捐赠基金和基金会,机构将 21 万亿美元存入传统的多元化战略中,这些战略将资金分散到债券、股票、房地产和现金等各种投资中。

是的,将赌注押在美国股票上看起来很危险,因为 Nvidia Corp. 和其他科技巨头主导着全球最大的股票市场,带来了前所未有的集中风险。与此同时,如果股市出现大崩盘,高企的美国国债收益率将提供潜在的缓冲。然而,多元化的追随者们却心存疑虑。由于美国企业可靠的利润引擎,美国股市年复一年地保持着唯一的游戏。持有其他任何东西都会导致表现不佳。

法伯称过去 15 年是“多元化的熊市”。他价值 5,400 万美元的 Cambria Global Asset Allocation ETF(股票代码:GAA )自成立以来,尽管年化收益达到 5%,但除一年外,其余年份都落后于标准普尔 500 指数。

“多元化的熊市”

过去 15 年中,全球资产配置模型有 13 年落后于标准普尔 500 指数

(图源:彭博)

尽管历史上也有过类似的惨败,最终都以多元化解决,但这一次的等待却格外漫长。

如今,像安东尼·锡拉丘兹 (Anthony Syracuse)这样的金融顾问经常发现自己不得不抑制那些急于追逐大型科技股上涨的客户,因为与其他市场相比,这些公司的估值过高。

“这可能是一次极其困难的谈话,”动态财务规划创始人锡拉丘兹说。“每个人都想最大化自己的回报。”

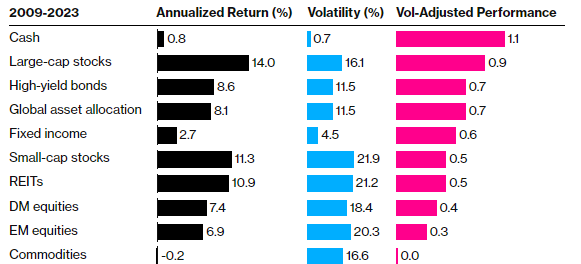

自全球金融危机以来,美国股市一直表现强劲,在零利率时代债券收益受到抑制而国际股市在强势美元的重压下萎靡不振的时期,美国股市几乎跑赢了所有股票。标准普尔 500 指数年涨幅达 14%,是发展中国家股票涨幅的两倍,是投资级债券涨幅的三倍。

在此背景下,几乎所有远离美国股票的人都会有错失良机的感觉。过去 15 年,PIMCO StocksPLUS Long Duration Fund ( PSLDX ) 是晨星跟踪的 372 个资产配置组合中唯一一个领先于标准普尔 500 指数的基金。

这些数据让那些认为多元化——无论理论上多么合理——从长远来看会给投资者带来损失的人更加有信心,因为多元化持有的是表现不佳的投资。去年,学者们发表了一项研究报告,称退休人员最好完全不投资债券,这一反抗得到了公开发表。

现代配置的支持者则反驳道,固定收益等资产可以让个人投资者更好地将财务收益与未来义务相匹配。此外,多元化投资组合在 2000 年至 2008 年期间胜出,而在此期间,股票价值曾两次缩水一半。

摩根大通资产管理公司首席全球策略师戴维·凯利 (David Kelly)表示:“多元化是你最糟糕的一天里最好的朋友。正确的资产配置有点像家庭保险。你永远不知道什么时候会需要它,但你永远不应该因为没有它而感到不安。”

这种逻辑在一定程度上解释了许多大资金专业人士的决策,他们定期调整持股,以回到理想的资产配置水平。

很难打败美国大盘股

即使考虑到波动性,自 2009 年以来很少有资产表现比它更好

(图源:彭博)

当然,纯粹的回报并不是唯一重要的事情。另一个考虑因素是必须承受多少动荡才能获得利润。根据风险调整后的回报指标——夏普比率,自 1927 年以来,Cambria 的全球资产配置模型确实表现优于标准普尔 500 指数。

但在 2008 年金融危机期间美联储出手拯救市场后,情况开始发生变化。自那以后,标准普尔 500 指数几乎一直保持上涨势头,波动性基本保持平稳,夏普比率也更高。

“每个人都在问,分散投资是否有意义?” Altfest Personal Wealth Management 高级投资组合经理Mayukh Poddar表示。“在后疫情时代,很多人更加关注股市回报。”

Research Affiliates 股票策略首席投资官Que Nguyen表示,在多元化投资组合中,许多客户对投资小型股和非美国股票的好处越来越怀疑。

“过去 15 年我们看到的是,大公司越来越大,”她说。“你不会想把所有的鸡蛋都放在一个篮子里,但保持信心很难。”

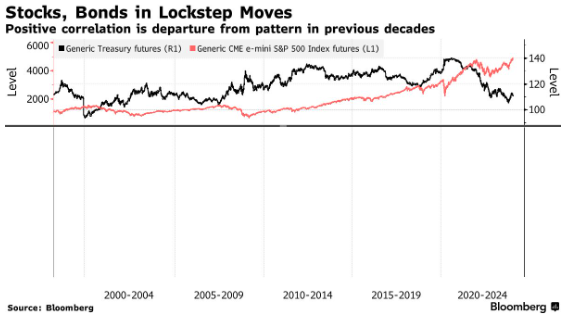

在某些圈子里,固定收益的避风港地位也受到质疑,因为在 2022 年通胀引发的抛售期间,该资产类别与股票一起下跌。

(图源:彭博)

贝莱德公司 (BlackRock Inc.) 投资组合经理戴维·罗加尔 (David Rogal)表示,通胀可能持续居高不下,使得在政府增加国债供应以满足财政需求之际,债券市场面临风险。

罗加尔在宏观思维基金会 (MacroMinds Foundation) 最近主办的一次小组讨论中表示:“很明显,债券市场作为投资组合的对冲工具已经变得不再可靠。”

鉴于估值过高和货币政策紧缩的前景,人们很容易认为股市上涨已经结束。然而,今年标普 500 指数仍保持领先地位,涨幅再次领先于世界其他地区,与美国国债的下跌形成鲜明对比。

Cambria 的 Faber 表示,有迹象表明美国投资者正在适应新制度,包括本土偏好加剧以及愿意让股票持有量膨胀至创纪录水平。与此同时,大资金管理者正在转向私人控股公司等另类资产,以此来提高业绩。

Faber表示:“这波股市繁荣没有结束日期。机构投资者一直在努力投资股市,但他们寻求的救星是私募股权,也就是美国股票。”