英媒深度:为什么美股投资者已经陷入“狂热思维”?

2024/06/29 09:34来源:FX168

FX168财经报社(北美)讯 周五(6月28日),《金融时报》报道称,越来越少的看跌华尔街策略师正在努力说服“狂热的”客户,经济增长放缓和对人工智能的过度炒作已导致美国股市容易大幅下滑。

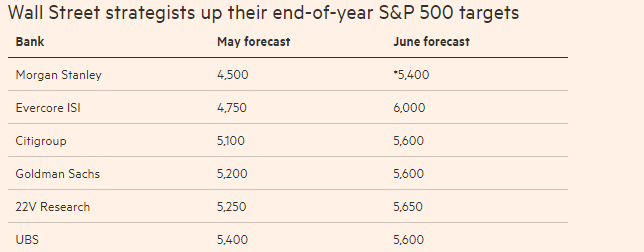

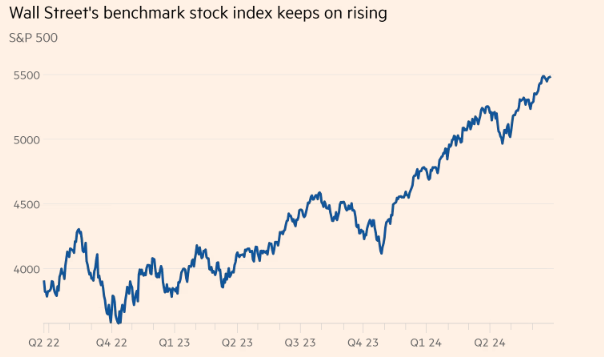

高盛、花旗和瑞银等多家银行本月上调了标准普尔 500 指数的年底预测。 在一小部分人工智能股票飙升的推动下,该指数今年迄今已上涨约 15%,并屡创历史新高。

面对越来越多的投资者确信股市将持续上涨,剩下的少数看跌策略师表示,他们的反向观点越来越难以让人接受。

“这次反弹非常艰难,我们很难说服客户看跌,”Stifel 首席股票策略师巴里·班尼斯特 (Barry Bannister) 表示。“有大量资金愿意不惜一切代价购买市场并接受狂热的想法。

班尼斯特补充道:“人们现在都沉浸在泡沫之中,认为天空才是极限。”他预计,到今年年底,经济增长放缓和通胀持续上升将导致标准普尔指数从当前水平下跌约 13%。

BCA Research 首席股票策略师彼得贝雷津(Peter Berezin)表示,他看好的领先经济指标“都指向未来九个月出现经济衰退”,但他的许多客户却有不同的看法。

贝雷津称:“软着陆论调已经根深蒂固,客户在与我会面时一次又一次质问我,说我太悲观了。”

投资银行 Evercore ISI 上周将标普 500 指数年底预测从 4,750 点(这意味着 2024 年该指数将小幅下跌)上调至 6,000 点,这表明一些此前持谨慎态度的分析师已开始放弃。这意味着未来六个月内该指数将从目前的约 5,482 点水平进一步上涨近 10%,这也使其成为最乐观的银行之一。

股票估值过高是争论的焦点。看跌者认为,标普 500 指数的市盈率约为 25 倍(自 1960 年以来处于最高估值水平)是一个危险信号,他们认为股票通常只有在抛售前才会以如此昂贵的倍数交易。但 Evercore ISI 的首席股票策略师伊曼纽尔(Julian Emanuel)表示,仅基于高估值就抛售股票“在历史上一直是一件不明智的事情”。

(图源:金融时报)

伊曼纽尔表示:“近年来,曾出现过三次同样昂贵的政策机制——1993 年至 1995 年、1998 年至 2000 年以及 2020 年至 2021 年——在每种情况下,市场都会反弹,直到我们真正接近(经济)衰退。”

如今,“经济肯定在放缓,劳动力市场肯定在疲软,但我们现在还没有看到任何表明经济衰退的迹象”。

长期以来,看跌者都很难坚持自己的反向观点。虽然在漫长的牛市中,坚持看跌可能会让他们丢掉饭碗,但如果他们预测的低迷在不久之后成为现实,那么投降并转向看涨可能会让他们看起来很愚蠢。

托尼·戴伊( Tony Dye)因其对 1990 年代后期互联网泡沫期间股票估值过高的看法而被称为“末日博士”,他在 2000 年初被菲利普斯和德鲁基金管理公司(Phillips & Drew Fund Management)赶出,就在泡沫破裂的几周前。长期担任对冲基金空头的罗素·克拉克(Russell Clark)在牛市期间亏损后于 2021 年表示,他将关闭自己的基金。

(图源:金融时报)

班尼斯特和贝雷津并不是唯一认为美国股市这次可能涨得太高的分析师。他们也不是最悲观的:以首席全球市场策略师马尔科·科拉诺维奇(Marko Kolanovic)为首的摩根大通分析师认为,到年底,标准普尔 500 指数将比当前水平下跌近 25%。

科拉诺维奇表示,劳动力市场降温、房屋销售下滑和消费者违约率上升等迹象都表明经济衰退即将来临。他认为,市场对芯片制造商英伟达和其他几家人工智能集团的依赖是另一个潜在的弱点。他和他的团队在本周给客户的一份报告中写道:“从历史上看,市场在收窄幅度的情况下上涨是一个不祥之兆。”

本月早些时候,摩根大通对生成式人工智能的经济影响持悲观态度。摩根大通在另一份报告中写道:“要想让股市避免 20% 以上的回调,就必须相信科技将在短期内成为整体经济增长的更有意义的驱动力。我们认为,它对企业 [损益表] 的影响……不会突然变得如此深远。”

该行建议客户在 2022 年的抛售期间增持美国股票,然后在 2023 年初转为建议减持。自那以后,该行一直坚持这一立场,尽管该蓝筹指数自那年年初以来已飙升约 42%。

一家中型美国投资银行的股票策略师表示:“如果你在 2022 年看涨,2023 年看跌,2024 年再次看跌,那为什么有人要听你的?”

“我确信,这种理性逻辑非常合理,”该人士补充道。“但当长期看跌者与长期看涨者一样,他们的预测在短期或中期内没有奏效时,人们就不会听从他们。”