英特尔暴跌约27% 内忧外困引发生存危机 市场信心岌岌可危

文/Heidi2024-08-03 02:57:14来源:FX168

FX168财经报社(北美)讯 虽然英特尔(Intel)曾是科技领域的蓝筹股,但如今它已无法与英伟达(Nvidia)、AMD、 Qualcomm和Arm Holdings等公司匹敌。

英特尔计划通过裁员、重组以及暂停股东分红来实现增长。

在大型科技公司财报备受关注的一周里,英特尔(INTC)可能成为了最大的新闻,但这并不是它想要的方式。该公司依旧在与英伟达(NVDA)、AMD(AMD)、高通(QCOM)和Arm Holdings(ARM)等竞争对手的季度增长竞争中苦苦挣扎。英特尔的增长计划首先是缩小规模——通过裁员、重组和暂停股东分红来实现。

不过,英特尔周四发布的第二季度财报中并非全是坏消息。首席执行官帕特·基辛格(Pat Gelsinger)继续重申,公司“在四年内实现5个工艺节点”的雄心计划,以使其代工业务(包括内部和外部客户)赶上台湾半导体制造公司(TSMC)仍在按计划进行。这意味着关键的18A工艺节点将在未来两年内为一些重要产品提供动力。英特尔在代工领域成为主要竞争者仍然是公司领导层的主要关注点。

此外,英特尔已经出货超过1500万颗首款“AI PC”芯片——代号Meteor Lake,并有信心在2024年底前出货4000万颗。这是一个巨大的里程碑,远远超出了AMD或高通在同一时间范围内的预期。

但好消息到此为止。不幸的是,基辛格表示,Meteor Lake芯片的良品率很低。英特尔在每颗芯片的制造上花费比预期更多,导致利润率下降。Lunar Lake计划于下月推出,提高英特尔在微软新Copilot PC类别中的性能和功耗效率。

此外,第二季度收入为128亿美元,同比下降1%——但利润率为38.7%,比英特尔4月提供的指导低了近五个百分点。主要产品组没有显示出任何改进, CCG(客户端组)的收入和运营收入连续两个季度下滑,数据中心组和NEX(网络/边缘)组也是如此。代工业务亏损28亿美元。

英特尔对第三季度的展望更为悲观,预计收入在125亿至135亿美元之间——比去年同期低12亿美元。利润率也很弱——预计为38%,同比下降近八个百分点。

因此,英特尔宣布将裁员超过15000人,削减营销、总务和行政开支,以缩减规模并提高效率。表现不佳的业务单位和产品将被淘汰。

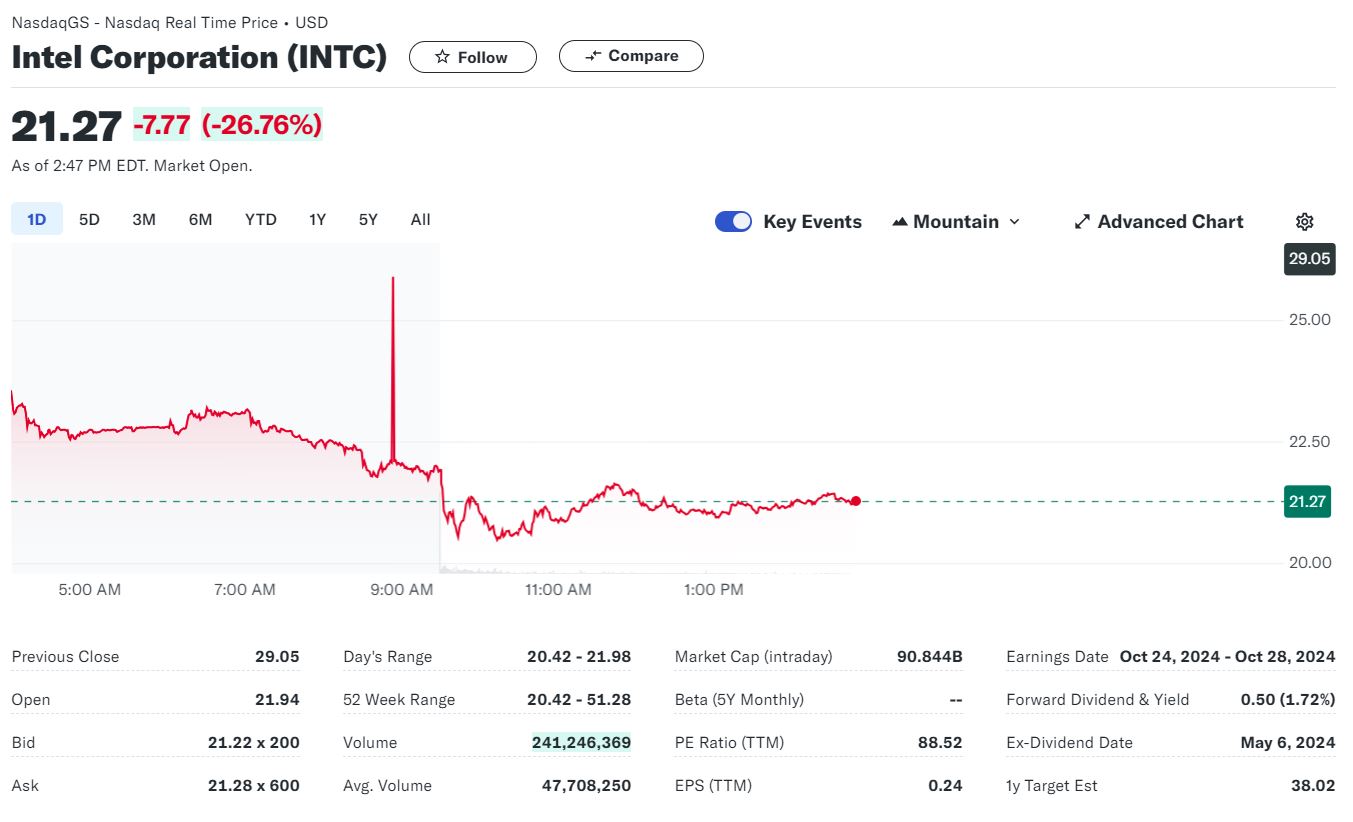

听到这些消息,股票投资者纷纷逃离。截至发稿,英特尔股票下跌约27%。

(图片来源:finance.yahoo )

伟大的重组

如果英特尔的领导层现在无法制定出一致的销售和营销战略,他们可能不会再有很多机会。

此时,提出英特尔如何恢复的问法是公平的。首先,它需要在接下来的12个月内使两个产品成功:Lunar/Panther Lake和Gaudi 3。前者是客户端业务的关键领导产品,将加速AI性能并显著提高消费和商业笔记本的图形性能。英特尔需要这些产品不仅仅是为了维持客户基础,还要激发客户购买新产品并提高价格,以改善利润率,保持对AMD和高通的竞争优势。

与此同时,Gaudi 3是英特尔Habana AI加速器家族的第三代产品,似乎是英特尔在数据中心AI生态系统革命中取得突破的最后希望。

英伟达已经巩固了其领先地位,而AMD等公司则在争夺第二的位置,因为市场正从以训练为主转向以推理为主。但英特尔的Gaudi产品线具有技术优势和潜力,能够掀起波澜。它有价格优势和几个建筑特性,使其在标准GPU加速器中脱颖而出。但如果英特尔的领导层无法为Gaudi制定出一致的销售和营销战略,市场目前不知道他们还能获得多少机会。

Arm Holdings和高通表现更佳

在AMD本周初发布乐观财报后,高通和Arm Holdings也公布了他们的结果和预测。

高通度过了一个辉煌的季度,同比收入增长11%(94亿美元),净收入增长26%。其QCT产品组收入增长12%,授权收入温和增长3%。从业务单位角度看,来自汽车和物联网的22亿美元收入得益于与汽车OEM的10项新设计胜利(这一领域的管道正在扩大)。高通仅在汽车领域就超出市场预期1.5亿美元。手机组报告的收入为59亿美元,预计在10月推出的新平台将继续增长。

高通对第三季度的预测在95亿至103亿美元之间,中位数预计同比增长14%。如果这一预测成立,高通的收入可能达到英特尔的20%-25%——这是之前难以想象的。

尽管在发布结果后的市场交易中,Arm的股票稍有下跌,但其季度收入为9.39亿美元,超出收入目标,同比上涨39%,再创记录。授权收入同比增长72%,达到4.72亿美元,自公司上市以来首次超过版权收入。

Arm的商业模式在科技市场上独特,授权与版权之间的关系通常意味着授权增长现在等于后续(未来两到八个季度)的延续版权增长。这一授权增长是对边缘/数据中心推理AI需求增加的指示。

由于Arm涉足计算/个人电脑、移动电话、云计算、汽车、数据中心和物联网等多个市场,其合作伙伴(从苹果到高通、微软、英伟达等)的成功使其免受竞争波动的影响。虽然按其他科技公司标准来看仍然较小,但Arm的长期前景看起来强劲且可持续。