彭博:量化投资者准备在股市掀起一波“现金浪潮”

文/Dana2024-08-17 01:18:16来源:第三方供稿

FX168财经报社(北美)讯 周五(8月16日),彭博社报道称,自新冠疫情爆发以来,美国股市最大的一次撤资潮已经结束,现在顺势量化基金已准备重返股市。

高盛集团全球市场部董事总经理兼战术专家斯科特·鲁布纳 (Scott Rubner)表示,过去一个月,所谓的系统性基金(根据市场信号和波动性走势而非公司基本面购买股票)抛售了四年来金额最大的股票。

但如今市场已经平静下来,芝加哥期权交易所波动率指数在 15 左右徘徊,且经济数据表明美联储可能接近实现软着陆,系统性资金预计将再次买入股票。

巴克莱银行策略师本周在给客户的报告中写道:“如果市场稳定并且数据变得更加温和,基金可能会更有意义地增加购买压力。”

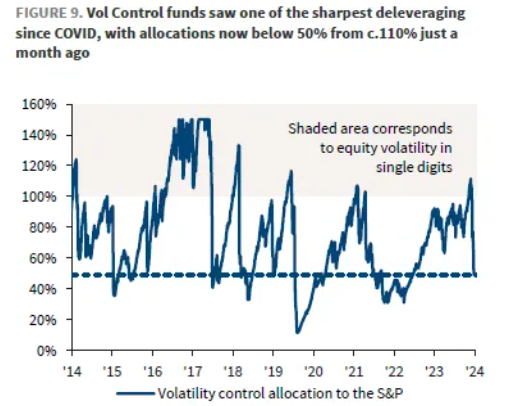

以波动率控制基金为例,其定位与实际波动率相反。巴克莱表示,上周 VIX 飙升引发了波动率控制基金的大规模抛售,其股票配置从 110% 降至约 50%。现在,随着 VIX 回到抛售前的水平,波动率控制基金预计将恢复这些头寸。

(资料来源:巴克莱衍生品研究)

这些基金通常会迅速卖出仓位,但再次建仓时则需要时间。然而,最近波动性的飙升来得快去得也快,因此配置的增加可能会更快。

欧洲衍生品和全球 QIS 主管安舒尔古普塔(Anshul Gupta) 在接受采访时表示: “我们认为,这一次正常化进程可以更快,只需几周而不是几个月。”

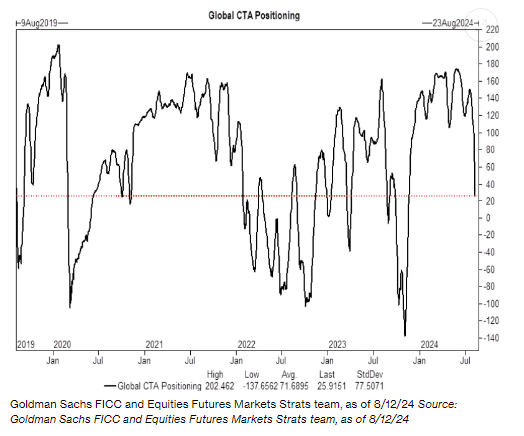

巴克莱表示,商品交易顾问 (CTA) 也可能增加购买压力,因为出于对经济增长的担忧,他们几乎完全平仓了股票多头。对于 CTA 来说,最重要的因素是市场的方向和发出的众多信号,跟踪指数移动平均线并在达到某些阈值时调整头寸。价格趋势越看涨,他们的头寸就越大,卖出触发点可能就越紧。

“他们只想看到资产上涨,”古普塔说。“如果市场继续反弹,他们可以更快地恢复多头仓位。”

(图源:彭博社)

最后,还有风险平价基金,这类基金通常需要波动性和与特定资产类别的相关性尽可能低。由于上周波动性上升且股市下跌,这些基金大幅削减了股票配置,而债券配置可能保持稳定。随着市场稳定,预计他们会开始购买股票。

标准普尔 500 指数自 8 月 5 日以来上涨 6.8%,连续六个交易日上涨,抹去了自 8 月 1 日开始的跌幅。随着市场猜测美联储将在 9 月份会议上开始降息,且美国企业盈利增长不仅限于大型科技公司,标准普尔 500 指数也随之上涨。

当然,指数上涨和系统性基金流入的缓慢步伐可能意味着买盘需要一段时间才能体现在市场平均水平上。野村证券国际公司 (Nomura Securities International) 表示,未来一个月,标准普尔 500 指数每天波动 0.5%,将带来每月约 590 亿美元的基金买盘。

但从长期来看,这些数字开始累积起来。例如,标准普尔 500 指数三个月内每天波动 0.5%,将带来近 1910 亿美元的资金流入。

野村跨资产策略师查理 ·麦克埃利戈特 (Charlie McElligott)表示:“长期购买流量巨大。”