【加元日报】加元坚挺带动加元/人民币狂飙 美元跌至四个月新低

文/Heidi2023-12-20 03:50:58来源:FX168

FX168财经报社(北美)讯 周二(12月19日)美联储官员的鸽派姿态引发的积极情绪和市场繁荣成为美元的逆风,市场对于美联储2024年预期发生了变化,美元延续跌势。因为在国内数据显示11月通胀保持稳定后,投资者减少了对加拿大央行提前开始降息的押注,导致加元反弹,美元/加元创四个月新低。加元/人民币继续狂飙。

美元指数跌至8月15日以来新低,现报102.16,跌幅0.33%。

(美元指数走势图,来源:FX168)

受收益率下降和美国里士满联储主席巴尔金“鸽派”言论影响,美元正在经历损失,恢复下行路径。最新的住房数据未能引发美元反应。

美国人口普查局11月报告的新屋开工统计数据为156万套,而市场普遍预期为136万套,此前数据为135.9万套,表明建筑活动有所增加。11月份建筑许可数据意外下降至146万份,低于市场预期的147万份和此前的149.8万份。在更广泛的背景下,整体房地产市场已显示出乐观的迹象。虽然未来建造单户住宅的许可有所增加,但多户住宅的建筑许可却有所下降。尽管如此,整体新屋开工率飙升 14.8%,超过了经济学家的预测。住宅投资领域对GDP的拖累正在减弱,平衡供需以及提高负担能力的努力正在进行中。房地产市场的积极势头是当前经济格局的关键因素,受到政策制定者和投资者的密切关注。

目前,市场注意力正在转向周五即将发布的核心个人消费支出(PCE)价格指数报告,该报告将提供有关支出趋势和通胀压力的见解。

周二,美债收益率普遍大致持平,2年期美债收益率跌超1个基点。纽约尾盘,美国10年期基准国债收益率跌0.57个基点,报3.9219%,盘中交投于3.9501%-3.8921%区间。2年期美债收益率跌1.12个基点,报4.4352%,盘中交投于4.4632%-4.4120%区间。20年期美债收益率跌0.12个基点,30年期美债收益率跌0.67个基点。3年期美债收益率大致持平于4.1417%附近,5年期美债收益率涨0.83个基点,7年期美债收益率持平于3.9543%附近。三个月期国库券/10年期美债收益率利差涨0.403个基点,报-145.495个基点,美股盘前曾跌至日低-153.739个基点。02/10年期美债收益率利差涨0.519个基点,报-51.557个基点。美国10年期通胀保值国债(TIPS)收益率大致持平,报1.7243%。这降低了对美元的需求。交易者越来越相信美国央行将优先考虑经济增长而不是价格稳定,并且会如果2024年多次大幅削减借贷成本,债券收益率可能会在短期内走低,从而对美元造成不利的环境。

安联首席经济顾问El-Erian认为,最近一次美联储会议后债券市场的大涨有一个关键证据:“美联储存在沟通问题。在他们上周宣布按兵不动并公布了明年降息幅度超此前预期的预测近一周后,交易员和美联储官员仍在政策路径上存在分歧。”El-Erian称,“美联储沟通的全部意义在于做两件事:一是保持透明;二是增强前瞻性政策指引的力量。然而相反的是,美联储的沟通让人们感到困惑。这可能真的有问题了。他表示,近期市场鸽派押注和官员进行反击的种种反复表明,美联储犯了一个错误,在这种情况下,是市场而不是央行在发号施令。”

法国兴业银行的美国利率策略主管Subadra Rajappa表示,鉴于需求疲软最终可能会在2024年对收益率构成支撑,在美联储12月关键政策会议之后大举买入美国国债的投资者应谨慎行事。“市场在当前水平上再涨没有任何意义。我们认为,至少短期内,债券市场将失去一些动力。”法国兴业银行维持对10年期美国国债收益率将在明年年中跌至3.75%底部的预测不变,这一目标仅比目前水平3.90%低15个基点。Rajappa表示,供需问题将在2024年继续“困扰”美国国债,“对国债的需求不及我们过去所看到的那么多”。

美国里士满联储主席巴尔金表达了“鸽派”立场,他表示,美联储的预测不是指导,只是一种预测。他认为,美联储在减缓通胀方面取得了“良好进展”,但他不愿承诺降息的具体时间表。巴尔金表示:“我认为你必须承认数据已经非常好。”他指出,最近的一系列报告均显示经济走软和通胀减弱。但他强调,现在开始揣测美联储的首次降息还为时过早。他指出,通胀率仍高于央行2%的目标,并且比预期的更顽固。巴尔金表示:“我们还没有解决通货膨胀问题。”他在接受采访时称,如果我们认为通胀会平稳下降,我们当然会做出适当的反应。他期待未来几个月通胀数据的“一致性和广度”,并补充称,他认为劳动力需求和通胀正在正常化。巴尔金表示,他不会假设数据会带来什么结果。他的观点是,通胀比普遍预期的更顽固,不过他希望他的观点错了。

美国亚特兰大联储主席博斯蒂克(2024年FOMC票委)认为,美联储在抗通胀方面付出很大的努力,但还需(继续)付出努力。他预计通胀将继续缓慢而不均匀地下降。他指出,美联储处于良好位置,有途径解决通胀问题而不会给劳动力市场带来太多痛苦。他说,“尽管美联储取得了巨大进展,但抗击通胀仍有一段路要走。”他认为,市场对美联储沟通的反应速度更快。如果工资增长继续超过通胀,对经济的情绪可能会变得更加积极,缓解通胀的“物价冲击”。他表示,没有人应该认为2%是美联储可以拥有的唯一通胀目标,但在物价稳定恢复之前将继续保持这一目标。博斯蒂克指出,美联储并不迫切退出限制性政策立场。他指出,美联储不能等到通胀率达到2%才降息,否则通胀将“超调”;这是降息背后的策略。他认为,美联储不能等到通胀率达到2%才降息,否则通胀将“超调”;这是降息背后的策略。博斯蒂克预计美联储将于2024年下半年降息两次。

不过,值得投资者注意的是,未来一年,美联储的阵容立场将转为更偏鸽派。这可能会在2024年为债券价格提供支撑。明年第一次例会FOMC的12人成员名单将有所变化。债券投资者正着眼于一个事实:两位鹰派官员——明尼阿波利斯联储主席卡什卡利以及达拉斯联储主席洛根届时将离开委员会。取而代之的是两位鸽派人士,即亚特兰大联储主席博斯蒂克和旧金山联储主席戴利。鸽派的芝加哥联储主席古尔斯比也将退出委员会,而鹰派的克利夫兰联储主席梅斯特将加入,不过她将于6月退休。里士满联储主席巴尔金2024年将加入委员会,这弥补了费城联储主席哈克的离开。这意味着委员会阵容从2023年的“五鹰四鸽”转为2024年的“四鹰五鸽”。倾向中立的成员人数维持在三位不变。此外,鹰派的美联储主席鲍威尔和理事沃勒近来的发言均释放鸽派信号,这也可能会推动人们对通胀的关注减弱,而对放宽政策的关注上升。

CME 集团的 FedWatch 工具显示,市场定价美联储在 1 月 31 日会议上维持利率不变的可能性为 91.7%。大约 8.3% 的人预计第一次降息已经发生。

美国将于周四公布国内生产总值,并将于周五公布美国核心个人消费支出(PCE)价格指数。

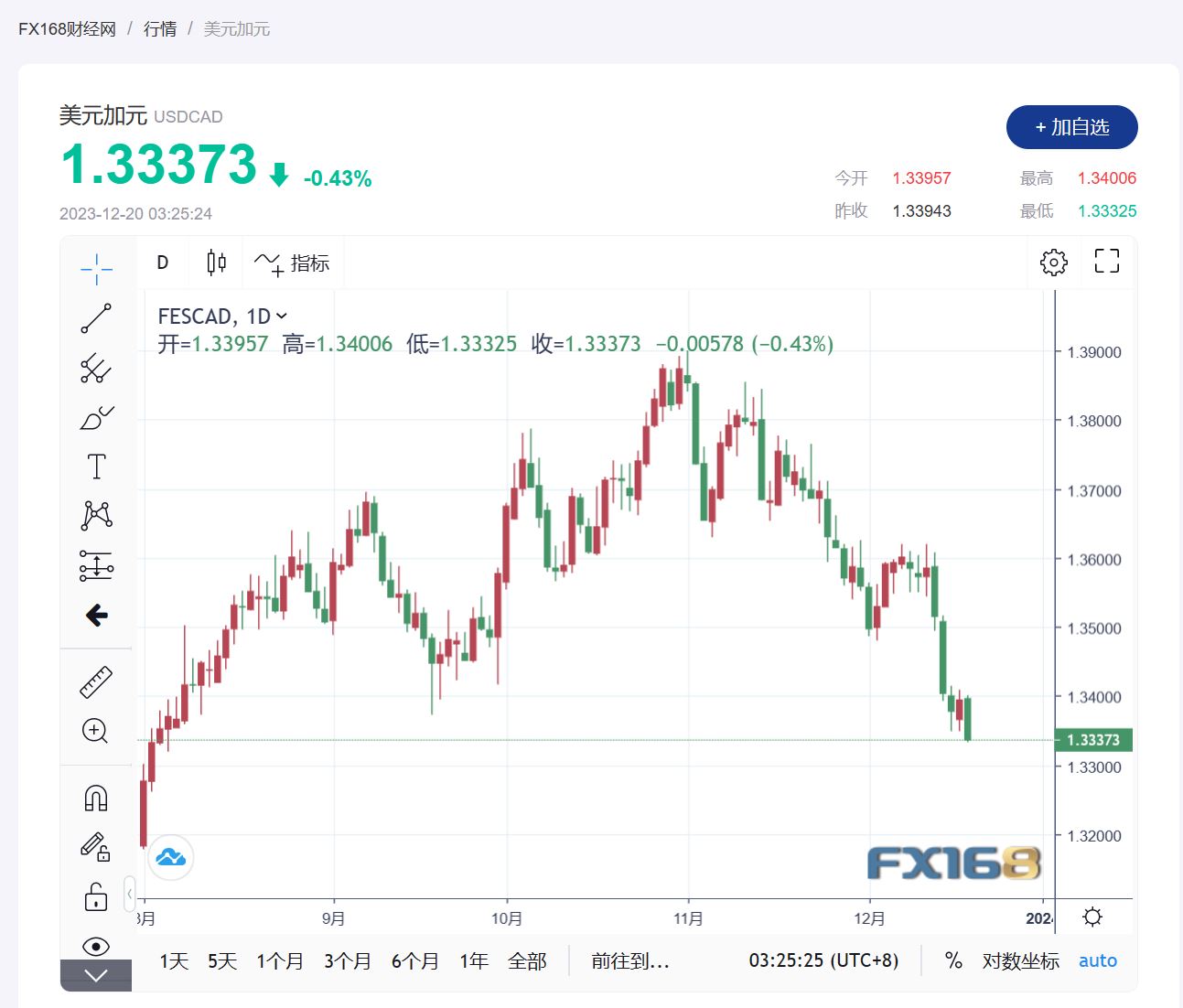

因加拿大消费者物价指数好于预期,且受到美元疲软、原油上涨等因素影响,美元/加元暴跌,现报1.33373,跌幅0.43%,创8月4日以来新低。

(美元/加元汇率走势图,来源:FX168)

加拿大消费者价格指数上月稳步上升,因家庭继续感受到抵押贷款利息、食品和租金成本上升的压力。加拿大统计局今日发布的报告显示,加拿大11月份的消费者价格指数(CPI)较去年同期上涨3.1%,与10月份持平。本月的稳定步伐使通胀率刚刚超出加拿大央行1%至3%的目标范围,不过它已从去年夏天8.1%的峰值明显降温。11月的服务价格也继续上涨,主要是在美国城市举办活动的旅游团价格出现了跳涨。11月份,旅游价格上涨给CPI带来上涨压力,食品价格同比增长放缓以及移动服务和燃油价格下降抵消了上行压力。另外,抵押贷款利息成本同比上涨29.8%、房屋租金上涨7.4%等是导致同比增长的主要因素。

富兰克林邓普顿投资解决方案高级副总裁兼投资组合经理Michael Greenberg表示:“今天的数据只是表明仍然存在这种双面风险。“当然,通货膨胀仍然是一个问题,但央行也不想让经济放缓太多,给人们带来不必要的困难。”

加拿大11月通胀率高于经济学家预期,让加拿大央行又有理由将政策利率维持在20年来最高水平。

CIBC的经济学家Andrew Grantham表示,“尽管3个月年化基础上的数据波动较大,但如果这样的趋势在未来几个月持续下去,它应该让加拿大央行放心,表明总体通胀正朝着目标回归的方向发展,这将为明年第二季度开始降息打开大门,尽管今天总体通胀出现了向上的惊喜。”

加拿大央行行长麦克勒姆周一在接受采访时表示,他预计明年将降息。市场已经为这种可能性定价,但这些押注因麦克勒姆的言论而得到加强,这反映在加元走软上。

ING外汇策略师Francesco Pesole说。“本周初,加拿大央行行长麦克勒姆在接受电视采访时表示,他预计明年将降息,加元本周初落后于其他顺周期货币。这是麦克勒姆的一个令人惊讶的声明。” Pesole表示,提供降息时间表似乎与加拿大央行声称“仍准备在必要时进一步提高政策利率”的说法不一致,并可能验证市场对明年宽松100个基点的定价。Pesole表示:“尽管我们认为明年美元将下跌,顺周期货币的表现将优于顺周期货币,但我们预计加元的表现将落后于其他大宗商品货币,因为加拿大央行在严峻的经济前景下大幅降息(我们估计150年将降息2024个基点),加元将受到其与美国经济数据相关性的影响。

货币市场认为,加拿大央行在2024年3月份开始降息的可能性大约为40%,而此前的数据显示这一概率为50%。央行的基准利率目前处于5%的22年高点。

加拿大主要出口产品之一的石油价格上涨近1.6%,因担心供应中断以及美元兑一篮子主要货币下跌,增加了对加元的支撑。

美元/加元已跌至接近公允价值。三菱日联银行的经济学家分析了该货币对的前景。他们认为,美联储与加拿大央行的协调将于2024年继续。他们表示,“2002年至2005年、2010年至2013年是加拿大央行相对于美联储采取更紧缩政策的时期,这种情况不太可能在2024 年出现。市场预期美联储和加拿大央行将在2024年同步采取行动,这对我们来说是有可能的。鉴于加元/标准普尔的相关性,随着美国经济增长放缓,2024年股市波动加剧将对加元产生影响。如果明年股市波动加剧,加元可能会比其他 G10 货币遭受更大的损失,尤其是如果波动来源与美国相关的话。”

接下来市场关注的是加拿大央行的审议摘要,这是加拿大央行最后一次预定的会议纪要,通过解读该摘要可以进一步了解加拿大央行的鹰派或鸽派倾向。还将公布的数据包括加拿大零售销售(周四)以及加拿大国内生产总值(周五)。但是这些数据有可能被美国公布的经济数据夺去风头。

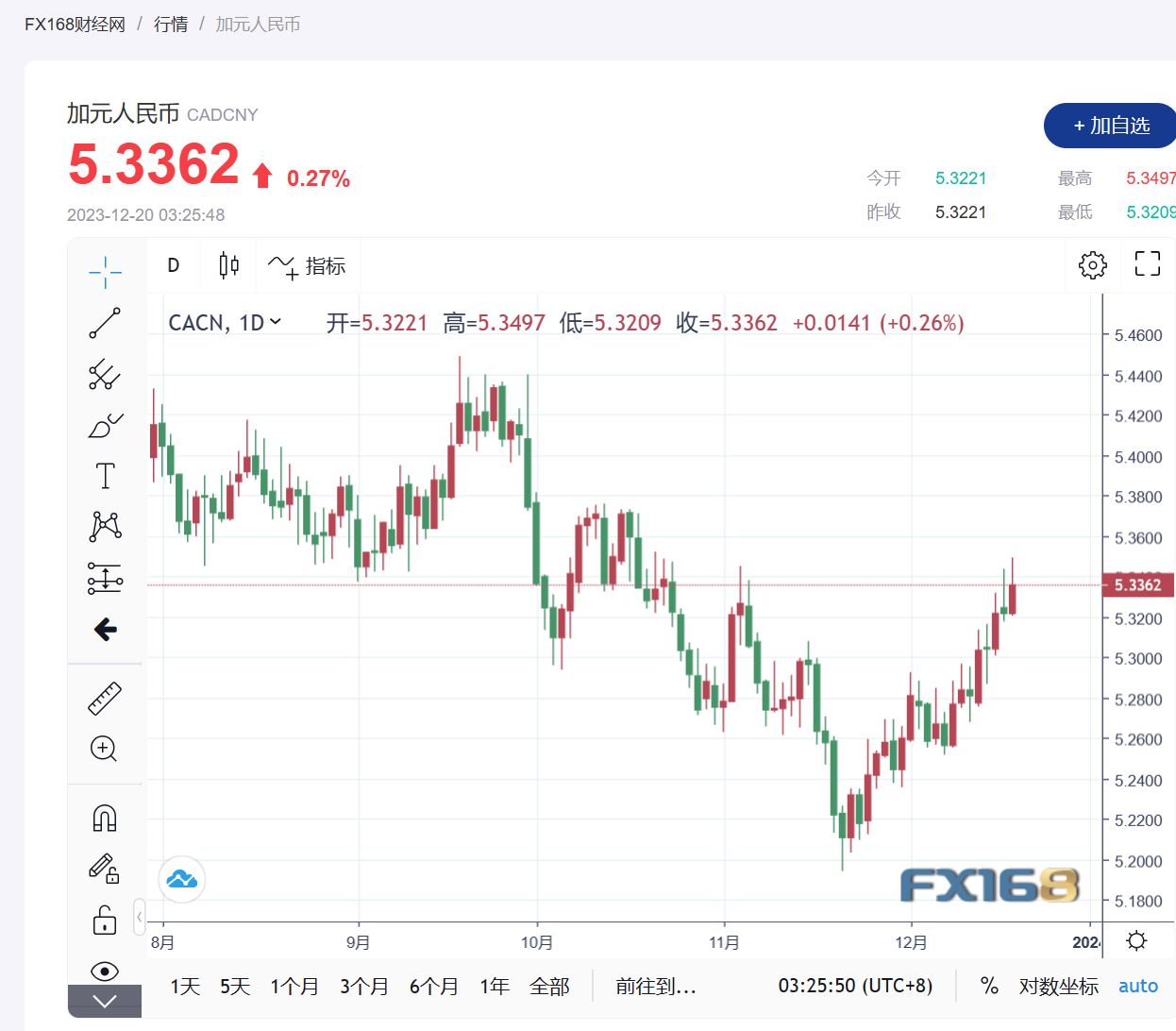

加元的强劲走势提振加元兑人民币走势,加元/人民币已返回11月初位置,现报5.3362,涨幅0.27%。

(加元/人民币汇率走势图,来源:FX168)