FX168财经报社(北美)讯 Advisor Channel分析师Dorothy Neufeld撰写文章,分析60年股市变迁周期,并提示投资者要为熊市做好准备。

(图片来源:Advisor Channel)

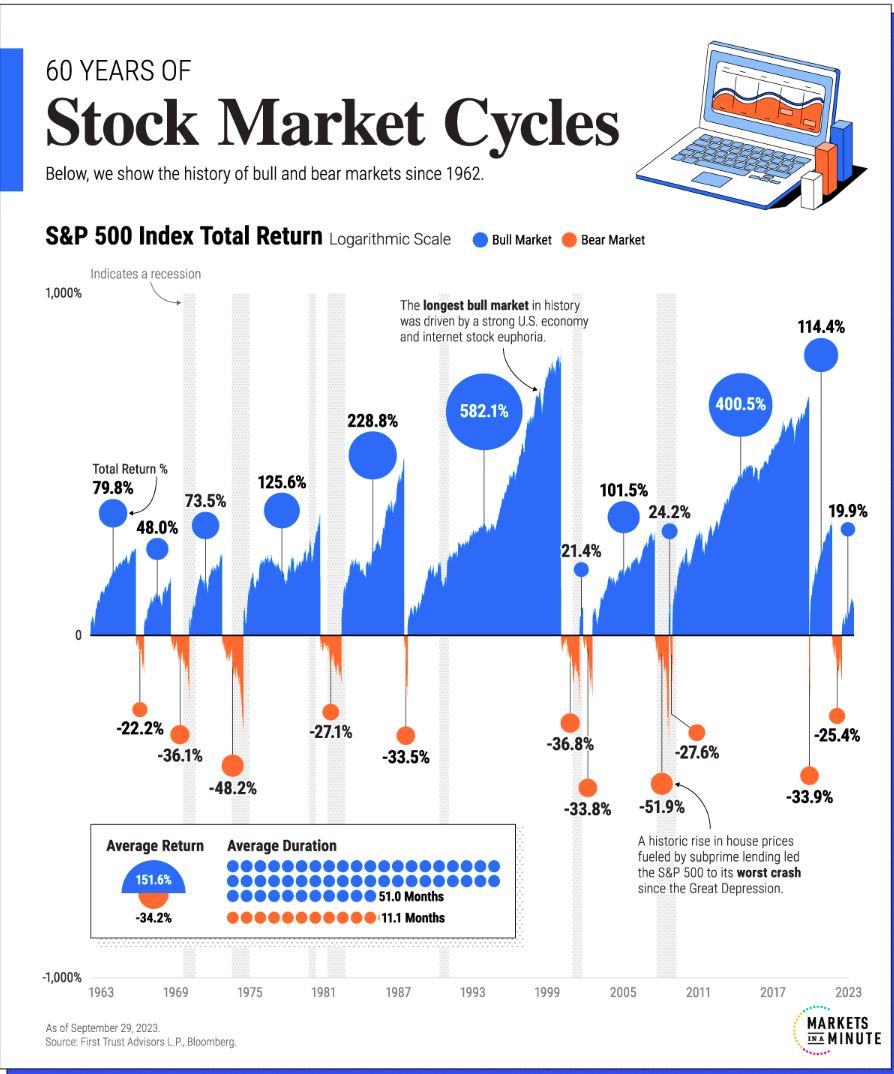

可视化60年的股市周期

Neufeld认为,如今的股市异常不同寻常。

Neufeld指出,标准普尔500指数迄今已上涨超过24%,造成这一上涨趋势的原因是强劲的经济增长和不断上升的利率。尽管存在这些因素,截至11月,失业率仍然保持在3.7%的低位,通货膨胀也得到了调控。

为了提供对当前股市周期的一些背景,Neufeld选择下面这张图表以展示60年的牛市和熊市,图表中的数据来源于First Trust。

(图片来源:Advisor Channel)

历史上的牛市和熊市

Neufeld表示,当股市指数从峰值下跌20%时,就会发生熊市。

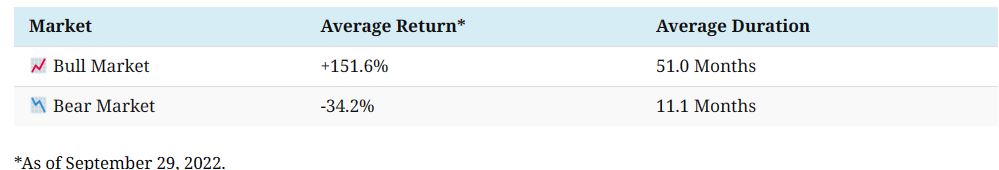

她指出,一旦股市完全恢复并超过这个峰值,就会进入牛市。这可能发生在几个月或几年内。但如下表所示,自1962年以来,熊市相比牛市要短得多:

(图片来源:Advisor Channel)

Neufeld分析,这一时期最长的熊市发生在1970年代初和1980年代,这两个时期都持续了大约20个月。在这两种情况下,高通货膨胀导致美联储收紧货币政策,引发了每次经济衰退。1974年,标准普尔指数从峰值暴跌48.2%,是自二战以来最大的跌幅之一。

另一方面,Neufeld指出,最长的牛市发生在1990年代美国经济蓬勃发展的情况下。它持续了十二年多,在互联网繁荣时期达到了巅峰。在这段牛市期间,标准普尔500指数上涨了582.1%。

Neufeld表示,2008年全球金融危机后,股市经历了另一轮持续十一年的大牛市。超低利率和特别是大型科技公司的表现尤其定义了这个周期。

Neufeld指出,在许多情况下,股市峰值往往发生在经济衰退开始之前。以2007年为例,标准普尔500指数在当年10月创下高点,直到2000年经济衰退正式开始。同样,标准普尔500指数在2000年9月达到顶峰,比2001年经济衰退正式开始早了六个月。

投资者如何为熊市做准备?

Neufeld认为,没有人知道熊市何时开始,但投资者可以使用一些策略来建立更具弹性的投资组合。

Neufeld建议,跨行业多元化是一种方法。她指出,当市场处于上升期时,科技和房地产等周期性行业往往会上涨。相比之下,当市场出现转机时,传统上更具防御性的行业(如必需消费品)则表现突出。

Neufeld认为,资产类别多元化是另一种策略。鉴于债券的现金流稳定且与股票的相关性处于历史低位,将债券纳入投资组合通常会降低风险。国际股票与美国股票的相关性也较低,这意味着当美国股市下跌时,这些类型的资产可以帮助缓冲损失。

Neufeld认为,标准普尔500指数自1928年以来的平均历史回报率为 5.1928%。总体而言,大多数股市周期都发生在牛市区域,无论是在净回报增值还是时间长度方面都占据主导。