FX168财经报社(北美)讯 投资者比以往任何时候都更加确信,今年晚些时候利率将会下降。然而,他们在这方面的预测记录并不佳。

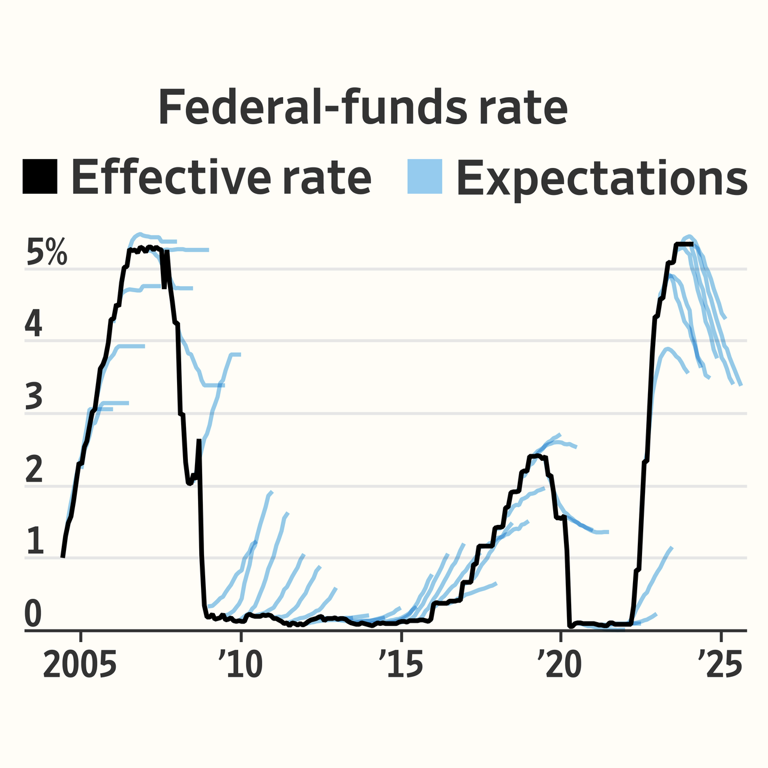

(有效利率及预期对比,来源:华尔街日报)

在过去几年中,华尔街在押注利率走向时两头失误。几乎没有人认为美联储的利率会接近5%。现在,交易员们不断加大押注,认为利率削减只有几个月的时间,但每一批强劲的经济数据都让这一天变得更加遥远。

Barings高收益债券投资组合经理迈克•贝斯特(Mike Best)表示:“只要经济增长数据没有走软,降息就会推迟一天。今年年初,如果你说今年不会降息,人们会认为你像一个有三个脑袋的怪物。现在,这成为一种真正的可能性。”

这些押注产生了广泛的影响。全国范围内的借贷成本会随着利率市场的变化而上下波动,而利率的下降往往会通过促进经济增长和减少债券对投资者资金的竞争而推高股价。

以下是投资者正在关注的问题,以及历史上类似时期的情况:

目前情况

投资者利用期货市场押注央行的政策方向。目前,这些数据显示,交易员押注美联储今年将降息逾1个百分点,远高于美联储官员的预期。

这种分裂在华尔街屡见不鲜。投资者对利率的预期往往取决于他们最近的记忆。例如,Bespoke Investment Group的一项分析显示,在2008-09年金融危机后的近10年里,投资者反复而且错误地押注利率将很快回到危机前的水平。

最近,华尔街没有预料到美联储会将利率调至5.5%附近,也没有预料到它会在这么长时间内保持这一水平。当美联储去年12月表示,预计今年将降息三次时,投资者押注的是六次降息。在美联储主席杰罗姆•鲍威尔(Jerome Powell) 3月份否决了降息的想法后,他们将赌注押到了5月份。

巨大差距

经济持续超出预期,阻碍了那些押注的收益。上周的强劲就业报告进一步增强了经济前景。亚特兰大联邦储备银行现在预测,第一季度的通胀调整后增长很可能达到3.4%,远高于需要降息的水平。

亚特兰大联邦储备银行追踪的工资增长截至1月份为5%。另外,自2021年以来,处于主要工作年龄的工人增加工资的速度尚未降至5.4%以下。这让投资者和政策制定者感到担忧,因为工人工资的上涨可能会助长通胀,从而保持较高的利率。

健康的劳动市场也助推了消费者支出,进而推动了经济增长。约翰逊红皮(Johnson Redbook)书的一项零售销售指数显示,上周较上年同期增长6.1%。

阿波罗全球管理公司首席经济学家托斯滕•斯洛克表示:“降息是基于经济放缓即将到来的假设。但鉴于目前情况似乎并非如此,我们似乎又回到了起点。”

借贷回潮

较高的利率本应通过提高借贷成本来减缓经济增长。但是,美国国债收益率从去年的高点已经下降了近一个百分点。这促使了信用评级较高的美国公司掀起了一波借贷热潮,2024年迄今的发行量接近纪录水平。风险较高的借款人也能够降低他们的贷款利率。

尽管美联储的基准联邦基金利率已连续数月处于20多年来的最高水平,但美联储对贷款官员的季度调查显示,降低放贷意愿的银行越来越少。

随着通胀下降,通胀调整后的实际利率上升。实际利率通常被认为是经济中金融状况的代表,因为通货膨胀会影响家庭和企业的借贷成本。由于担心实际利率会上升得太高,从而阻碍商业活动,引发经济衰退,美联储官员已经暗示,他们可能会下调基准利率,以避免经济大幅放缓。

但一位美联储官员最近反驳了为了实际利率而降息的说法。明尼阿波利斯联邦储备银行行长卡什卡利(Neel Kashkari)认为,过去一年,长期实际利率(以10年期通胀保值国债的收益率衡量)仅净上升了0.6个百分点左右。

由于企业和个人倾向于长期借贷,为购房或新项目融资,这意味着对整体经济的拖累要小于实际联邦基金利率所显示的。

利害关系

许多分析师担心,如果不降息,股市升至纪录高位可能面临风险。

这是因为,更长时间的高利率前景可能会颠覆最近的债券涨势,而债券涨势已经拉低了收益率和借贷成本。收益率的快速攀升导致股市在2022年大幅下跌,华尔街的许多人士认为,股市和债市的联动程度远超以往。两者同时下跌令投资者感到不安,他们通常在股市下跌时利用债券来保护自己。

但这并不意味着如果投资者没有得到他们预期的降息,股市就会下跌。加州圣莫尼卡Clocktower Group首席策略师Marko Papic说,如果经济强劲到足以让利率高于预期,可能对股市有利。

他表示:“降息次数并不重要,重要的是宏观背景。”

显著风险

一个重要的担忧是,如果通胀持续升温会发生什么。华尔街现在确信长期收益率将会走低,但最新的消费者价格指数为3.4%,并不是每个人都确定它会继续降温。这将使利率保持在高位,并可能引发债券市场的不稳定抛售,并可能蔓延到股市。

去年年底,公债已经承压,因赤字支出促使公债发行激增,一些投资者担心这将压倒需求。Papic称,美国总统大选可能预示未来将有更多支出,令对通胀反弹和公债收益率上升的担忧再度浮现。

"股市目前面临的最大风险是债市," Papic表示。