股市正在走向泡沫 科技股可能已经先行一步

2024/03/06 08:07来源:FX168

FX168财经报社(北美)讯 美国股市略有“上涨” 。尽管不断上涨,但仍存在一些有利因素来保持涨势完好无损。但这并不意味着投资者应该对此感到厌倦,当前的市场与2000年代的互联网泡沫破灭之间出现了许多相似之处。

股市中的多头与空头激烈对决,比债券或其他市场(也许除了黄金)更为激烈。但是,由于牛市往往持续的时间比许多人认为可能的时间要长得多,因此牛市可能特别具有挑衅性。无论你认为这是好事还是坏事,事实就是如此。

尽管如此,即使是最坚定的多头也应当敏锐地意识到他们正处于一个冰封湖面之上,在冰面显示出任何薄弱迹象之前,他们可能早已踏入薄冰之中。

冰面可能显示出疲软的早期迹象,市场过度延伸的几个例子正在发展,投资者应该警惕。其中最引人注目的三个是:

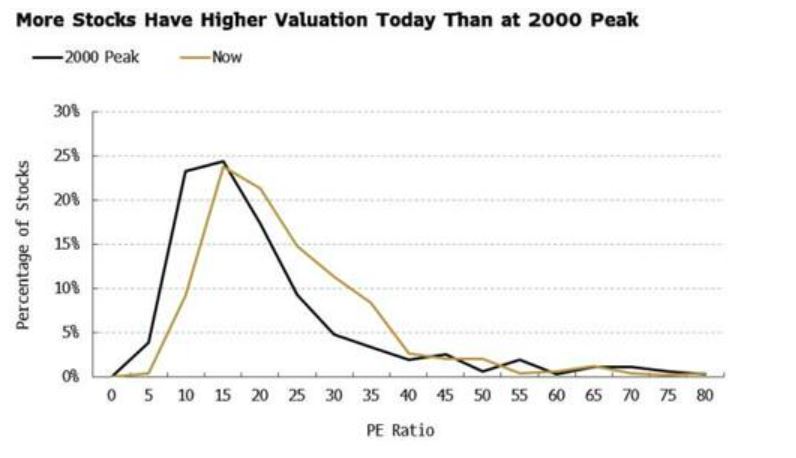

(1)相比2000年峰值,更多股票的市盈率高于2000年的峰值。

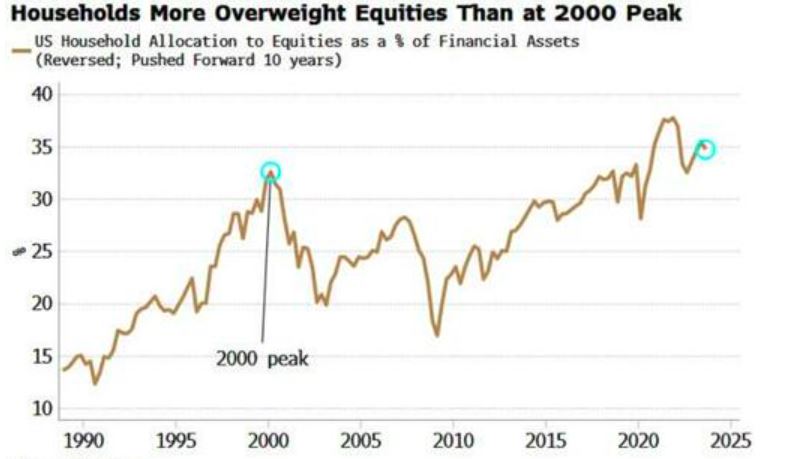

(2)家庭部门对股票的配置比2000年互联网泡沫顶峰时更多。

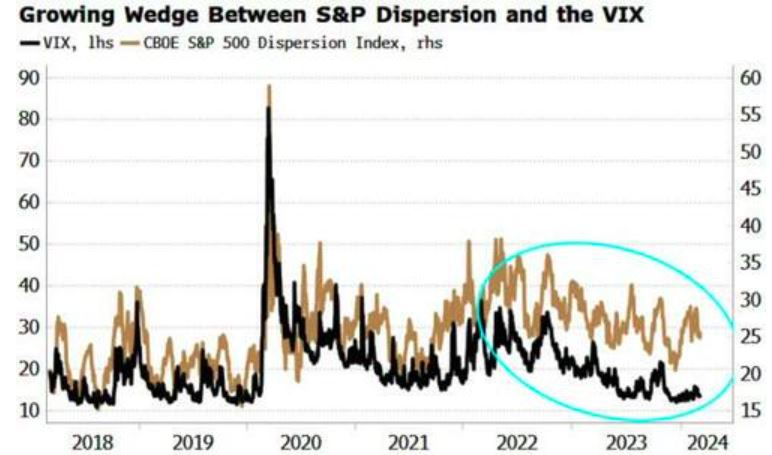

(3)类似于1990年代末期,科技行业的独特行为,导致标普500指数的高离散度和低隐含波动率之间出现分歧。

首先看看估值。2000年初,标普500指数的市盈率约为30,而今天约为25。但是,正如常规加权平均数掩盖了表面下发生的情况一样。如果我们看看指数中各股票的市盈率分布,那么今天的市场与2000年峰值时期相似,只不过当前的分布具有更大的右尾,即市盈率高于平均水平的股票更多。

( 图片来源:Bloomberg)

估值在时机控制方面的作用不如直升机弹射座椅那么有用,但是随着估值过高的股票变得更加普遍,这意味着当市场开始出现抛售时,抛售可能会更加明显。

正如在任何牛市中一样,有些人是晚来的,他们只有在无法忍受错过的时候才开始购买。这在上世纪90年代显然是这样,当时似乎每个人都是科技乌托邦主义者和潜在的沃伦·巴菲特。

然而,美国家庭部门对股票的投资相对于其金融资产总额而言,比2000年时更多。

(图片来源:Bloomberg)

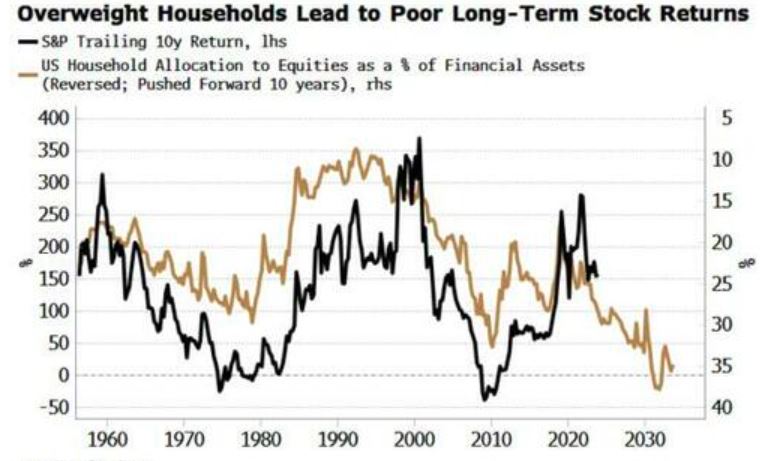

下图将家庭部门对股票的配置取反并推迟了十年,并增加了标普500指数的10年滚动回报。可以看到,家庭对股票的高配置预示着长期回报不佳。这突显了即使牛市可能还会持续一段时间,但其回报不太可能特别丰厚的事实(在实际情况下更是如此)。

( 图片来源:Bloomberg)

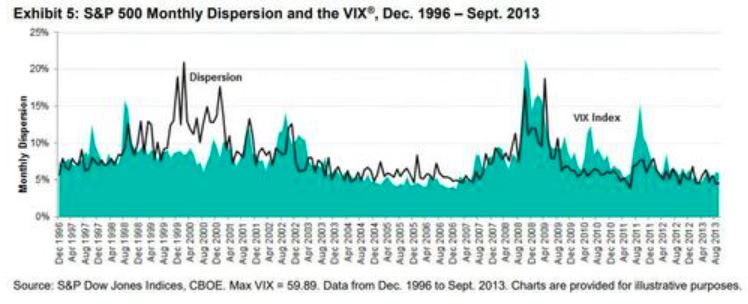

更令人担忧的是离散度和隐含波动率之间差距的扩大。离散度衡量个别股票的方差与指数整体方差之间的差异。当前离散度较高,因为一些股票,主要是科技股,具有较高的方差,而整体指数则没有。

当离散度较高时,卖出指数波动率并购买个别股票波动率是有吸引力的。这会使指数固定,这意味着随着人工智能主题继续推动科技股上涨,指数中的其余股票必须下跌,降低整体相关性,从而保持指数波动率受限。

( 图片来源:Bloomberg)

在上世纪90年代末期和2000年初期,离散度和VIX之间出现了类似的差距,因为科技股飙升,而市场其他部分相对平静。正如标普全球所说,离散度捕捉了市场部分泡沫或崩溃的时期。

(图片来源:Bloomberg)

这并不是即将下跌的迹象,但它表明,尽管市场尚未进入泡沫领域,但科技股可能已经在其中。

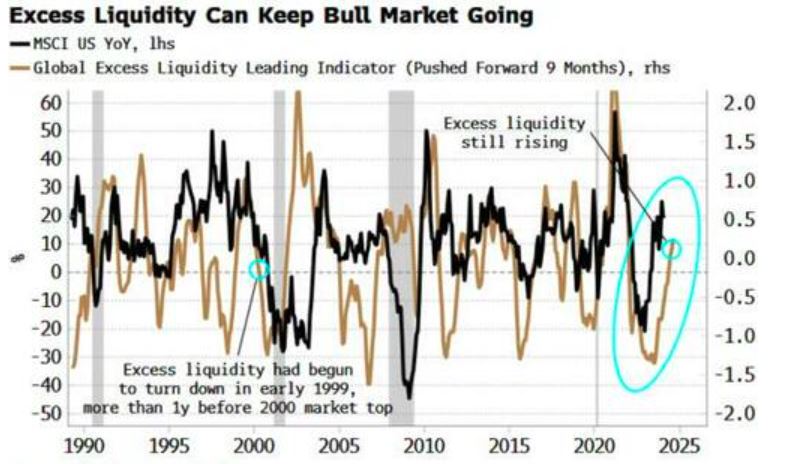

尽管如此,当今市场仍然存在一些强劲的助推因素。最重要的是过剩流动性,即实际货币增长与经济增长之间的差异。这仍然处于高位且持续上升,预示着在未来3-6个月股市将进一步上涨。相反,在科技泡沫时期,过剩流动性在1999年初已经开始下降,比市场达到顶峰早了一年多。

(图片来源:Bloomberg)

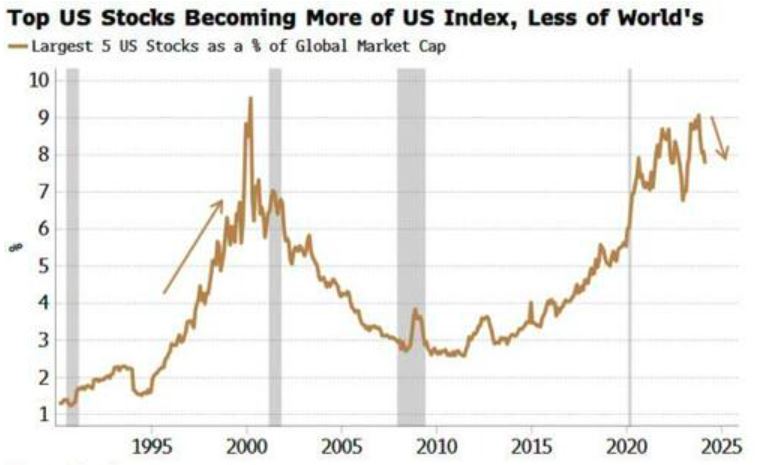

人们对集中风险已经说了很多,少数股票驱动着回报并占据了指数的不成比例的规模。但仅凭这一点并没有历史上导致市场表现不佳。此外,相对于全球总量,最大的美国股票市值实际上正在下降。这一指标在2000年市场高峰时飙升至9.5%,但今天已降至8%并持续下降。

(图片来源:Bloomberg)

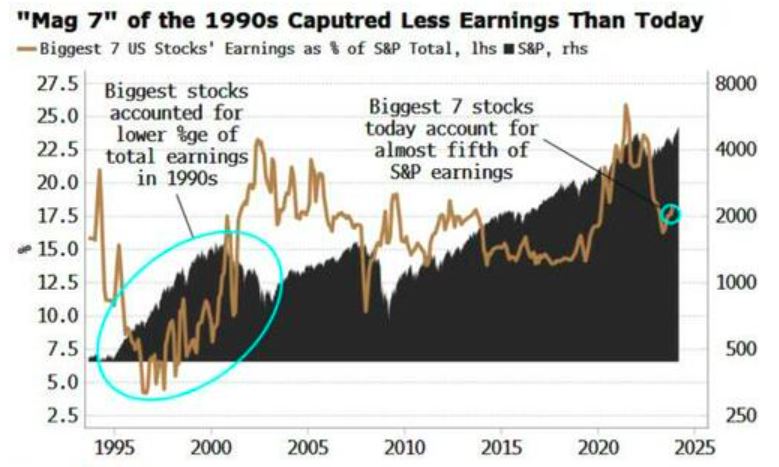

更重要的是,当今最大的股票是长期存在的业务,其营收和盈利增长记录更加稳健。在上世纪90年代末期,美国最大的七家公司占标普500指数收益的7%-10%。而今天,这一比例接近18%,并且正在上升。

(图片来源:Bloomberg)

在上世纪90年代末期,有一些公司上市,但没有收入或盈利,而且公司也没有存在很长时间。像英伟达和微软这样的公司拥有悠久的历史和可行的业务。此外,有迹象表明人工智能基础设施的建设已经开始扩大受益于新技术的公司范围。如果高涨的预期与现实不符,人工智能公司的股价将受到影响,但它们极不可能像互联网泡沫时期的许多公司那样归零。

尽管如此,市场各处都存在过度的迹象。比特币正试图继续狂飙,目前接近历史最高水平。在整个加密货币领域,人们开始盲目购买,使用越来越疯狂的方式吸引愿意提供流动性。私人信贷是另一个应引起任何资产牛市关注的领域,考虑到其不透明性以及一些最糟糕的贷款可能正在那里聚集,远离市场的监督。

股市短期超买,但几乎没有理由认为它们不会在未来3-6个月内继续上涨,因为过剩流动性将提供支持。出现了越来越多的令多头不安的原因。幸运的是,由于隐含波动率下降,下行套期保值正在便宜化,标普500指数到期的5000点的认购期权到期价格仅略高于3%。